目次

ありがとうファンドとは

最近(2000年以降)、少しずつ数を増やし、順調に純資産を増やしている直販系(独立系)投資信託の中でも、2004年と黎明期から活動している伝統あるファンドが「ありがとうファンド(ありがとう投信)」です。

国内でも有数の直販系投信である「ありがとうファンド」ですが、その実力はどの程なのでしょうか?

ありがとうファンドに投資する(出資する)魅力があるのか、実際のポートフォリオやコスト、実績などからその価値を紐解いていきます。

ありがとうファンドの基本情報

- 商品名:ありがとうファンド(愛称:ファンドの宝石箱)

- 商品分類:追加型/内外/資産複合

- 投資対象地域:グローバル

- 投資形態:ファンド・オブ・ファンズ

- 信託期間:2004年9月1日〜無期限

- 購入時手数料:なし

- 信託財産留保額:なし

- 運用管理費用(信託報酬):年率1.60%±0.2% ※投資先ファンドの信託報酬も加味した負担率の目安

- 信託金の限度額: 5,000億円

- 委託会社:ありがとう投信株式会社

参考:ありがとうファンド 投資信託説明書(交付目論見書)

https://www.39asset.co.jp/39fund/prospectus/_pdf/prospectus.pdf

ありがとうファンドの価値を紐解く

ファンドの価値を紐解くに当たって重要なポイントは様々ですが、ありがとうファンドを評価する際に特に気をつけなければならない点は以下の4つです。

- 投資のスキーム(ファンド・オブ・ファンズ)

- 投資戦略とポートフォリオ(投資先)

- コスト(手数料)

- 運用実績(パフォーマンス)

それぞれ順を追って見ていきましょう。

投資のスキーム(ファンド・オブ・ファンズ)

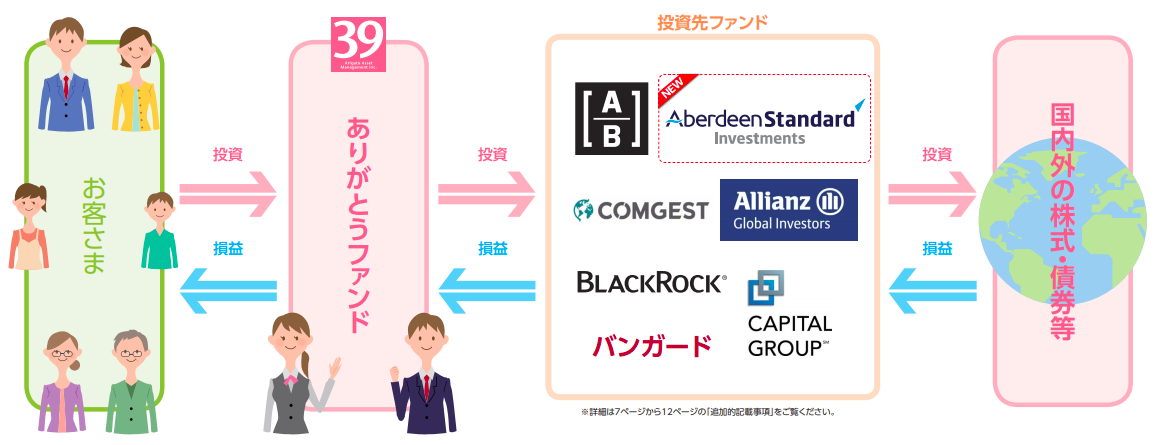

ありがとうファンドは「ファンド・オブ・ファンズ」の投資形態(スキーム)を採っています。

出典:ありがとうファンド 投資信託説明書(交付目論見書)

https://www.39asset.co.jp/39fund/prospectus/_pdf/prospectus.pdf

ありがとうファンドに投資したからといって、ファンドがそのまま株や債券で運用してくれる訳ではありません。その先にある幾多ものファンドが実際の運用を行い、それらのファンドのリターンを間接的に享受するという形になります。

これらのファンドがぞれぞれ世界中の様々なもの(株、債券、金など)に投資するため、パッと見のファンド以上に広く様々なものに分散投資していることになります。まさにファンドの特徴である「世界への分散投資」を実践していると言えます。

ちなみに、ここで組み込まれている主なファンドは以下の通りです。いずれも世界的にも有数なファンドばかりであり、ありがとうファンドを通じて、一般の投資家では到底投資できないようなファンドに出資することできます。

| 名称 | 概要 |

| ニッポンコムジェスト・ヨーロッパ・ファンドSA | ヨーロッパを中心に、継続性・安定性のある企業に投資 |

| ニッポンコムジェスト・エマージングマーケッツ・ファンドS | 新興国の成長企業に集中投資 |

| キャピタル・グループ・インベストメント・カンパニー・オブ・アメリカ クラスZ | S&P500をベンチマークにした運用 |

| アライアンス・バーンスタインSICAVⅠ -エマージング・マーケッツ・エクイティ・ポートフォリオ クラスI株式 |

エマージング市場(含むフロンティア市場)の企業が発行する株式等に投資。資産価値減少リスクの抑制を重視 |

| アライアンス・バーンスタインSICAV I -エマージング・マーケッツ・マルチアセット・ポートフォリオ クラスI株式 |

エマージング市場の株式、債券、通貨等への投資を通じて、トータルリターンの最大化を追求 |

| アライアンス・バーンスタインSICAV I - アメリカン・グロース・ポートフォリオ クラスI株式 |

アメリカの成長企業を中心に投資 |

| コムジェスト日本株式ファンド | 日本の成長企業に集中投資 |

| アリアンツ・ユーロランド・エクイティ・グロース クラスWT | ユーロ圏の成長株を中心に高いリターンを追求 |

| アリアンツ・ヨーロッパ・エクイティ・グロース・セレクト クラスWT | ヨーロッパ圏の成長株を中心に高いリターンを追求 |

| iシェアーズ ゴールド・トラスト | 「金」の価格動向を反映する投資成果の獲得を追求 |

| バンガード・U.S.・ガバメント・ボンド・インデックス・ファンド - 米ドル建インスティテューショナルシェア・クラス |

アメリカ政府債に連動する運用成果を追求 |

| アバディーン・グローバル・ノースアメリカン・スモーラーカンパニーズ・ファンド クラス I | Russell 2000 Index (アメリカの小型株)をベンチマークにした運用 |

| コムジェスト・ヨーロッパ・ファンド90 | ヨーロッパの成長企業を中心に集中投資 |

| コムジェスト・エマージングマーケッツ・ファンド95 | 新興国の成長企業を中心に集中投資 |

参考:ありがとう投信 投資信託説明書 (請求目論見書) 2018.6

https://www.39asset.co.jp/39fund/prospectus/_pdf/mokuromi-seikyu.pdf

投資戦略とポートフォリオ(投資先)

このように様々な種類のファンドに投資しているありがとうファンドですが、そもそもの投資戦略はどのようなものなのでしょうか?ありがとうファンドは、3つの基本方針を示しています。

- 長期投資 ~長期でじっくり投資~

- 国際分散投資 ~幅広い世界への分散投資~

- 厳選投資 ~選び抜かれたファンド~

出典:ありがとうファンド|資産運用・長期投資ならありがとう投信

https://www.39asset.co.jp/39fund/

いずれも耳障りのよいキーワードですが、よくよく考えてみるといろいろと疑問点が浮かび上がります。一つずつ順に考えていきましょう。

まずはじめに「長期投資」ですが、ありがとうファンド(ありがとう投信)のHPを見てみると以下のようにあります。

本来、世界経済や企業へ投資することは、その国や企業の成長を応援することにつながります。しかし、将来性はあっても短期ですぐに成長することは中々難しく、また長期でじっくり成長するほうが大きなリターンも得られます。

定期積立サービスを長期で利用することで、相場に惑わされることなくのんびりじっくり資産形成ができるのでお勧めです♪

これは「長い目で預けてください」という、ファンドの純資産を増やしたい意図が見え隠れしているようにしか見えません。

本来、長期での投資をする場合、「企業の本質的な価値に注目し、株価に反映させるため時間がかかる」「そもそも10年後に花開く産業にいち早く目をつけ先行着手する」などといった明確な理由があるはずですが、ありがとうファンドの言い分では「短期だと利益が出るかわからないから、長い目で(利益が出るタイミングが来るまで)待ってくれ」と言っているようにしか聞こえません。

どんな理由で、どんな戦略で長期投資をするのか明確になっていません。

また世界分散投資についても同様です。「カントリーリスクを軽減」とありますが、ポートフォリオには新興国なども含まれています。確かに1つの国や地域に投資すると「カントリーリスク」があることは確かですが、むやみやたらと様々な国に投資すると、不要なリスクを取り込んでしまう可能性もあります。

ファンド・オブ・ファンズを通じて海外の市場に投資したいと考える場合

「アメリカのIT業界に投資したい」

「インドのAI産業に投資したい」

「成長が期待できるマレーシアの製造業に投資したい」

などといった明確な対象があるべきです。むやみやたらと「海外、海外」と言って分散投資をすれば良いわけではありません。

そもそも先ほどの投資先(ポートフォリオ)を見ると、日本/アメリカ/ヨーロッパ/新興国、市場ベンチマーク/成長産業など、多種多様な戦略を持つファンドが入り乱れています。確かに分散投資はできているようですが、これでは何を目的・目標としているのかわかりません。本当に世界中に分散投資をしたいだけであれば、MSCI ACWI(MSCI オール・カントリー・ワールド・インデックス)に連動するETFでも買っておけば十分です。

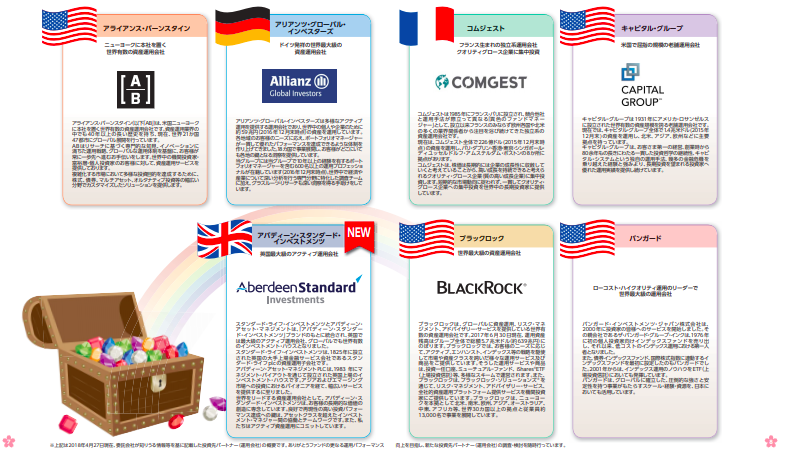

最後に、厳選投資ですが、組み入れファンドを見てみると、世界的に有名な老舗ファンドばかりが名を連ねます。

出典:ありがとうファンド 投資信託説明書(交付目論見書)

https://www.39asset.co.jp/39fund/prospectus/_pdf/prospectus.pdf

いずれのファンドも金融業界の人間であれば当然知っている老舗・名門ばかりですし、ネームバリューで選んでいるようにしか見えません(もちろんいずれのファンドも立派ではありますが)。またこれらのファンドの選定基準なども、目論見書には記されていませんでした。

何をもって、投資先のファンドを「厳選」しているのか理解しかねます。

コスト(手数料)

ありがとうファンドにかかる手数料(コスト)は以下の通りです。

- 申し込み手数料:無料

- 購入時手数料:無料

- 換金手数料:無料

- 信託財産留保額:無料

- 運用管理費用(信託報酬):年0.972%(税抜き0.9%)

出典:ありがとうファンド|資産運用・長期投資ならありがとう投信

https://www.39asset.co.jp/39fund/

一見すると「購入時手数料なし、信託財産留保額なし」と低コストなように見えますが、信託報酬は他の直販系投信と同程度です。

これは「売り買いにコストがかからない」という設定にすることによって、投資家から資金を集めやすくするためだと考えられます。資金を集めてしまえば、信託報酬で十分な利益を得ることができるためです。

また、ファンド・オブ・ファンズ形態ため、二重にコストが発生してしまう点にも注意が必要です。ありがとうファンドの信託報酬は年率0.972%(税抜き0.9%)ですが、投資先の投資信託で、別途0.2~1.0%(平均して0.7%前後)の手数料がかかっています。投資先ファンドの信託報酬も加味した実質の負担率は年率で1.60%±0.2%と2倍近くにもなります。

一般的にファンド・オブ・ファンズは二重コストの影響で、不必要に手数料が高くなってしまいがちです。表面的なコストだけでなく、マーケットから見たときにトータルでどれだけのコストがかかっているのか、本質的な手数料をきちんと確認する必要があります。

運用実績(パフォーマンス)

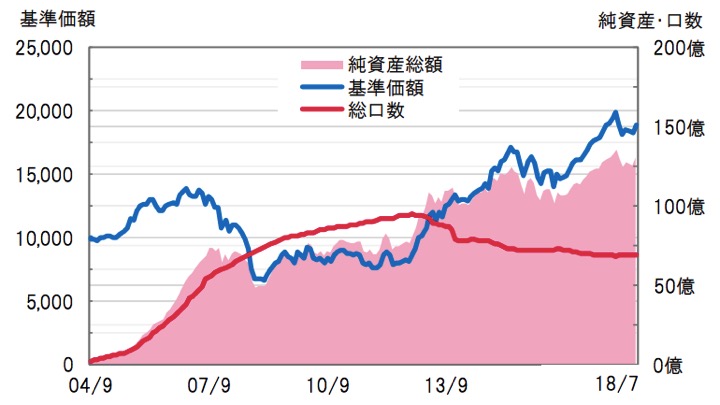

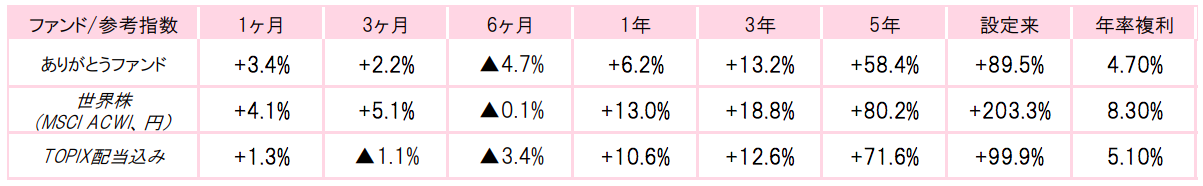

最後に肝心の運用実績を確認しましょう。最新(2018年8月)の運用レポートによると以下の通りです。

出典:ありがとうファンド 月次運用レポート 第168-②号【基準日2018年7月31日】

https://www.39asset.co.jp/39fund/report/_pdf/201808report.pdf

設定来約14年で見ると+89.5%(年+4.7%)と十分なリターンが得られているように見えますが、参考指数であるMSCI ACWIやTOPIXと比較してパフォーマンスは下回っています。

また特筆するべきは、非常に残念ですが、全ての期間においてMSCI ACWIのパフォーマンスを下回っているという点です。TOPIXと比較すると、時期によって良し悪しはまちまちですが、世界経済に分散投資しているにも関わらず、世界株の指数を下回っているというのは評価できません。

有力なファンドを厳選しているのにも関わらず、ありがとうファンドに投資することで価値は減ってしまっているのです。

まとめ - ありがとうファンドに投資する価値はあるか -

ありがとうファンドの評価をまとめると以下のようになります。

- 世界に分散投資しているが意図や戦略は不明瞭

- 組み入れファンドの選定基準は不明瞭

- ファンド・オブ・ファンズのため実質のコストは2倍

- パフォーマンスは参考指数以下

はっきり言って、あえてこのファンドを選ぶ理由が見つかりません。意図もなく、世界分散投資をしたいだけであれば先述のMSCI ACWIに連動するETFを買っておけば十分でしょう。例えば「iシェアーズ MSCI ACWI ETF」であれば、信託報酬も年0.34%と約5分の1にまで抑えることができます。

直販系だけでなく、投資信託を買う場合は、その銘柄を選択する理由やメリットが明確でなければいけません。個別銘柄だけでなく、様々な指数に連動するETFは個人でも直接購入・投資することができます。それらしいフレーズに惑わされることなく一つ一つのファンドをきちんと評価するようにしましょう。

また、当サイトでは、これ以外にも様々なファンド(投資信託)の分析・評価をしています。その中から厳選したおすすめファンドもまとめているので興味のある人はぜひ参考にしてみてください。