資産運用の代表格「投資信託」

「資産運用といえば投資信託」皆さんには、そんなイメージがあるのではないでしょうか?

自分の資産を運用しようと思って銀行や証券会社に出向けば、ほぼ100%投資信託を勧められることになります。実際に投信を保有している人も多いようですが、色々なところに分散投資していることになるので、何か安定的に運用しているような気持ちになるのかもしれません。

しかし、実は投資信託は素人の知らない様々な「裏事情」があります。

本当に金融のことを分かっているプロ達は、自らの資産を投資信託で運用することは絶対にしません。

なぜ金融畑の人達は、自らの資金を投資信託で運用しないのでしょうか?投資信託にはどのようなカラクリが含まれ、一般の方はどのように選んでいけば良いのでしょうか?

今回はその辺りの話を、掘り下げてみたいと思います。

投資信託の実態

2018年6月、金融庁から衝撃的なデータが発表されました。

「投資信託というものが日本人の資産運用の質を向上させているのか」ということを明らかにすべく実施した調査結果をまとめたものです。

日本は「投資信託大国」と言われており、現時点で6,000本近くの投資信託が存在し、それぞれが数十億、数百億の資金を集めて日々運用を続けています。

日本人は投資信託が大好きです。そんな中で「投資信託というもの自体の存在を問う」金融庁の調査は、それ自体が刺激的なものです。

さて、報告の詳細はこちら『投資信託の販売会社における比較可能な共通KPIを用いた分析』から確認できますが、要点を整理していきたいと思います。

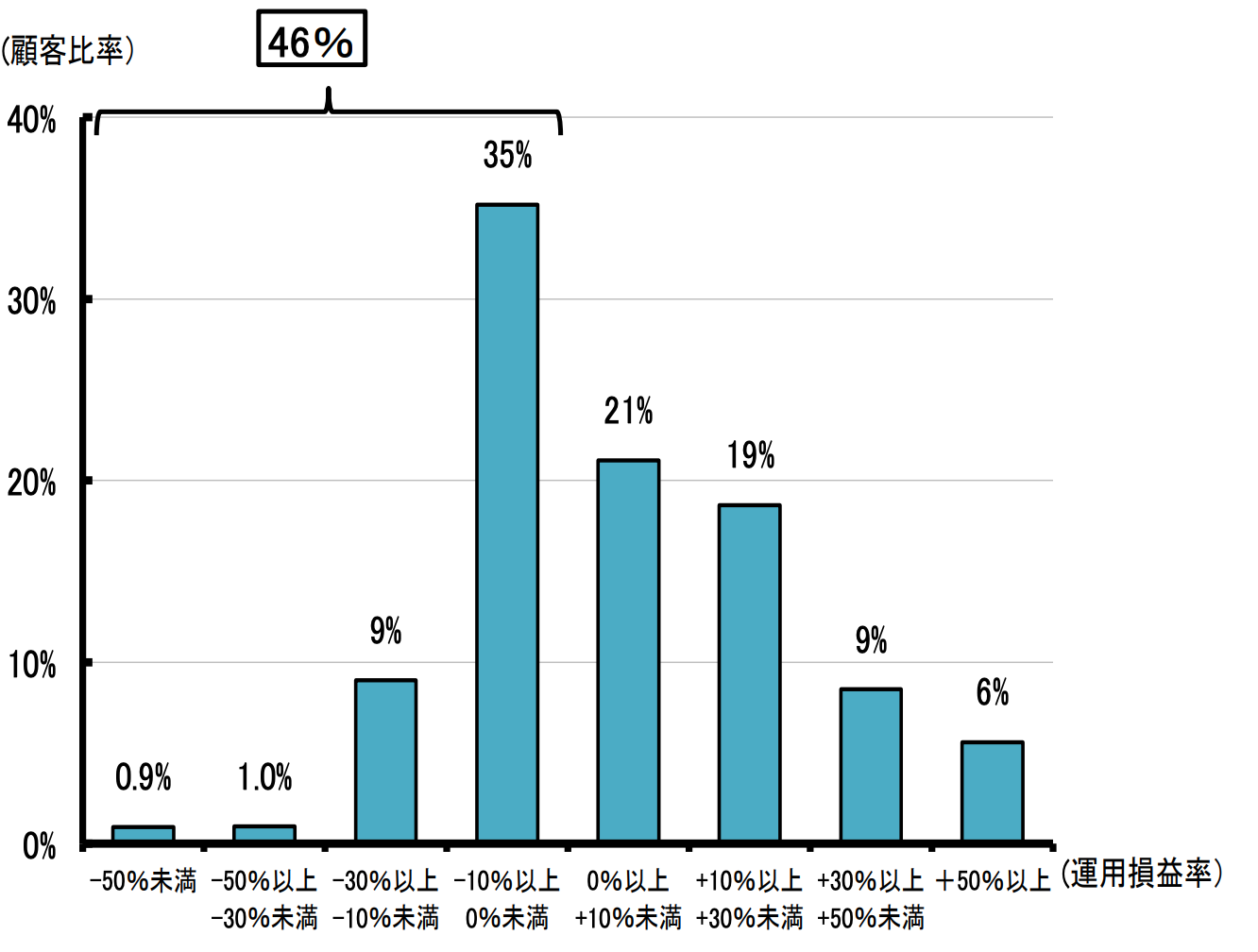

一言でまとめると、「投資信託を保有している人のうち約半数が損をしている」ということが調査の中で伝えられています。

グラフにすると以下のようになるそうです。

出典:投資信託の販売会社における比較可能な共通KPIを用いた分析|2018年6月29日|金融庁

https://www.fsa.go.jp/news/30/sonota/20180629-3/03.pdf

さて、この「半数が損をしている」という事実を聞いて、「半数も損をしているのか!それはイカン!」と思うか、逆に「半数は得をしているのか!じゃあ良いじゃないか!」と思うかは人によるかは意見の別れるところですが、重要なのは、日本や米国は近年、株式市場が非常に好調に推移しているという点にあります。

つまり、市場は好調(プラスの利回り)なのに、そこに投資しておきながら半分が損を出してしまっているというのが日本の投資信託の現状なのです。

プラスでもマイナスでもなく横ばいの市場に投資しているであれば半数が損でも許されますが、近年の株高の状況を考えると全くもって論外と言えるでしょう。

ピンときていない方もいるかもしれませんが、ここ7〜8年の株高の状況であれば、適当にどこかの個別株をルーレットで選んで投資したとしても、そのほとんどの場合で(70%、80%といった確率で)利回りはプラスになるのです。それも、数パーセントの勝ちではなく、10%、20%という利回りが期待できるはずなのです。

にも関わらず、投資信託を選んでしまった時点、その段階で既に勝てる可能性は50%。さらに、大勝ちしているパターンに至っては、ほとんどありません。

つまり、投資信託というのは、絶対に選んではいけない選択肢なのです。

では、なぜこんなことになってしまうのでしょうか?

投資信託の3つの課題

収益構造の問題

株式市場が好調にも関わらず、投資信託がなぜ儲からない商品になってしまうのでしょう。

答えは非常にシンプルです。

それは投資信託が、銀行や証券会社といった、「投資信託を販売する会社」の手数料ビジネスの温床になっているからに他なりません。

現に、日本では投資信託の平均保有期間は、2~3年程度に留まっています。

簡単に言うと、投資信託を買ってみたものの、なんかあんまり上がらないし、すぐ手放し、そして勧められた新しい投資信託を買う。

このように、「売ったり買ったり」お客さんが繰り返している、あるいは証券会社が繰り返させているのです。

この「回転売買」によって、投資信託を取り扱っている「販売会社」にあたる銀行や証券会社はは非常に儲かっています。

彼らは、投資信託の販売時に、額面に対して数パーセントという販売手数料(購入手数料)を投資家から受け取っています。さらに、解約時に解約手数料(信託財産留保額)という形でさらに手数料をとっている場合もあります。

つまり、販売会社(銀行や証券会社)は、儲かる・優良な銘柄を投資家に勧めることではなく、とにかく色々と売買を繰り返させることを目的にあれこれと提案をしてくるのです。

このように、そもそものビジネスモデルの問題として、証券会社が「顧客の資産がしっかりと増えているか」ではなく、「たくさん顧客に販売することで各種手数料を確保出来ているか」を重要視しているという課題があります。

たくさんのお客さんに売る。同じお客さんに何度も売る。

これが、証券会社にとっては重要なのです。

営業システムの問題

さて、証券会社の仕組みは説明しましたが、一方、証券会社の販売員はどのような気持ちでしょうか。

「お客様(投資家)のためを思って、その方にあった投信を勧めたい」

「少しでも資産が増える銘柄を探し出してあげたい」

といった気持ちはほとんどありません。

とにかく買って欲しいんです。どんな投資信託でも良いので。

結果としてお客さんの資産が減ってしまうかどうかなどは、全く問題ではありません。なぜならそれによって証券会社自体は損をしないどころか、解約してもらえれば新たな商品を売るチャンスが出るからです。

もっと言えば、大きく儲かる投信よりも、横ばいか少しマイナスになるくらいのパフォーマンスで、買い替えを検討するくらいのものが、証券会社にとっては最も都合の良い商品になります。

仮に、投資信託の利回りが悪かったとしても、いくらでも言い訳が出来ます。

例えば、「市場が芳しくない」ですとか、「中小株の値動きがよくない」ですとか、「大手の赤字報告を受けて一時的にロボット関連銘柄の売りが進んでいる」だとか。

証券会社は悪くないけども、何かしらの不慮の事態により下がっている、という説明はいくらでもできます。相手は素人ですから、色々と専門用語を散りばめておけば煙に巻けます。

そうやって、今の投資信託を解約してもらい次の投資信託を新たに購入してもらうこと(回転売買)こそが、証券会社にとって最も重要なのです。

運用面の課題

こうなってくると、投資信託を組成している会社、つまりアセマネ会社も「良い商品」を作ることをやめてしまいます。

なぜなら、本当に良い利回りが期待できるような商品が、売れるわけではないからです。

とにかく銀行や証券会社の営業員が売りやすい名前の商品を作るようになります。

結果的に、「ロボット投信」「AI投信」などのようにテーマ型ファンドが流行ったり、よくわからない海外株を掻き集めた投資信託が数多く組成されます。そして、投資信託の数だけが、むやみやたらと増えていきます。

本来、本当に国民の資産運用を向上させることだけを考えた場合、いくつもの商品は必要ありません。

極論を言えば、顧客の要望を突き詰めると「安定的に増えるものが良い」or「リスクをとって一気に増やしたい」の2つくらいしかありません。究極的にはこの2タイプの投信が正しく組成・運用されればOKなのです。

ですが、実際には6,000本もの投資信託が組成されてしまっています。これは手数料ビジネスとして様々な投資信託を売りつけようとした銀行、証券会社、アセマネ会社が創り出した、異様な世界なのです。

資産運用最大の課題

それでは、この、多くの日本人がよくわからない投資信託を摘まされて劣悪な運用をしているという現状について、誰が諸悪の根源なのでしょうか。

「銀行」が悪いのでしょうか?

「証券会社」が悪いのでしょうか?

「アセマネ会社」が悪いのでしょうか?

私は、そのどれでもないと思います。

彼らは何も、法を犯した行為をしているわけではありませんし、投資信託を無理やり客に強要しているわけでもありません。そもそも証券会社とはそういう会社ですし、アセマネ会社の仕事はそういう仕事、というだけです。

悪いのは、彼らの口車に乗せられて安易に判断してしまう消費者、つまり私たち「投資家」です。

金融商品を選ぶ国民一人一人に、最低限の金融リテラシーが備わっていないことこそが、この問題の最大のボトルネックなのです。

証券会社から販売の説明を受けた時に、「少なくとも10年間は保有しよう」という判断が出来るだけで、もしくは運用の報告を受けた時に「でも日経平均は〜%、ダウ平均は〜%上がってるな」と気付けるだけで、投資の判断は大きく変わってきます。

手数料についても、運用を請け負うこと自体に支払う「投資信託」よりも、運用の成果に応じて成果報酬を支払う「ヘッジファンド」の方が、支払の対価として正当であることはすぐに理解できると思います。

以下のページでおすすめのファンドをランキング形式で紹介もしているので、ぜひ参考にしてみてください。