投資信託やファンドを調べていて、ヘッジファンド証券を耳にしたことがあるかと思います。

ですが、一般的の投資信託を販売している、銀行や証券会社とは異なるため、一体どんな企業・サービスなのか理解できていない人も少なくないのではないでしょうか?

ここではヘッジファンド証券について紹介しつつ、そこで取り扱われている商品「エピック・ヘッジファンド・セレクション1」についても詳しく掘り下げていきたいと思います。

目次

ヘッジファンド証券とは

ヘッジファンド証券(商号:ヘッジファンド証券株式会社)とは、ヘッジファンドに特化した証券会社です。様々な投資信託などを取り扱う大手の証券会社とは異なり、「ヘッジファンド」に特化している点が大きな特徴でしょう。

ここでは、日本ではまだ馴染みのないヘッジファンドについて簡単に紹介したいと思います。

ヘッジファドとは

ヘッジファンドとは、「絶対収益」を追求する、資産運用の専門サービスです。

複数の投資家から資金を集め、ひとまとめにして運用するという点では、投資信託と似ていますが、一般的な投資信託が、広くたくさんの投資家から少しずつ「公募」で資産を集めるのに対し、富裕層や機関投資家といった限られた投資家から「私募」で資産を集めるという違いがあります。

公募の投資信託が、それぞれベンチマークを基準にしたパフォーマンス(成果)を目指すのに対し、ヘッジファンドはどのような局面でも成果を出すことを目標にする「絶対収益」であるという点が、確実に資産を増やしたいというニーズを持つ投資家の支持を集めています。

※投資信託はベンチマークに準ずるため、市場が大きく下げているような局面では、マイナスの成果になることもしばしばです。

ヘッジファンドは「私募」で投資家を集める分、最低出資金額が高くなる傾向があります。一般的な投資信託が、1万円や中には100円から始められるものもあるのに対し、ヘッジファンドは数百万円〜数千万円、中には1億円から募集などといったものもあります。

また、投資信託が基本的に毎日売買できるのに対し、ヘッジファンドは、3ヶ月や半年、1年といった単位での出し入れとなるものが大半です。

数%の手数料しかかからない投資信託と比較すると、相対的に手数料も高くなる傾向にありますが、利益の中から支払われる「成果報酬」制度を採用しています。

*******************************************

ヘッジファンド証券は、この「ヘッジファンド」を専門に取り扱う証券会社なのですが、その中でも特に流動性の高いヘッジファンドを中心に扱っているようです。

同社HPによると以下のように記されており、1ヶ月単位での売買ができるようなものを取り扱うとしています。

一般的にヘッジファンド業界では、ヘッジファンドの換金(買戻し)月を3ヶ月に一度(3月、6月、9月、12月)とし、換金(買戻し)通知を45日前とし ている場合が非常に多いとされますが、ヘッジファンド証券では、換金(買戻し)を1ヶ月に一度とし、換金(買戻し)通知を最短25日前後とすることによ り、流動性・換金(買戻し)性を高めた「ヘッジファンド」を取り扱います。なお、具体的な投信売買スケジュールにつきましては、取り扱い商品ページよりご確認ください。

またインターネットでの取引を主体としているようです。

出典:ヘッジファンド証券の特徴と強み|投資ならヘッジファンド証券株式会社 http://hedgefund-sec.com/first/feature.html

エピック・ヘッジファンド・セレクション1の特徴

このヘッジファンド証券ですが、2018年8月現在取り扱っているのは「エピック・ヘッジファンド・セレクション1」の1つのみとなります。そこで、ここではこの「エピック・ヘッジファンド・セレクション1」について掘り下げていきます。

エピック・ヘッジファンド・セレクション1の基本情報

- 投資戦略:ファンド・オブ・ファンズ

- 設定日:2011年12月19日

- 基準価額:9,823円(2018年7月31日現在)

- 純資産価額 709百万円:(2018年7月31日現在)

- 当月の騰落率:-0.73%(2018年7月現在)

- 設定来の騰落率:-1.77%

参考:絶対収益を追求する取扱商品|ヘッジファンド投資ならヘッジファンド証券株式会社 http://hedgefund-sec.com/fund/

スキーム(仕組み)や為替リスク、流動性

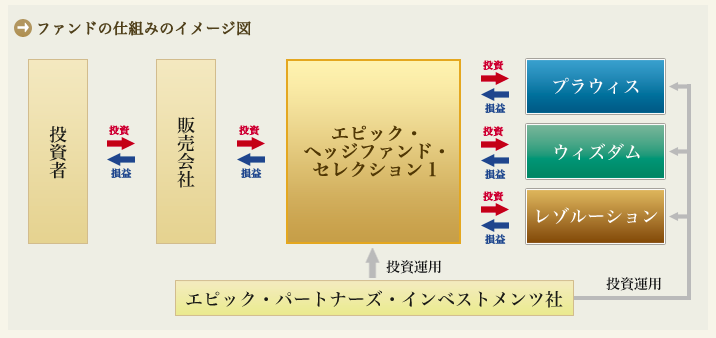

エピック・ヘッジファンド・セレクション1は3つのファンドに投資する、ファンド・オブ・ファンズ型の投資信託です。投資信託の形を取ることで、一般に購入することはできないケイマン諸島の私募投資信託に投資することができます。

出典:絶対収益を追求する取扱商品|ヘッジファンド投資ならヘッジファンド証券株式会社 http://hedgefund-sec.com/fund/

本来であれば、2,000万円から投資可能になる私募ファンドですが、ファンド・オブ・ファンズ形式を取る事によって100万円から投資することができるようです。一般的な投資信託が1万円からであることと比較するとまだまだ割高ですが、元が2,000万円だとすると、かなり現実的な額にまでハードルが下がっていると言えるでしょう。

また外国籍(ケイマン諸島籍)のファンドでありますが、円建てて運用されており原則為替リスクはありません。ヘッジファンド証券が重視する換金性の高さもあり、購入申込み/換金(払戻)は1ヶ月に1度行えます。

コスト(手数料)

エピック・ヘッジファンド・セレクション1にかかる手数料は、少し複雑です。

まず、購入時に「購入時手数料(申込手数料)」がかかります。これは、申込金額によって変動し、以下のように設定されています。

・100万円以上1,000万円未満:申込金額の3.00%(消費税別)

・1,000万円以上1億円未満:申込金額の2.00%(消費税別)

・1億円以上:申込金額の1.00%(消費税別)

一方で、換金(買戻し)手数料はありません。これらの手数料は一般的なヘッジファンドと比較して少し割安だと思います。

また、運用管理費用(管理報酬等)は以下の通りです。純資産価額に反映されており、投資家各々が追加で払うわけではないですが、ファンド運営の裏にこれだけの費用がかかっていることは把握しておいた方がよいかもしれません。

- 管理事務報酬:年間22,000米ドルの日本円相当額(年間7,000米ドルの日本円相当額の主たる事務所提供に関する報酬を含む。)

- 受託報酬:年間120万円

- 保管報酬:最低報酬年額を48万円(純資産価額の残高150億円まで年率0.02%、それを超える部分は年率0.01%)

- 管理事務代行報酬:最低報酬年額を432万円(純資産価額の残高150億円まで年率0.08%、それを超える部分は年率0.06)

- 代行協会員報酬:純資産価額に対して年率0.25%

- 販売報酬:純資産価額に対して年率0.50%

- その他の費用

プラウィス

・運用報酬:純資産価額に対して年率2.00%

・成功報酬:四半期ごとに超過収益の20.00%

・管理事務報酬:純資産価額に対して年率0.175%

ウィズダム

・運用報酬:純資産価額に対して年率1.50%

・成功報酬:四半期ごとに超過収益の20.00%

・管理事務報酬:純資産価額に対して年率0.155%

レゾルーション

・運用報酬:純資産価額に対して年率2.00%

・成功報酬:四半期ごとに超過収益の20.00%

・管理事務報酬:純資産価額に対して年率0.160%

参考:絶対収益を追求する取扱商品|ヘッジファンド投資ならヘッジファンド証券株式会社 http://hedgefund-sec.com/fund/

細々と長くなってしまいましたが、これだけの費用がかかっていることはきちんと把握しておくべきです。

2018年8月時点の純資産総額は7億円程なので、

- 初期費用1~3%

- トータルで年間約2%の運用コスト

- ファンドの諸経費1.655~2.175%

- 成果報酬(成果収益の20%)

がかかっています。

一般的なヘッジファンドと比較して取り分けて高いわけではありませんが、ここで注意するべきは「保管報酬」と「管理事務代行報酬」です。エピック・ヘッジファンド・セレクション1は、純資産総額が7億円しかないため、それぞれ最低報酬年額の48万円と432万円(合わせて480万円)が課されます。つまり、この2つだけで年間約0.7%もの費用がかかる事になります。

一見すると150億円までは、0.1%もかからないように見えますが、今時点の純資産総額だと注意が必要です。

また、管理事務報酬も、22,000米ドル(1ドル110円として、2,420万円)かかっているため、こちらだけでも純資産総額に対して0.35%の費用がかかっています。トータルでいくらのコストがかかっているのかをしっかりと確認すべきですが、年間2%前後の運用コストは、ヘッジファンドとして一般的です。

ただ販売会社(ヘッジファンド証券)と委託会社(各ファンド)の手数料がしっかりとそれぞれ明記されている点は評価できると思います。多くの証券会社が表面的な、販売会社の手数料ばかりを開示しているのに対し、ファンドのコストまで明確になっている点は、一つの安心材料でしょう。

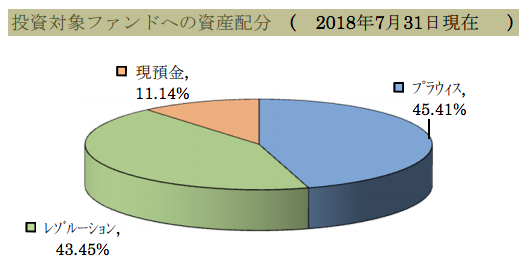

ポートフォリオ/リターン

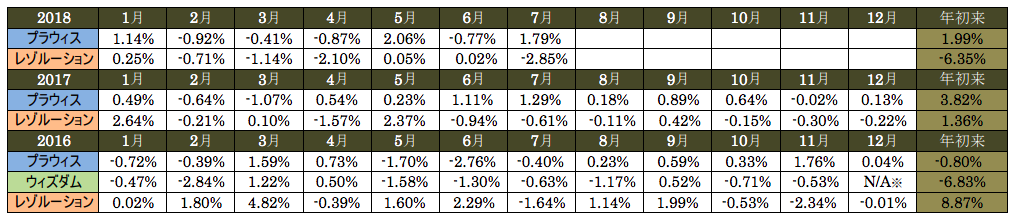

ここまで仕組み(スキーム)、コストと確認してきましたが、肝心のリターン(パフォーマンス実績)はどうなっているでしょう。運用レポートを見ると、2018年7月現在までの推移は以下のようになっています。

出典:エピック・ヘッジファンド・セレクション1 月次運用レポート http://hedgefund-sec.com/fund/pdf/monthly.pdf

これを見ると、2016年に運用成績の良くなかったウィズダムが2017年以降ポートフォリオに組み込まれていないことがわかります。このようにファンドのパフォーマンスや市況に合わせて、組み入れファンドの比率を自由に変えたり、償還したりできる点は、複数ファンドを組み入れているファンド・オブ・ファンズならではの強みかもしれません。

※同ファンドは、1つのファンドがポートフォリオの50%を超えないという制限を設けています。

組み入れファンド

最後に、最も肝心と言える、プラウィス・ウィズダム・レゾルーションの3つの組み入れファンドを確認しましょう。現在は、プラウィスとレゾルーションの2つにしか組み入れていないため、この2つのみ確認したいと思います。

出典:エピック・ヘッジファンド・セレクション1 月次運用レポート http://hedgefund-sec.com/fund/pdf/monthly.pdf

投資信託説明書(交付目論見書)によると以下のように記されています。

プラウィスの投資目的は、過小評価であると投資運用会社がみなすエクイティ証券について買い持ちポジションを講じ、過大評価であると投資運用会社がみなすエクイティ証券について売り持ちポジションを講じることにより、最小限のリスクで絶対収益を達成することです。

レゾルーションの投資目的は、主として、定量的およびファンダメンタル「ボトムアップ」分析により投資運用会社が良好なリスク/リターン特性を有すると評価した日本の上場エクイティ証券(新規公開の対象証券を含む。)および上場指数先物に投資し、買い持ち/売り持ちポジションを取る一方、市場、商品、投資期間についてリスクを分散させることにより、絶対収益を創出することです。

「買い」と「売り」のどちらのポジションも取ることができるため、市況に応じて、上げ相場でも下げ相場でも利益求めることができます。まさに「絶対収益」を追求する形が表れています。

ヘッジファンド証券に投資する価値があるか

ヘッジファンド証券はたった1つの商品しか扱わない特殊な証券会社です。つまり、ヘッジファンド証券を使うことは、そのまま「エピック・ヘッジファンド・セレクション1」に投資する事と同義になります。

エピック・ヘッジファンド・セレクション1は、ここまで見てきたように

- 外国籍のファンド・オブ・ファンズ

- 一般的なヘッジファンドよりはハードルが低いが100万円から

- 購入/換金は月1回で流動性が高い

- 手数料をはじめ、情報公開が丁寧

- 組み入れファンドの戦略はあらゆる局面に対応

といったポイントがありました。

絶対収益を追求するヘッジファンドの代表格とも言えるエピック・ヘッジファンド・セレクション1の今後のパフォーマンスに期待です。

また当サイトでは、これ以外にも様々なファンド(投資信託)の分析・評価をしています。その中から厳選したおすすめファンドもまとめているので興味のある人はぜひ参考にしてみてください。