突然ですが、FP(ファイナンシャル・プランナー)や保険会社の営業さんにどんなイメージを持っていますか?パリッとスーツを着こなし、親身に相談になってくれ、「頼れるお金のプロ!」のようなイメージを持っている人も少なくないかもしれません。

ですが、彼らは決して金融業に精通している訳ではありません。こんなことを書くと怒られるかもしれませんが、資産運用という意味でいくとほとんど素人です。

やたらと自分自身の事を「金融のプロ」や「専門家」のように主張してくる人もいきますがそんな事はありません。

「お金に関する人生設計はお任せください!」といったような顔をしていますが、決して彼らに任せていはいけません。あなたの大切なお金なのですから。

そもそもFPも保険の営業員もいわゆる「専門家」ではないのです。

言うまでもなく、保険の営業員は、ただの会社員(個人事業主の人もいますが)であり、営業に配属されたサラリーマンにすぎません。FPも国家資格でもなく、ただの民間の資格なのです。いわゆる、税理士や会計士とは違います。

もちろん全員が素人で信用できないとは言いません。中には、きちんとお客様のためを思って保険を提案している方もいらっしゃるでしょうし、きちんと勉強し、知識があり人間的に魅力のある方もいらっしゃいます。

ただ、私も仕事柄、何人もの保険会社の営業マンにお会いしてきましたが、9割くらいの方は残念な感じでした。やはり、総合的にみて「保険の営業マン」や「FP」に相談するのはおすすめできません。

よくある外資系保険会社の営業スタイルとは

営業マンの半生を語られる

一般的に、保険は商品そのものにほとんど差がつかないものだと言われています。

保険が売れるかどうかは保険を売る「営業マンの魅力次第」なのです。

そのためか、営業のノウハウは各社できちんとマニュアル化されているようで、同じような営業の仕方の人が多くなっています。

まず、彼らは「営業マンの魅力」がないと売れないと考えているので、営業マン自身の半生みたいなものを語ってきます。

自分はこういう経歴でこういう事をやってこういうスゴイ人生を歩んできた・・・!

「野球をずっとやっていて甲子園出場の一歩手前まで行ったけど、出場はかなわなかった。」

「大学でもプロを目指したけど夢破れて就職しました。」

「新卒は違う企業に勤めていたけど、そこでも結果を残し、このままぬるま湯ではいけないとチャレンジしようと思っていたところ、実績が評価されてヘッドハンティングされて、今の保険会社に転職しました。」

「離職率も高い業界ですが、自分は好成績を残して昨年は会社から表彰もされて引き続き頑張っています。」

こんな感じでしょうか。

そう、長いですね。自己紹介が長いです。

基本的には保険の商品説明や種類についてお伺いしたいので、個人的には、自己紹介はもう少し簡素なものを希望します。

ただし、このように自分の経歴や仕事に対する経験を語り、親近感を抱かせつつも、優秀な人物であることを嫌味にならないように伝えてくる。

この方法が、営業の第一歩なのです。

最後に2人だけ紹介して下さいと言われる

実際に保険の説明を受けた方ならきっと、このセリフを言われている事と思います。

「最後に2人だけでいいんで紹介して下さい」

言いたくなる気持ちは分かります。すごく分かります。

営業マンにとって、顧客の方を広げるには「紹介」という方法がとても有効な方法なのです。「紹介」をお願いしたくなる気持ちもすごく分かります。

ただ、これは残念ながら営業マン視点です。言われた方からすると、どのように感じるのでしょうか。

「紹介かぁ。まぁ良いっちゃ良いけど、保険についてもまだ始めてないから良く分からないし・・・」

「営業マンの○○さんも初めて会ったばかりなんだよなぁ・・・」

「でも断り辛いし仕方ないかなぁ・・・」

正直、私にも経験がありますが、あまり気持ちのよいものではありません。いくら身の上を語られたとはいえ、ほぼ初対面の人に自分の友人・知人を紹介するのは気が引けてしまいます。

ですが、彼らはこの「紹介」によって顧客を拡げることをとても重要視しているので、きっと譲らないでしょう。

自分の身の上を語り、親身に時間を割いてくれた申し訳なさなどから、結局は断りきれず、押し切られるように誰かの名前を伝えてしまった人は数えきれません。

ここまでが、営業マンの描いていたストーリーなのです。

運用商品としての保険の魅力とは

さて、ここまでは営業マンという「人」に焦点を当ててきましたが、ここからは保険という「商品」について考えてみましょう。

運用商品としてみた「保険」は魅力的なのでしょうか?

外資系保険会社で最近よく売られているのが外貨建てで資産運用もできる生命保険かと思います。

「こちらの保険を選んでみて下さい!毎年100万円ずつ積み立てれば20年後には、2,000万円ではなくて2,600万円になってますよ!」

「30年後ならなんと3,000万円ではなくて4,700万円になっていますよ!」

「何もしないで3,000万円持っておくのに比べて1.6倍近くになっていてめちゃくちゃお得じゃないですか?もちろん死亡保険など保険機能もつきます。」

パッと見スゴイことになっています。こんな数字がついて確実なら運用してみたいですよね!?

ただ、一言こう付け足されるはずです。

「ただ、こちらの商品は米ドル建てでの運用になりますので為替リスクはあります。」

上記の内容を、順番に解説していきます。

まず、「毎年100万円積み立てるなら~」として具体例を挙げましたが

20年後には2,600万円というのは「年利3%で100万円を毎年積み立てた場合(20年後に2,687万円)」をシミュレーションしたものです。

外貨建て積立型の生命保険の多くは、米国債などが一般的なので、3%から大きくずれるものではないでしょう。

重要なのはこの「年3%」という利回りが為替リスクに見合ったリターンなのかということです。

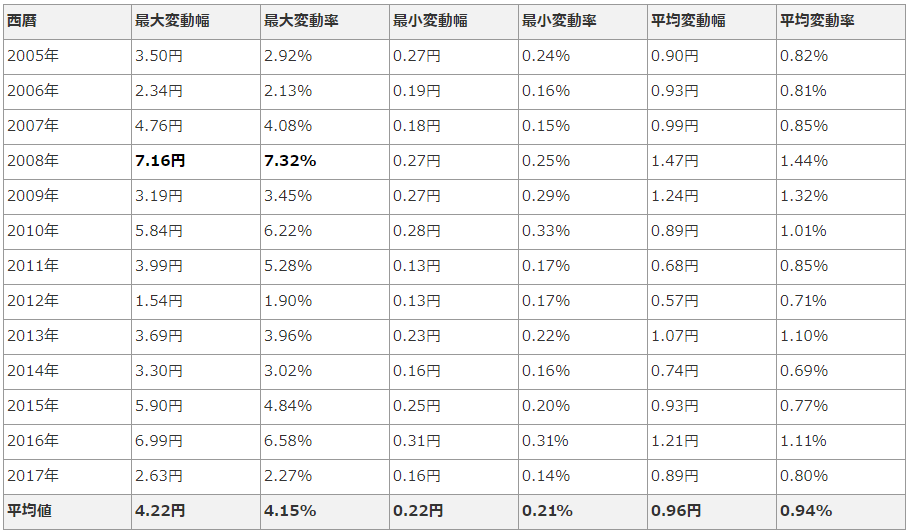

2005年から2017年までの米ドルと日本円の為替レートの1日当たりの変動幅や変動率は以下のようになっています。

出典:WE LOVE FX

https://www.fx-foreign-exchange.com/rate/rateband-usdjpy.html

ざっくりとした検討にはなりますが、2008年には1日で最大7.32%も動いています。

仮にこれがマイナス方向に動いたとしたら3%の利益なんて簡単に1日で吹き飛んでしまうのです。もちろんプラスに働くこともあるでしょうが、たかが年間3%の利回りが何なんだと言う話になってきます。

さらに、為替というのは国と国の通貨の関係性の話ですので、私たち個人がどうこう出来る問題ではありません。

つまり、年間3%のリターンしかないのに為替リスクを取るということは、為替の動きに身を任せる状態になってしまうのです。これは、ほとんど運用商品としての魅力がないと言わざるを得ません。

もちろん、保険には死亡や病気の際の役割がありますので、あくまでも「保険」としての機能を否定するものではありません。家族に資産を残したいとかそういった目線で考えれば有意義なものだと言えます。

ただ、「保険で運用する」というのは、大して魅力的な話ではありません。

まとめ

保険について、特に資産運用の観点から考えてみましたが、まとめると以下のようになります。

- 保険の営業員もFPもプロではない。

- 保険会社のキモは営業のノウハウで商品自体には差がない

- 外貨建て積立型の生命保険は、為替リスクにリターンが見合わない

彼らは「営業」のプロであり、その雰囲気に圧倒されてしまうこともあるでしょう。ですが、その本質はあくまでも「営業」であり投資や資産運用のプロフェッショナルではないのです。

また、「保険」はあくまでも「保険」であり、運用のためのものではありません。

完全に意味のないものではありませんが(保険としての機能はあるので)、長期で見て資産運用をする際には、きちんとファンドのような「運用のためのサービス」を選ぶようにしましょう。