投資の相談を受けていると、「リスクを取らずに、そこそこの利回りを出すことは可能か?」という質問を耳にすることが多々あります。

コツコツ貯めた、大切な貯金だから、「絶対に減らないように運用したい」という気持ちがあるのでしょう。気持ちは分からないでもありません。

ですが、果たしてそのような資産運用は現実的に可能なのでしょうか?

今回は、リスクなく、良い利回りの運用をすることは可能なのか?という点を皮切りに、「リスク」というものの本質について考えていきたいと思います。

絶対に資産を減らしたくないと考えているいわゆる「リスク嫌い」の方は、是非一読してみて下さい。

リスクとは何か

まずは、「リスク」というものがそもそもどういうものなのかについて考えていきたいと思います。

リスクと言うと、「お金が減ってしまう可能性」とぼんやり捉えている方も多いのではないでしょうか。

たしかにその意味であれば、リスクが高い状態は「非常に危険であり、悪い」と考えたくなる気持ちもわかります。

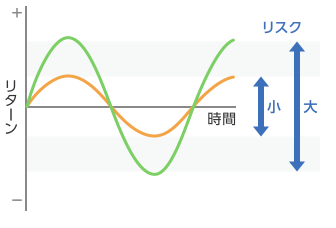

しかし、金融の世界における「リスク」とは、お金が減ってしまうことではなく、「不確実性」という意味で定義されています。

これは、言い換えると、「価格の振れ幅が大きい」ということであり、「将来の予想が難しい」ということでもあります。

参考:リスクとリターン|JNB投資信託|ジャパンネット銀行

https://www.japannetbank.co.jp/investment/trust/beginner/02.html

つまり、リスクとは良いものでも悪いものでもなく、ただ単に「どれくらい価格が変動するか」を示すものでしかありません。

もちろん、大きくリスクを取れば大きなリターンが期待出来る(傾向がある)という大原則は存在します。ハイリスクハイリターン、ローリスクローリターンが基本です。

ですが、それが投資の利益に直結するかと言うと話は変わってきます。以下の例を考えてみてください。

A:90%の確率で3%減る、10%の確率で5%減る

B:20%の確率で2倍、30%の確率で5倍、50%の確率で10倍になる

AとBのくじがあったとして、みなさんどちらに投資するでしょうか。

当然全員が「B」と答えるはずです。確率にはばらつきがありますが、いずれにせよ投資した金額が何倍にも増えて返ってきます。

一方のAは、ほぼ確実に少しだけ損をする結果になります。

投資商品として優れているのは、間違いなくBですが、「リスク」とは不確実性のことなので、Bの方がリスクが高く、Aの方がリスクが小さいということになります。

これが金融の世界における「リスク」の持つ意味です。このことをきちんと理解しておくようにしましょう。

リスクをゼロにできるのか

では、「リスクをゼロにする」ことは可能なのでしょうか?

これはあなたの保有する資産の価値が全く変動しない状態を意味していますが、現実的には不可能です。

例えばノーリスクと思われている「定期預金」があります。銀行に預けておけばお金は減らないと思っているかもしれません。

ただし、この定期預金ですら常にリスクに晒されているのです。

定期預金で現金を保有することに伴うリスクを細かく挙げればキリがありませんが、代表的なものの一つが「インフレ」です。

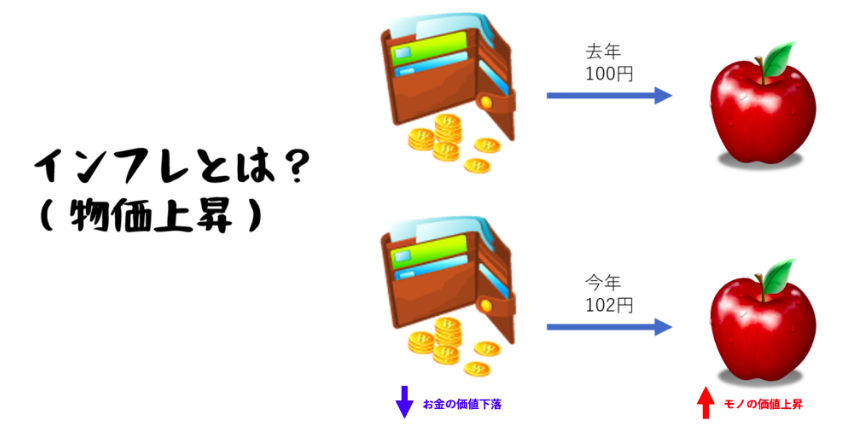

インフレというのは、モノの価値が上昇していくことで、相対的に現金の価値が下がってしまうことです。

参考:資産運用の知恵袋 https://unyo43.com/

例えば上の図でいくと、去年まで100円で買えていたリンゴが、今年は102円を出さないと買えなくなっています。

この場合、「100円玉」という物体に注目してみると、去年までリンゴと同等の価値だったのが、今年からリンゴ以下の価値に下がっています(逆にリンゴの価値が上がったと捉えることも可能です)。

このような現象がインフレです。

そして、このインフレは正常な経済状態であれば、常に一定のペースで進行しています。

つまり、銀行にお金を預けて、今年預けた1,000万円が、来年も1,000万円、再来年も1,000万円、、、という状態を続けていると、実はインフレにより物の価値が上昇してしまっている分、預けている現金自体の価値が下がってしまっているのです。

つまり、リターンを正しく「価値」で捉えている場合には、銀行への現預金ですら充分にリスクをはらんでいることになります。

「現預金」を例にとりましたが、もちろん、投資信託であれ、外国の債券であれ、社債であれば、保険であれ、どんな投資商品も一定のリスクをはらんでいます。

それは、有価証券における価格変動リスクであったり、為替リスク、信用リスク、金利リスク、カントリーリスク、と非常に多岐に渡るのです。

あなたが資産を何かしらの形で保有している以上、その「価値」に関するリスクを完全に取り除くということはできないということを覚えておいて下さい。

投資において重要な観点はなにか

ここまでで

- リスク良いものでも悪いものでもない。

- リスクだけで投資商品の善し悪しを判断することは重要ではない

- 本質的な意味でリスクを完全に取り除くということは不可能である

ということをお伝えしてきました。

では、一体どのような投資を目指せば良いのでしょうか。

ここで重要になってくるのが、「シャープレシオ」という概念です。ここではこのシャープレシオについて詳しく解説していきます。

シャープレシオとは

シャープレシオというのは投資の効率性を示す指標であり、式としては以下で求められます。

- シャープレシオ=(ポートフォリオの収益率ー無リスク資産の収益率)/ポートフォリオ収益率の標準偏差

いきなり数式のようなものが出てきて嫌な気持ちになった方もいるかもしれませんが、ざっくりした意味だけでも理解してもらえたらと思います。

シャープレシオとは、「同じだけのリスクの中でどれだけ収益を上げられるか」を表しています。意訳してしまうと、「どれだけ無駄なリスクをとらず、ちゃんと収益を確保できたのか」ということです。

数式の右側における分子である、(ポートフォリオの収益率ー無リスク資産の収益率)とは、要はその運用がどれだけのリターンを出したかという数値です。

分母の「ポートフォリオ収益率の標準偏差」とは、その運用の抱えるリスク(不確実性)のことです。

つまり、実質的なリターンをリスクで割ることによって、リスク当たりのリターンを算出したものが「シャープ・レシオ」となります。

シャープレシオの値が高いということは、ただリターンを上げたということではなく、無駄にリスクをとらず効率的に運用ができている、ということになります。

「投資において何が重要なのか」というのは難しい話ではありますが、敢えて言うのであれば、このシャープレシオ(投資の効率性)を高めることは意識しておいた方が良いでしょう。

シャープ・レシオの高い運用手法

では、この「シャープ・レシオ」、つまり投資の効率性が高い運用は何なのかという話になります。

アメリカでは、これまでの研究により「ヘッジファンド」と呼ばれる金融のプロが運用するファンドが、シャープ・レシオの面から見て一般的な株式投資よりも優れているということが有力な見解となっています。

これにより、優れた成果を求めるハーバード大学基金等が積極的にヘッジファンドを活用して資産運用しています。

一定の手数料を考慮したとしても、優秀な人材(ファンドマネージャ)が組んだポートフォリオは、やはり優れた投資になるということをシャープレシオは示したのです。

日本ではヘッジファンドという形態は一般的ではありませんが、欧米では富裕層の投資先として人気を博しています。

「究極のリスク」とは

さて、今回はリスクについて掘り下げて考えてみました。軽々しく「リスク、リスク」と口にする人もおおいですが、実は非常に奥の深い概念であることがお分かり頂けたかと思います。

最後に、ウォーレン・バフェットによるリスクにまつわる名言でこの記事を締めたいと思います。

真のリスクとは、「自分が何をしているか分からない」ということである。

―Warren Edward Buffett

投資におけるリスクとは、ただ単に損をする可能性のことではありません。また、そもそもリスクの小さなものが一概に優れているとも言い切れないのが、金融の正解の難しいところであり、奥深いところでもあります。

リスクの話だけに限らず、ぜひ様々な角度から投資・資産運用についての見識を深めていただき、より充実した成果を残せるようになれると良いでしょう。

本サイトでも様々な投資に関する用語や仕組みなどについて解説しているのでぜひ色々と参考にしてみてください。