資産運用を検討していると、株や投資信託だけでなく、ヘッジファンドについても耳にすることがあります。

日本ではまだまだ馴染みの薄いヘッジファンドですが、最近は一般投資家でも手が届くような中小型ファンドもいくつか登場してきています。

そこで、今回はその中でも度々注目を集めている「Frontier Capital(フロンティア・キャピタル)」を取り上げたいと思います。

目次

Frontier Capitalとは

Frontier Capital(フロンティア・キャピタル)とは、2018年に設立されたヘッジファンドです。

ヘッジファンドとは、少人数(数十人〜数百人)の出資者から資金を調達し、投資・運用をする資産運用サービスの一つです。

似たものとして投資信託を思い浮かべる方もいるとは思いますが、投資信託が「公募」性で、大々的に広報をし、多くのの投資家から少しずつ資金を調達するのに対し、ヘッジファンドは「私募」であり、限られた投資家から直接資金を調達します。

一般的な投資信託が、銀行や証券会社に卸し、販売を委託しているのに対し、ヘッジファンドは投資家(出資者)とファンドが直接契約するため、中間手数料が省かれ無駄なコストがかからないというメリットもあります。

投資信託が1万円や、中には100円から始められるものもありますが、一方でヘッジファンドは最低出資金が数百万円〜数千万円と誰でも簡単に始められるようなものではありません。

これは、限られた出資者からのみ資金を調達するヘッジファンドならではのハードルの高さでしょう。

Frontier Capital の主戦場は新興国

Frontier Capital(フロンティア・キャピタル)は、設立して日が浅いものの、圧倒的なリターンが期待できるとして注目を集めています。直近四半期(2018年4~6月)のわずか3ヶ月間で+16%超の実績を出したとの情報もあり、この収益性は確かに魅力的です。

仮にこのパフォーマンスが継続すると、年利+80%超という驚異的な収益性になります。

Frontier Capitalがここまで高い収益性を誇るのは「新興国」という魅力的な市場に投資していることが最大の要因でしょう。

「新興国」市場に投資することはどんな魅力があるのでしょうか?ここでは、この「新興国」について詳しく掘り下げていきたいと思います。

新興国市場の魅力と圧倒的な期待収益

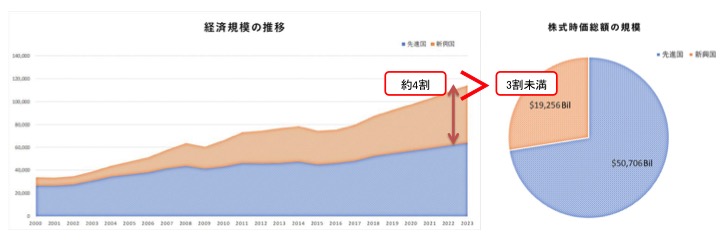

以下のグラフは、「世界全体」「先進国」「新興国」の経済成長率を比較したものですが、新興国の経済成長率が世界の経済を牽引していることがわかります。

出典:なぜ、新興国への株式投資が最も優れた投資戦略なのか | FrontierCapital

特筆すべきは、リーマンショックが起きた2009年でさえ、+2.8%の成長を記録している点でしょう。どのような局面であっても、プラスの経済成長が期待できるのが新興国市場(エマージングマーケット)なのです。

また、先進国と比較して、株価が割安なものが多いのも新興国の特徴です。

以下の2つのグラフを比較すると、新興国の経済規模は世界全体の4割近くを占めているのに対し、時価総額は3割にも届いていません。この比較だけでも、新興国の株式が割安であることが伺えます。

出典:なぜ、新興国への株式投資が最も優れた投資戦略なのか | FrontierCapital より当サイト作成

このように、経済的な投資メリットの大きい新興国市場では、株価の飛躍的な高騰が期待できます。

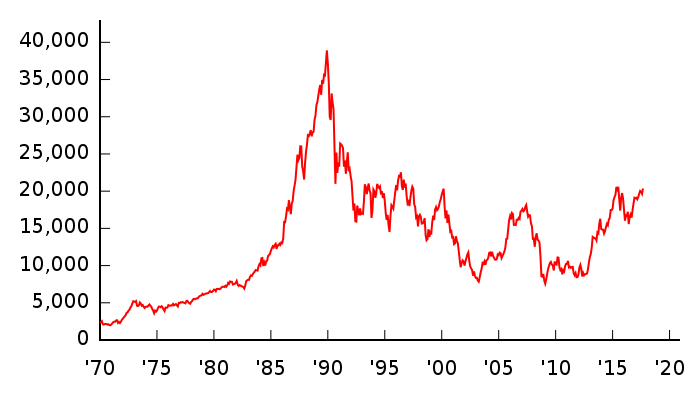

ご存知の通り、日本もかつては新興国であり、1960~70年代の高度経済成長期以降、急激な成長と共に先進国の仲間入りを果たしました。バブルと呼ばれた1970年以降、急激に株価を上昇させた日本市場は、わずか20年たらずで株価を10倍以上に高騰させています。

出典:なぜ、新興国への株式投資が最も優れた投資戦略なのか | FrontierCapital

このように経済成長に合わせて、大きなリターンが期待できるのが新興国市場なのです。

Frontier Capitalの強みは「鮮度の高い情報」

このように新興国市場は非常に魅力的であり、投資したいと考える人も少なくありません。

ですが、日本やアメリカのように誰でも簡単に情報収集をして、様々な分析を行えないのが、新興国に投資する際のハードルなのです。

この、新興国の情報に直接触れることができるのがFrontier Capitalの強みであると同社のHPに記載されています。

本からでは得られない情報を手に入れる為、世界の有望なマーケットへ直接足を運び、市場を分析しています。

特にイランをはじめとしたUAE周辺の中東地域は投資魅力が非常に大きい反面、海外から正確な情報を得ることが難しく、現地でのヒアリングにより地に足の着いた情報を手に入れることが、非常に重要です。

新興国は、まだまだ成長過程であり、現地に行って直接見聞きしなければ得られない情報が非常に重要になります。同社は、市場分析の際に、この「鮮度の高い情報」を手に入れるべく、現地調査を行なっているようです。

ヘッジファンドという立場や規模を活かして、現地にコネクションもあるのかもしれません。

このように新興国について、一般の投資家ではなかなか得ることのできない情報を収集し投資の意思決定をしているというのが、Frontier Capitalの強みであると考えることができます。

その上で、Frontier Capitalは、以下の5つの基準を元に具体的な投資銘柄を選定しているようです。

- 高い経済成長率を維持・継続が見込まれる(人口構造になっている)

- 安定した成長構造となっている

- 特定の国に経済を依存していない

- 特定の産業に経済を依存していない

- 株式が割安

独自の「鮮度の高い情報」を元に、さらにより「安定して」「確実な」経済成長が期待できる市場を見極めるのが同社の投資戦略のキモとなっていることが伺えます。

Frontier Capitalのリスク

このように高い収益性を誇るFrontier Capital(フロンティア・キャピタル)ですが、一方でリスクも存在します。

投資を行なっているので「価格変動リスク」などはいわずもがなですが、Frontier Capital特有のリスクは「為替リスク」です。

Frontier Capitalは新興国、つまり海外に投資しているため、当然、外貨での運用となります。そのため、現地通貨建で投資利益を上げたとしても、日本円に換算したときに資産が目減りする可能性があります。具体的な例で解説します。

為替リスクとは

仮に1ドル=100円のときに、100万円出資したとしましょう。そのときのレートで換算すると、100万円=1万ドルとなり、1万ドルを元手に運用がスタートします。

ある程度の期間運用し、1万ドル→1.2万ドル(+20%)になったとしましょう。運用は十分に成功していますが、この期間に1ドル=100円→90円に円高が進むと、日本円換算での資産は

▶︎ 90(円/ドル)×1.2万ドル=108万円 となります。

運用で+20%のパフォーマンスを出していても、実際には+8%しか資産が増えないのです。

このように為替リスクは投資の成果に直結します。

先の例ではまだプラスの収益でしたが、これが1ドル=80円まで円高に振れると、80×1.2万=96万円となり、損失に変わります。一方で、1ドル=110円と円安になれば、110×1.2万=132万円と、投資成果以上のリターンを享受することができます。

プラスにもマイナスにもなる可能性のある為替リスクですが、重要なのは投資のパフォーマンスと為替変動のバランスです。

先述の通り、Frontier Capitalは高い収益が期待できるので、為替変動のリスクがそれほど大きくなければ、トータルでプラスの収支を期待することができます。

「新興国」と一括りにしたところで、その投資先は数多くあり、またそれぞれで流通している通貨も様々です。Frontier Capitalが実際に投資している市場を確認し、どのような通貨の比率が高くなっているのかを確認した上で判断する必要があります。

もう一つ、Frontier Capitalに出資する際に注意しておきたいのが「運用実績」です。

Frontier Capitalは設立されてまだ間もないため、当然過去の運用実績もあまりありません。そのために「成果が見えない」「実力がわからない」と不安になる人もいるかもしれません。

ですが、仮に長期間運用しているファンドだとしても、成績が良いとは限りません。また、過去の運用実績が良かったからといって、今後も同様のハイパフォーマンスが期待できるとも限りません。

運用実績は、あくまでも「参考情報」であり、それ自体が今後の運用成果を決めるものではないのです。

パフォーマンス(運用成果)を決めるのは、過去の実績などではなく、そのファンドの「投資戦略」や「ファンドマネージャの力量」です。

Frontier Capitalの場合、投資戦略は「新興国投資」と明らかになっているので、肝心のファンドマネージャについて十分に見極める必要があります。ファンドマネージャの情報は公開されていないため、これは問い合わせの際に確認してみてください。

新興ファンドはその評価が難しく、「実績がないので信用できない」などと言う人もいますが、どんなファンドも創業時点での実績などあるはずもなく、後々に大きく成長した時に「あの時に早めに買っておけば(投資しておけば)よかった」と後悔するのです。

仮想通貨が大きく成長した時も、「もっと早くに投資していれば自分も億万長者だったのに...」と多くの人が後悔したはずです。

ファンドの価値や実力をしっかりとその目で確認し、見極めるようにしましょう。

Frontier Capitalに出資するには

このように「新興国」という高リターンが期待できる一方で、色々とクリアにしなければならない点もあるFrontier Capitalに出資を検討するには、まずは問い合わせをして、詳細について確認する必要があります(Frontier Capitalの公式ページ)

そもそもこのヘッジファンドは「私募」のため、直接問い合わせる以外に出資への道はありません。

もちろん、募集の期間や手数料についても明確にする必要があるでしょう。「最低出資金が1,000万円」などとも言われていますが、これについても直接確認するのが確実です。それ以上かもしれませんし、もう少し少額からスタートできる可能性もあります。

いずれにせよ、非常に高い利回りが期待できる「新興国投資ファンド」は、ポートフォリオの一部に組み込んで損はありません。きちんと自身の目で確認し、様々な不明点をクリアにした上で、出資を検討してみてはいかがでしょうか。