「貯蓄をすることは大切だ」というイメージが体に染みついていませんか?

真面目に働いて得たお金を、コツコツ銀行に預金していくことこそ素晴らしい、と。

もちろん、悪いことではありませんし無駄遣いするよりはいいでしょう。

しかし、これまでは銀行に預けているだけでも良かったかもしれませんが、これからの時代はそれだけでは不十分かもしれません。

今回は預金だけではなく、絶対に資産運用をはじめた方が良い3つの理由を解説したいと思います。

資産運用が必要な3つの理由

年金の支給額の減少

多くの人にとって、仕事をリタイアした後の主な収入源は「年金」でしょう。

確かに、これまではきちんと定年まで働くことで、老後は年金で生活することができました。

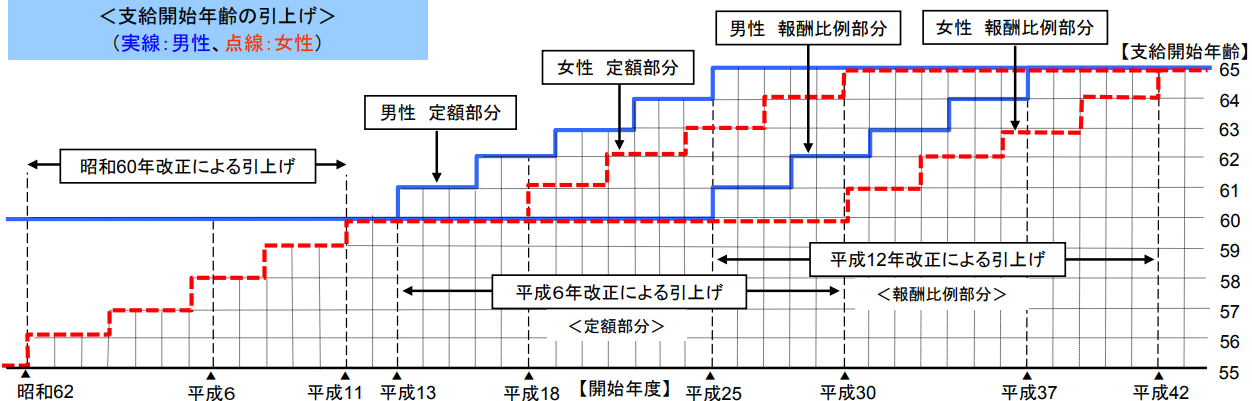

しかし、この年金の支給額がどんどん減少してきており、退職後の生活が脅かされています。こちらをご覧ください。

出典:支給開始年齢について|第4回社会保障審議会年金部会 平 成 2 3 年 1 0 月 1 1 日

https://www.mhlw.go.jp/stf/shingi/2r9852000001r5uy-att/2r9852000001r5zf.pdf

法改正により、年金の支給開始年齢がどんどん遅くなっています。2025年には男女とも65歳まで1円ももらえなくなってしまうのです。

定年退職年齢が少しずつ引き上げられているとはいえ、還暦を迎えてもなおバリバリと働くのはツライものです。少しずつ収入が減ることを考えても、年を重ねるごとに年金に頼ることになります。

もちろん、この年金支給開始年齢は今後も引き上げられる可能性はあります。

また、そもそも年金だけで生活できるのかも疑問です。こちらのデータをご覧ください。

出典:2019年最新|年金支給額の平均は国民年金5.5万円・厚生年金14.7万円

https://avenue-life.jp/blog/money/pension/

年金やその他の収入を合わせて月に20万円以上の収入を得たとしても、月に5万円以上の不足が出ています。

つまり、老夫婦世帯は年金以外に年間で60万円以上の収入を得るか、貯蓄を切り崩さなければならないのです。

人生100年時代と言われている今、老後の生活が30年以上あることを考えると、少なくとも2,000万円は必要になってきます(これが金融庁もレポートした「老後2,000万円問題」です)。

ちなみに、この資産は生活を最大限切り詰めてのものなので、少しでも余裕のある生活をしようと思ったり、物価の高い都市部に生活していたり、医療や介護などで追加の費用が必要になれば、金額はそれ以上になります。

年金だけに頼っていては、安心して老後を迎えることもできません。

リタイア後に備えて、安定した収入を確保するか、数千万円単位の貯蓄を用意しなければならないのです。

税率アップによる支出の増加

将来の収入(年金)は減る見込みですが、一方で、支出は(この試算以上に)増加していくことが考えられます。その原因の1つは「税金」です。

過去に税金が減った(税率が下がった)ことがあるでしょうか?

当然、一度引き上げた税率を引き下げることなどまずありません。大きな反発を伴って「増税」したのですから当然です。

消費税について考えてみましょう。

平成のはじめに導入されて以来、少しずつ税率を上げ、令和の現在では10%にまでなりました。

ですが、この消費税は、世界の国々と比較してまだまだ低いのが現状です。

出典:消費税に関する基本的な資料 : 財務省

https://www.mof.go.jp/tax_policy/summary/consumption/d04.htm

ヨーロッパの国々をはじめ、消費税率が20%を超える国も少なくありません。

もちろん、社会保障や福祉制度の違いなどもありますが、これらの国々をベンチマークとして、今後さらに日本の消費税率が上がることも十分に考えられます。

少子高齢化が進み、人口も減少している今、今後ますます税収が必要になることも考えられます。

そうなってくると、消費税に限らずあらゆる税率が上がることもあり得るでしょう。

日本の経済が大きく発展しない限り、年金による収入は減り、税金による支出は増えることが十分に考えられます。

昭和や平成の時代のように、「現役時代はしっかり働いて、老後は年金暮らし」というライフスタイルは通用しなくなったのです。

「貯蓄税」の導入!?

マイナンバー制度の導入により個人のお金の流れが以前よりはっきりと国に把握されるようになってしまいました。

現在は確定申告などに利用されていますが、将来的には銀行口座に紐づけられるとも言われています。

既に銀行での手続きの内容によってはマイナンバーの提出が求められます。今までは任意だったものもこれからはどんどん義務化されていくでしょう。

2021年以降は普通口座を持っているだけでマイナンバーの提出が義務化されるとさえ言われています。

このようにして個人の資産やお金の流れが国に管理されるようになる中で、なんと「銀行預金に対して税金がかけられる」のではないかという話が専門家の間でも出ているのです。

これまでも個人資産に対して、固定資産税はありましたが、ついに現金性の資産である預貯金までその対象になってしまうのでしょうか。

確かに、日本人は非常に貯金好きな国民性であり、多くの資産が銀行に眠ったままになってしまっていると言われています。家計資産残高は1,800兆円以上とも言われており、これらの資金が消費に回されないことで経済が停滞しているとさえ言われています。

この銀行に眠らされている資産を有効活用するためにも、課税することは十分に考えられます。蓄えた資産を眠らせることなく、有効活用することが必要になってくるのです。

これから資産運用をはじめるために

- 年金では収入が不十分

- 今後さらに支出が増加(赤字が増える)可能性もある

- 貯蓄そのものが不利益になる可能性もある

これらの理由から考えても、貯蓄だけに限らず資産運用をすることが、今後ますます重要になってくるでしょう。

投資・運用によって

- 十分な老後資金を蓄える

- リタイア後も継続して収入を得る仕組みを作る

- そもそも貯蓄に偏らず、有効活用する

という様々な利益を得ることができます。

とはいえ、いきなり「運用をはじめろ」と言われても、初心者は何から手をつけたら良いのかわからないでしょう。

「投資」というと、株や投資信託が思いつくかもしれませんが、これらの金融商品(証券)は、銀行や証券会社が儲かるばかりでおすすめできません。

多くの個人投資家が、株で失敗しているのが現実です。

投資初心者は、ヘッジファンドのような運用専門の機関に依頼するのも有効な選択です。

ヘッジファンドは、投資家から資金を集め、独自の方法で運用し利益を上げています。投資で得た利益の一部を報酬として受け取り、出資者である投資家に運用益を還元するのです。

あなたの大切な資産を預けるなら間違いなく投資信託より「ヘッジファンド」です。以下のページでおすすめファンドも紹介しているので、興味がある人はぜひ参考にしてみてください。