ETFとは

ETFとは「Exchange Traded Fund」の略称で、上場投資信託のことです。

投資信託は、特定の業界や地域・投資手法など、様々なテーマや戦略をもって運用されますが、このETFはTOPIXや日経平均といった特定の指数(インデックス)に連動するように運用されます。

ETFは、一般の投資信託と異なり、市場に上場しているため、株式と同じように市場価格で(取引時間ないであれば)いつでも売買することができます。

代表的なETF

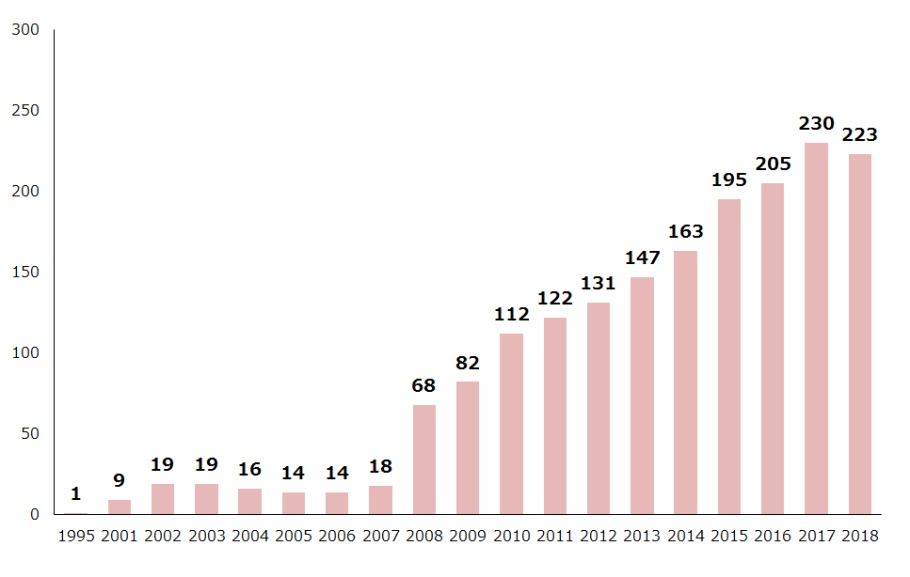

ETFには様々な種類があり、東京証券取引所に上場しているものだけでも、2018年9月時点で223(国内186、海外37)にもなります。

出典:レポート | 日本取引所グループ

https://www.jpx.co.jp/equities/products/etfs/data/02.html

非常に種類の多いETFですが、実はいくつかの種類に分類することができます。ETFを整理するポイントは「インデックス(指数)」と「ブル(レバレッジ)/ベア(インバース)」の2つの軸です。順に解説していきます。

ETFは、特定のインデックス(指数)を基準に連動するように運用されます。

TOPIXや日経平均、ダウなど国内外に様々なものがありますが、それぞれ経済の指標を表す一般的な指数です。これらのインデックス(指数)の中から、どの指数に連動するように運用するかを定めています。

国内で取引できるETFに関連する代表的なインデックスは以下の通りです。

- TOPIX:東証市場第一部に上場している、株式全銘柄を対象とした指数

- 日経平均株価(日経225):東証一部に上場している企業のうち、代表的な225銘柄の平均株価

- JPX日経インデックス400:東証の市場第一部、市場第二部、マザーズ、JASDAQに上場している企業を主に、「投資者にとって投資魅力の高い会社」として選出された400銘柄の平均

- 東証マザーズ:東証マザーズに上場している、全銘柄を対象とした株価指数

- JASDAQ:JASDAQ(中小型株を中心とした株式市場)に上場している株式の平均

- NYダウ/ダウ平均(ダウ工業株30種):S&Pダウ・ジョーンズ・インデックス社が選定した、アメリカ経済を代表する30銘柄の平均

- S&P500:アメリカの主要取引所に上場している企業のうち、S&Pダウ・ジョーンズ・インデックス社が選定した、大型株500銘柄の平均

- NASDAQ:NASDAQ市場に上場している、全銘柄の平均

※「平均」を求める際に、それぞれ時価総額などを考慮し加重平均をしています。単純に株価を足して割っただけのものではないことに注意しましょう。

これらの指数は、ETFのみならず、世界の経済を知る上でも非常に重要なポイントなので、この機会に是非覚えておいてください。

また、これらの指数の中で、さらに「金融」「機械」「食品」「エネルギー」「電力・エネルギー」「小売」「不動産」などの業種に的を絞ったものも存在します。その他にも、不動産(REIT)に連動したETFや、金・銀・プラチナといったコモディティ(商品)の基準価格をインデックスとする場合もあります。

これらの「インデックス(指数)」と共に、もう一つETFを構成する要素が、「ブル(レバレッジ)/ベア(インバース)」といった投資の手法です。

ブル(レバレッジ)は、基準インデックスのx倍の値動きをするETFになります。例えば「TOPIX レバレッジ(2倍)指数」は、TOPIXが+10%のときに+20%になりますし、反対にTOPIXが-10%のときに-20%になります。レバレッジ倍数が大きいほど、値動きの幅は大きくなります。

また、ベア(インバース)は、基準インデックスと反対の値動きをするETFです。例えば「TOPIXインバース(-1倍)指数」はTOPIXが-10%のときに+10%になりますし、反対にTOPIXが+10%のときに+10%になります。

つまり、「何を基準にするのか(インデックス)」と「どんな値動きをするのか(ブル/ベア)」の組み合わせによってETFは整理することができるのです。

ETFの特徴(メリット)

メリット1:手数料が安い

ETFは証券会社で取り扱われる一般の(非上場)投資信託と比較して、手数料が安い傾向があります。一般的な投資信託の信託報酬が1.0~3.0%なのに対し、ETFでは0.2~0.5%前後、高くても1%未満となっています。

投資信託の中には、ひふみ投信のように手数料に見合った高いパフォーマスを残すものもありますが、インデックスファンドのようにETFとほとんど内容が同じようなものまで存在します。

インデックスファンドの手数料は、アクティブファンドと比較して安くなる傾向にあるとはいえ、それ以上に割安なのがETFです。目ぼしい投資信託がある場合は、それがETFで代用できないか一度検討してみましょう。

メリット2:手軽に分散投資できる

ETFのもう一つのメリットは、なんといっても「マーケット全体に投資する」という分散投資の効果が期待できることです。まずは分散投資がどのようなものか簡単に説明したいと思います。

分散投資は、リスクを回避する手段として、投資の世界で最も有名な方法の一つです。投資の格言に「すべての卵を一つのカゴに入れてはいけない」というものがありますが、資産を1つのものにまとめて投資をしていると、何かあった際(例えば投資先の企業が不祥事を起こした場合など)に、一気に資産を減らしてしまう可能性があります。

そうならない(全ての卵が一度に割れてしまわない)ためにも、資産を複数の投資先に分けて投資するのがリスクマネジメントの鉄則です。

ETFに投資すると、例えば日経225をインデックスとするものであれば、そこに含まれる225の銘柄に分散して投資していることになります。また、S&P500をインデックスとするETFであれば、アメリカの500企業に分散して投資しているのと同じ効果が期待できます。

一般に分散投資をするにはある程度の資金力が必要になります。日経225の全企業に分散して投資するためには、数百万〜数千万円規模の資金が必要になるでしょう。そもそも225銘柄全てを購入する手間も面倒です。

1万円程度で1つ購入するだけで、分散投資できるのがETFのメリットです。全体のバランスを考えた上で、適切にポートフォリオに組み込むことが重要です。

おすすめのETF

このようにETFには多くのメリットがありますが、ETFを購入する際には「上場インデックスファンドTOPIX」や「上場インデックスファンド米国株式(S&P500)」といった、シンプルなものをお勧めします。

ETFのメリットに「分散投資でリスクを抑える」というものがありますが、レバレッジを2倍、3倍とかけているものでは、低リスクの安全な運用はできません。リスクもリターンも数倍になってしまうようなものではなく、まずは等倍のものを優先しましょう。

また、ベア(インバース)の、「市場に逆張り」するものもおすすめできません。

企業が不祥事などで大暴落する場合などは別ですが、仮に衰退産業だからといって株価まで下がるとは限りません。反対に成長企業・成長産業の株価は、将来への期待も込めて、順調に値上がりする傾向があります。

変に、下がりそうなものを探し出して逆張りするのではなく、純粋な成長市場に投資するべきです。

ETFは確かに多くのメリットがありますが、やみくもに投資することなく、十分に注意して銘柄を選ばなければいけません。

- レバレッジをかけていないもの

- ベア(逆張り)でないもの

の2点に注意して、ETFを上手く活用していきましょう。