今回は、日興・アッシュモア・グローイング・マルチストラテジー・ファンド(愛称:ネクスト・スター)について解説していきたいと思います。

この投資信託の特徴を紐解き、投資すべきかどうか考察していきましょう。

目次

日興・アッシュモア・グローイング・マルチストラテジー・ファンドとは

ファンド概要

- 投資対象地域:海外

- 決算頻度:年4回

- 投資対象地域:エマージング

- 投資形態:ファンド・オブ・ファンズ

- 為替ヘッジ:なし

- 信託期間:2022年6月17日まで(2007年4月27日設定)

- 信託金の限度額:5,000億円

- 購入時手数料:3.3%(税抜3%)

- 信託財産留保額:換金時の基準価額に対し0.5%

- 運用管理費用(信託報酬):年率1.045%(税抜0.95%)

※ただし、投資対象とする証券に年率2%程度の手数料を支払っているため、実質的な負担は年率3.045%(税抜2.95%)程度

出典:投資信託説明書(交付目論見書)|日興・アッシュモア・グローイング・マルチストラテジー・ファンド

ネクスト・スター( 愛 称 )

https://www.nikkoam.com/files/fund_pdf/952591/file/952591moku.pdf

運用成績

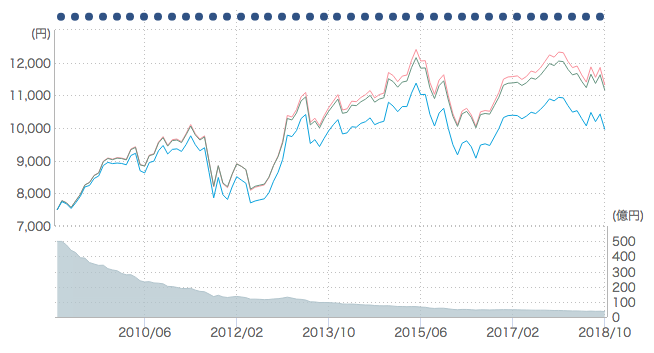

まずは細かなポイントに言及する前に、ここ10年間の運用成績を見てみましょう。青の線が基準価額の推移、そして下にあるグレーの山が純資産総額を表しています。

この10年間(2009年6月〜2018年10月)で7,502円が9,966円になっているので、10年で+32.8%、すなわち年率にして2.88%の利回りとなっている計算になります。

マイナス利回りになっているわけではありませんし、銀行に預けておいた場合の利息などと比較すれば良い方ではありますが、この10年は株式市場が比較的堅調だったこともあり3%程度の利回りだと相対的に見劣りするというのが実態です。

結果的に、日興・アッシュモア・グローイング・マルチストラテジー・ファンドから資金を引き上げ他の投資先へとアロケートしている人が目立ったようです。その様子が、ファンドの純資産総額の減少という形で見て取れます。

悪くはないが人気は下がってきているというのがこのファンドの現状です。

投資戦略

では、日興・アッシュモア・グローイング・マルチストラテジー・ファンドの運用戦略とはどのようなものなのでしょうか。

大きく以下の2つが当ファンドの特徴となっています。

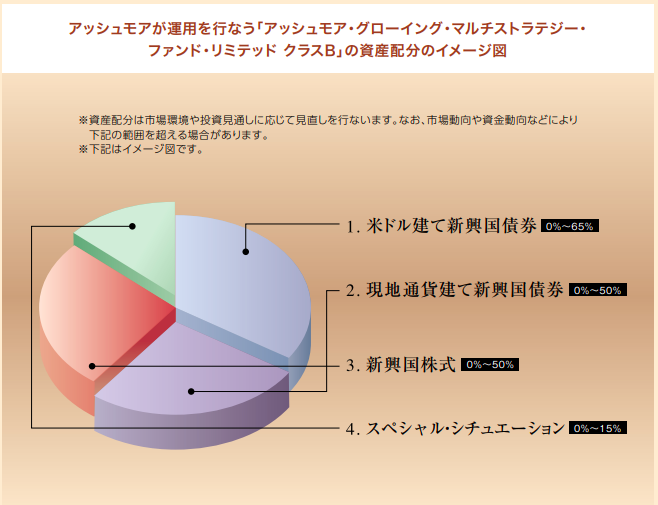

- 新興国市場の債券、株式、通貨、スペシャル・シチュエーションを投資対象とし、利息などの収益(インカム・ゲイン)だけでなく、資産価値の上昇によって得られるキャピタル・ゲインも含めた、トータルリターンの最大化をめざします。

- 新興国市場における「米ドル建て債券」、「現地通貨建て債券」、「株式」といった一般的な運用戦略に加え、信用度の改善に着目した「スペシャル・シチュエーション」など複数の戦略(マルチストラテジー)を活用します。

出典:投資信託説明書(交付目論見書)|日興・アッシュモア・グローイング・マルチストラテジー・ファンド

https://www.nikkoam.com/files/fund_pdf/952591/file/952591moku.pdf

ゴチャゴチャと色々と書いてますが、一言で言えばこのファンドは新興国市場を対象とし、あらゆる戦略で収益を上げようとするファンドです。

株に限らず、債券、通貨等で保有することもありますし、「プライベートエクイティ」と言って、非上場企業へ投資することで収益を狙う場合もあります(ちなみにこのプライベートエクイティを用いた戦略は投資信託としてはかなり珍しく、運用の自由度は相当高い方だと思ってよいでしょう)。

つまり、新興国に対するプロフェッショナルが、自由に運用をすることで利益を上げるという投資戦略であり、特定の指標との連携を目指すインデックスファンドとは一線を画す投資ファンドなのです。

このように、ある市場や指標に投資するだけではなく自由度を持って投資をする機関としては、代表的なものにヘッジファンドが挙げられます。

日興・アッシュモア・グローイング・マルチストラテジー・ファンドは、新興国を主な投資対象としているヘッジファンドを投資信託化したものとして見るのが分かりやすいかもしれません。

ファンドマネージャー

自由な投資で収益を上げる日興・アッシュモア・グローイング・マルチストラテジー・ファンド(ネクスト・スター)ですが、このようなファンドで大切になってくるのは運用の責任を担っているファンドマネージャーの実力そのものです。

結局、その人がトレーダーとしてどのような判断を下し、どのようにポートフォリオを組むかに全てがかかってます。

結果として、当該ファンドでは様々な戦略を駆使した結果、新興国市場のベンチマークであるMSCIエマージングマーケットと同等レベルの成績に落ち着いているので、ファンドマネージャーの実力としてはごく平凡なレベルだと言えるでしょう。

日興アセットマネジメント社のHPページから、各ファンドの運用責任主体(部署)とファンドマネージャーの経歴が確認することができます。

当ファンドのファンドマネージャも歴としては長いですが、とは言ってもサラリーマンでありそのまま凄腕トレーダーとはならないので注意が必要です。

<日興・アッシュモア・グローイング・マルチストラテジー・ファンド>

- 運用担当部署:ポートフォリオ管理部

- ファンドマネージャー入社年次:1998年

- ファンドマネージャー経験歴:15.4年

ネクスト・スターに投資する価値はあるか

さて、ここまでファンドの概要をおさらいしてきましたが、2019年現在、日興・アッシュモア・グローイング・マルチストラテジー・ファンド(愛称:ネクスト・スター)に投資する価値はあるのでしょうか。

ここまで、ファンドとしてはパッとしないと書いてきましたが、私自身としてはこのファンドに投資するのは悪くない選択肢だと思っています。

マクロな視点で考えた時、ここ10年間の株式市場を牽引して来たのは20世紀と変わらずアメリカ市場であり、新興国の株式市場は、アメリカをはじめとした先進国ほど強く上向きませんでした。

結果として現在、新興国の株式市場は実態経済との乖離が大きくなっており、むこう10年で大きく成長する可能性を残しているのです。

そんな新興国を主戦場とし、あらゆる手段で投資する当ファンドは十分に今後の成長が期待できると考えられます。

まとめ - 新興国という魅力的な投資地域 -

本記事の中で、以下の点を解説しました。

- 日興・アッシュモア・グローイング・マルチストラテジー・ファンドは、新興国を投資対象とした自由な運用のファンド(ヘッジファンド的側面あり)

- ここ10年の運用成績は、そこそこ

- しかし、新興国市場自体に投資魅力が存在する為、投資先として悪くはない

このように投資信託自体は平凡でも、投資対象地域が魅力であれば、十分に投資する価値を見出せる場合があります。

ですが、さらに運用のレベルが高ければどうでしょう。

実力のあるファンドが、収益性の高いマーケットに投資すれば、その価値はさらに高まります。

ヘッジファンドに出資するには、1,000万円単位の出資金が必要になりますが、フロンティア・キャピタル(Frontier Capital)のように、日本の個人投資家から募集し、新興国に投資しているヘッジファンドもあります。

※フロンティア・キャピタルは、中東でも特にイランに特化したファンドです。詳しくは以下の記事で解説しています。

また、それ以外にも、マーケット変動の影響を受けにくいPEファンド(未上場企業、非公開株に投資するファンド)など、「投資対象(地域)」や「手法そのもの」に価値があるファンドも存在します。

いくつか優良なファンドを紹介しているのでぜひ参考にしてみてください。