目次

ファンドとは

投資信託の「交付目論見書(投資信託説明書)」を読むと、ほとんど必ずと言っていいほど「ファンド」という言葉が出てきます。

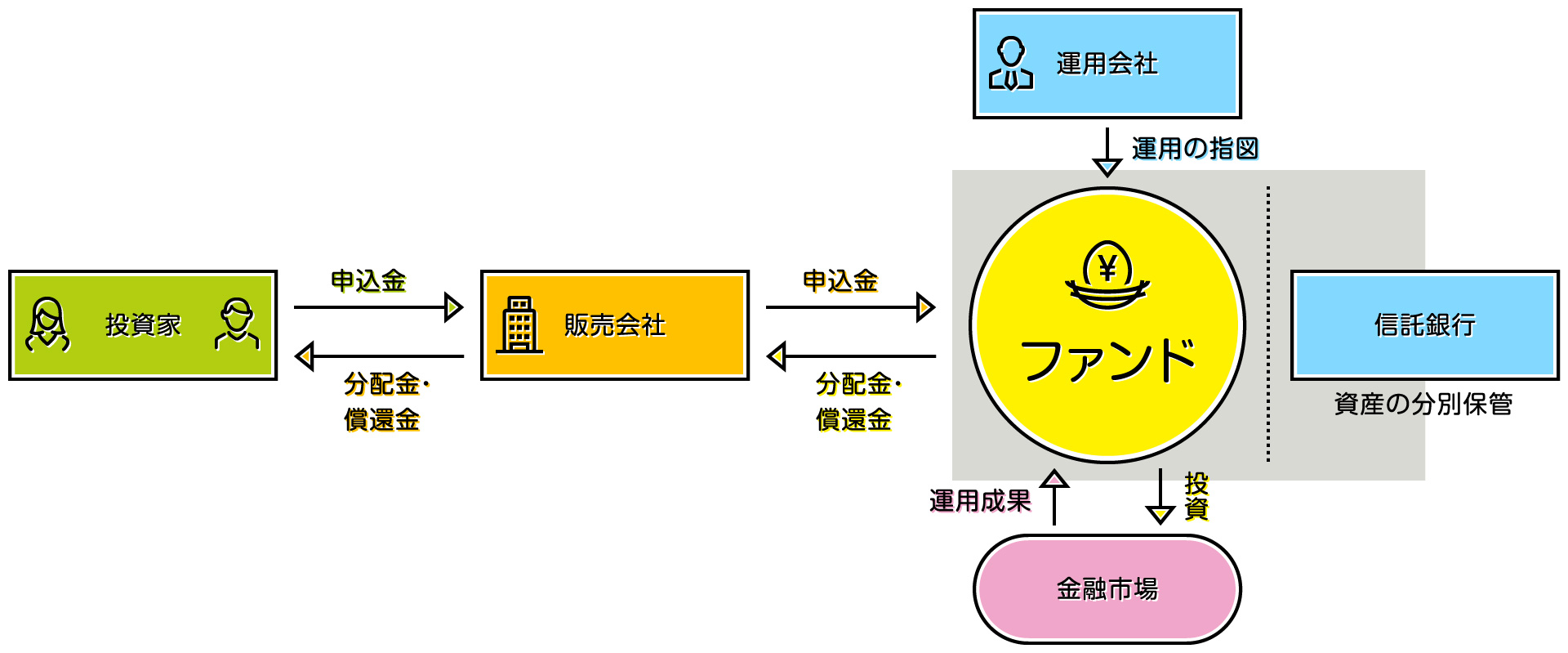

一般的に、投資信託は、投資信託という「証券」として資金を集め、それを特定のファンドに預け入れることで資産を運用します。

投資家である皆さんが相対する証券会社は、投資信託という「証券」を販売している窓口に過ぎず、そこを経由して集められた資金は「ファンド」が運用するのです。

出典:投資信託の仕組み - 投資信託協会

https://www.toushin.or.jp/investmenttrust/about/scheme/

そもそも、この「ファンド」という言葉には、「基金」という意味があり、金融の世界では、資産を運用する会社組織のことを指します。

古くから、金融の世界には「ヘッジファンド」と呼ばれる投資ファンドが数多く存在し、機関投資家や富裕層などの資金を預かり、投資(運用)を通じて利益を還元してきました。

しかし、ヘッジファンドは、限られた人たち(機関投資家や富裕層)のためのものであり、同じようなサービスを受けようと思っても誰でも簡単に参加できるものではありませんでした。

そこで、ファンドに資金を預け入れるための仕組みとして、さらに多くの人たちに門戸を開放するべく考えられたのが「投資信託」です。

今回は、元来の「ファンド(ヘッジファンド)」と「投資信託」を比較することで、投資信託がどのような目的を持っているかを改めて考えてみたいと思います。

投資信託とヘッジファンドの違い

投資信託は1万円から、ヘッジファンドは1,000万円から

ご存知の通り、投資信託は証券会社などを通じて広く一般の投資家に向けて販売されています。一方で、ヘッジファンドは基本的に「私募」であり、限られたネットワークや口コミなどを通じて情報が伝達されます。

そのため、投資信託とヘッジファンドを比較すると、1つのファンドに集まる人数は、圧倒的にヘッジファンドの方が少なくなります。

ですが、どちらもファンドとして資金を運用していくことが目的であり、数十億〜数百億、数千億円もの資金を調達する必要があります。

そうなってくると、1人1人の投資家にまとまった資金を提供してもらわなければいけません。そのために最低出資金額が高額になってしまうのです。出資金額の設定はファンドによってまちまちですが、最低でも1,000万円程度、中には1口1億円のファンドがあるとも言われています。

一方で投資信託は、誰でも簡単に参加することができ、最低1万円(中には1,000円未満のものも)前後で始めることができます。

この間口の広さと、それに伴うハードルの高さが、投資信託とヘッジファンドでは異なります。

- 投資信託:広く一般に「公募」、ハードル(最低スタートライン)が低い

- ヘッジファンド:限られたコミュニティでの「私募」、1,000万円単位でハードルが高い

投資信託は信託報酬、ヘッジファンドは成功報酬

投資信託、ヘッジファンド共に、基本的な報酬形態は以下の3つです。

- 購入時手数料、信託財産留保額(解約手数料)

- 運用管理手数料(信託報酬)

- 成功報酬 ※ヘッジファンドのみ

1の購入時・解約時手数料は、証券を買う(投資する)際の事務手数料のようなものです。ほとんどかからない(ゼロ)のものから数%のものまで様々で、投資信託の場合、取り扱っている証券会社(窓口)によって異なります。店舗型の証券会社と比較すると、ネット証券の方が割安なので、購入の際にはしっかりと検討する必要があります。

次に、運用管理手数料(信託報酬)ですが、これは預かっている資産に対して、 継続的に負担し続ける費用のことです。そのまま運用そのものにかかる事務手数料(運用の手間や調査費など)と考えて良いでしょう。

最後に、成功報酬ですが、これは運用の成果に対して支払うファンド側のインセンティブのようなものです。運用であげた成果(収益)から、ファンド側が受け取る報酬になります。

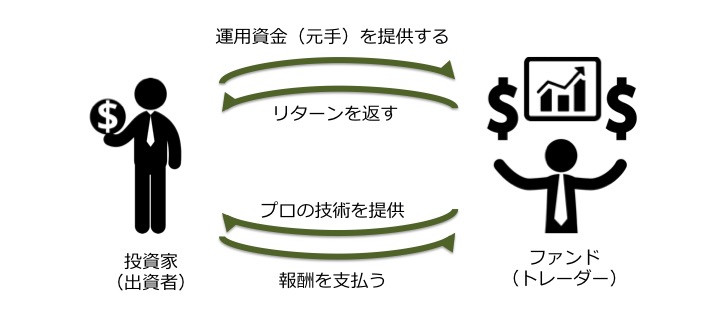

1,2の手数料は、経費のようなものと考えると、ファンドの主な収入源はこの「成功報酬」になります。そもそものヘッジファンドの成り立ちに、「投資のプロにお金を預け、元手を提供する」代わりに、「プロの運用技術に乗っかりリターンを得る」という目的がありました。

当然、ファンド側(トレーダー)は、運用で成果を出してこそ報酬を受け取ることができますし、成果を求めて投資家は資金を提供(出資)していたはずです。

ヘッジファンドは、この「成功報酬」こそをメインの収入源としており、運用管理手数料(信託報酬)などは、あくまでも事務的な費用にすぎません。

一方で、成功報酬の無い投資信託はどうでしょうか?

おそらく、運用管理手数料(信託報酬)がそのまま収入源になっています。運用管理手数料(信託報酬)から利益を得ることは一向に問題ありませんが、これが主軸になってしまうと、投資信託の目的が、「運用(で成果を出すこと)」ではなく「資金を集めることそのもの」になってしまう危険性があります。

そもそも、投資で成果が上がる(期待できる)から資金を集めていたはずなのに、本来の目的を見失い、資金を集めることに注力してしまう可能性が高いのが投資信託です。最近、特に、キャッチーなフレーズを多用したテーマ型銘柄が乱立しているのにもそういった背景があるでしょう。

これは投資信託が抱えている課題とも言えます。

- 投資信託:運用管理手数料(信託報酬)がメインで、資金を集めることが目的に

- ヘッジファンド:成功報酬がメインで、運用で成果を出してこそ

投資信託はテーマ重視、ヘッジファンドは戦略重視

手数料体系の話とも大きく関係しますが、投資信託は資金を集めること、投資家にとって「魅力的に映ること」を重要視する傾向があるため、わかりやすいテーマ型ファンドなどが乱立しがちです。

例えば、「フィンテック」「新興国」「女性活躍」「インド」「5G」などのキーワードはニュースなどを賑わせており、「おっ!」と思う人がいるかもしれません。確かにこれらのキーワードは、今度の発展が見込まれるでしょうし、社会的に成長が期待される領域かもしれません。

しかし「フィンテック」に投資すれば何がなんでも儲かるわけではありませんし、成長著しい新興国にはそれ相応のリスクも伴います。

これらを無視して、その分野の特性(成長度やリスクなど)も鑑みずに、誰かれ構わずこれらの銘柄をおすすめされることがあります。

そもそも、運用で成果を出そうとしていない投資信託の問題点が、投資信託の形に現れています。投資信託は、PRできる「見栄え」が重視されてしまうのです。

一方で、ヘッジファンドは、運用で成果を出さなければ、自分たち(ファンドマネージャ)が報酬を得ることができません。耳障りの良い言葉を並べて資金を集めても、結果として、組織が回らなくなくなってしまいます。

そのため、ヘッジファンドでは、利益を得るための「戦略」や「投資手法」を非常に重視しています。専門的な話になり、難しいところもあるかもしれませんが、いかにして確実にリターンを得るかが、ヘッジファンドにとっては最重要なのです。

もちろん、ファンドによっては、特定の業界や業種に絞っているものなど、様々なやり口が存在します。しかし、いずれにせよ、どんな市況であっても必ず利益を追求する「絶対利益」であることに代わりはないはずです。

- 投資信託:見栄え(PR)を重視して、資金を集めることが目的に

- ヘッジファンド:「絶対利益」を追求し、運用で成果を出すことが最優先

まとめ

ヘッジファンドと比較すると、投資信託の課題が浮き彫りになってしまったようにも思えますが、もちろんん投資信託にも優れている点はたくさんあります。

少額から気軽にスタートすることができるため、勉強がてらたくさんの銘柄に触れることができますし、ファンドを介して、個人が投資するのが難しい海外の市場に投資したり、市場や業界に特化したものを選べば、分散投資の効果も得られます。

ただ、残念ながら先述のような、見栄え重視で、運用での成果が期待できないような投資信託が散見されるのも事実です。

ヘッジファンドはハードルも高いですが、投資の「プロ」に資産形成をサポートしてもらいたいと考えるのであれば積極的に検討してみることをおすすめします。まだまだ日本では馴染みのないヘッジファンドですが、国内のおすすめファンドを以下で紹介しているので、ぜひ参考にしてみてください。