先日、知人から「グローバル・ヘルスケア&バイオ・ファンド」に投資をしているが、このまま保有していていいものかと相談を受けました。

Fund of the Yearで2015年と2018年にも優秀賞を受賞している通称「健次」と呼ばれるこのファンドですがその見通しは決して安泰とは言えません。今日はプロの目線からこの投資信託を分析してみたいと思います。

目次

「グローバル・ヘルスケア&バイオ・ファンド」の目的

まずは、投資信託の概要が記されている目論見書を確認しましょう。

この投資信託の目的には、「信託財産の中長期的な成長を目指して運用を行います」と書かれています。

参考:投資信託説明書 (交付目論見書)|グローバル・ヘルスケア&バイオ・ ファンド

https://www.am.mufg.jp/pdf/koumokuromi/148106/148106_20191127.pdf

「信託財産の中長期的な成長」などと書いてあるため、「安定的に資産を増やせるかも」と考えたくなりますが、実はこの投資信託は非常に投機色の強いもので、決して安定的に資産を運用できるような商品ではありません。

詳しく見ていきましょう。

グローバル・ヘルスケア&バイオ・ファンドの2大リスク

主な投資先となる「ヘルスケア・バイオ関連企業」のリスク

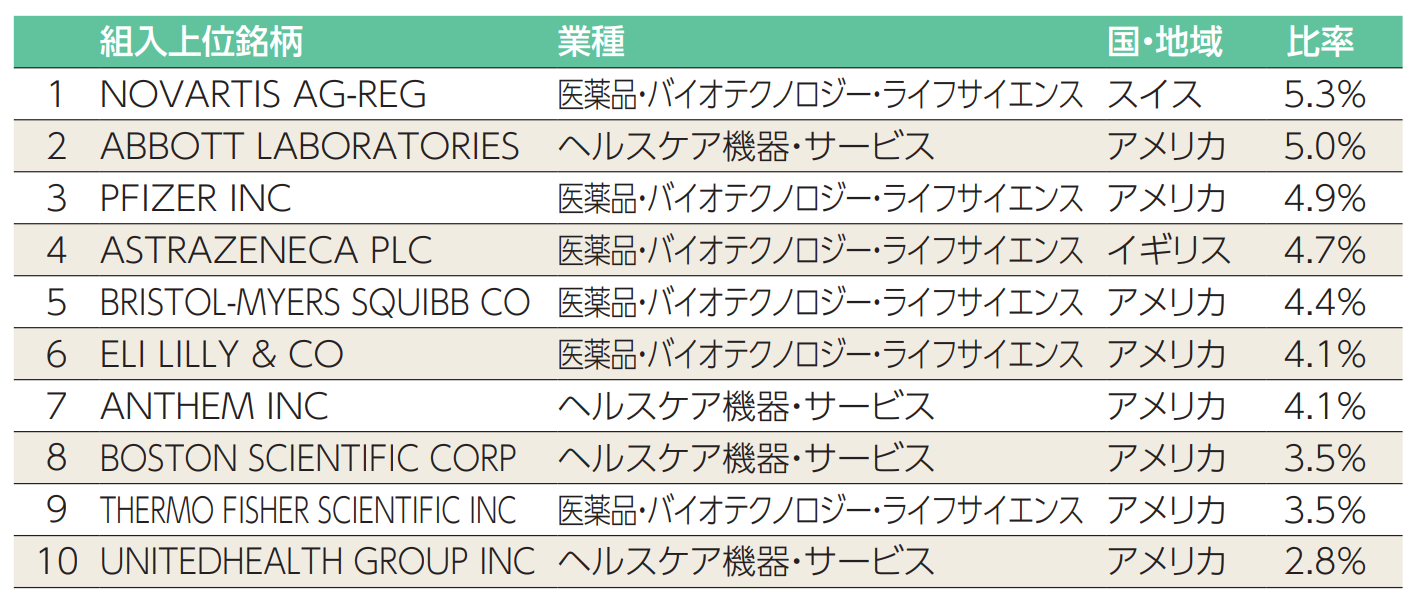

「グローバル・ヘルスケア&バイオ・ファンド(通称:健次)」は、世界の主要先進国における製薬、バイオテクノロジー、医療関連サービス企業へと投資しています。

組み入れ銘柄の上位は以下の通りです。

参考:投資信託説明書 (交付目論見書)|グローバル・ヘルスケア&バイオ・ ファンド

https://www.am.mufg.jp/pdf/koumokuromi/148106/148106_20191127.pdf

聞き慣れない銘柄も多いと思いますが、いずれもヘルスやバイオ関連の事業を主軸に沿えた大企業です。

「グローバル・ヘルスケア&バイオ・ファンド(通称:健次)」では、ヘルスケアとバイオ関連の2つの業界を一緒くたにしていますが、実はヘルスケアや医療機器を取り扱う企業と、バイオ関連の銘柄というのは、全く値動きの性質が異なります。

簡単に言うと、医療関連の底堅い企業はボラティリティが低い(値動きが小さい)のに対して、バイオ関連銘柄というのは非常にボラティリティが高いのです。

投資家の間では、「一発狙いであればゲーム株かバイオ株か」と言われるほどバイオ関連銘柄は激しく動きます。

バイオ関連の企業のボラティリティが高い(株価の値動き幅が大きい)のは、自社の技術が収益に繋がるかどうかの不確定要素が非常に大きいためです。

バイオ関連企業は各社がそれぞれ独自の技術で様々な特許を取得しています。「この技術は、ハゲ治療の特効薬になる可能性がある」というような特許を、各社が保有している状態です。

「特許=儲かる」というイメージを持っている人もいるかもしれませんが、話はそう簡単ではありません。

特許が優れていても、それがヒットする商品に結びつくとは限りません。

実際に効果があるかどうかもさることながら、「優れた技術」と「売れる商品」とはまた別問題なのです。これは数百に一つが大ヒットし、一気に収益を得ることができるゲーム業界と構造が酷似しています。

そのため、バイオ関連企業は、プレスリリースがある度に、株価が大きく動きます。たった1つの発表によって、会社の業績が大きく左右される可能性があるためです。

「グローバル・ヘルスケア&バイオ・ファンド」はそんな値動きの激しいバイオ関連銘柄(もしくはバイオ技術を一部で扱っている企業)へ、積極的に投資しています。

投資信託そのものの値動きも安定したものにはなりにくいと考えられます。

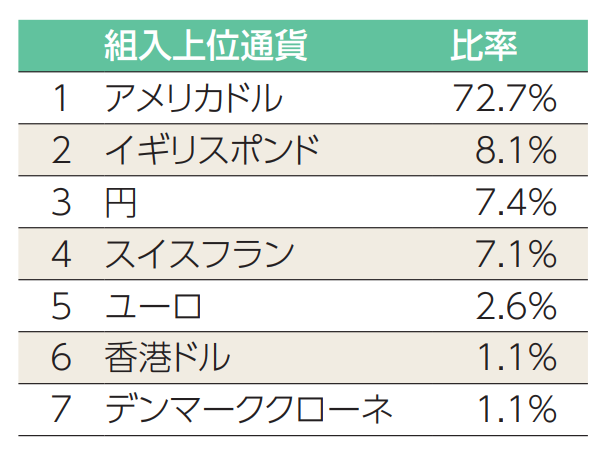

通貨別構成比率から見るリスク

この投資信託が中長期の資産形成に向かない2つ目の理由は「為替リスク」です。

組み入れ銘柄が、どの通貨建てなのかを見てみましょう。

参考:投資信託説明書 (交付目論見書)|グローバル・ヘルスケア&バイオ・ ファンド

https://www.am.mufg.jp/pdf/koumokuromi/148106/148106_20191127.pdf

日本円の比率が7.4%しかないため、全体の9割以上が外貨建てになっていることがわかります。為替リスクのヘッジはしていないので、ほぼ外貨建ての運用と考えてよいでしょう。

この投資信託で運用する際には、為替リスクを取っていることになります。

為替は、傾向を読むことが非常に難しく、最もリスクのある運用と言っても過言ではありません。FXなど「世界最大のカジノ」と呼ばれるほどに、ギャンブル性が高いのです。

為替リスクという観点からも、この投資信託は安定した運用とはほど遠いと考えられます。

「グローバル・ヘルスケア&バイオ・ファンド」の運用実績

では、実際にこれまでの値動きを確認してみましょう。

参考:投資信託説明書 (交付目論見書)|グローバル・ヘルスケア&バイオ・ ファンド

https://www.am.mufg.jp/pdf/koumokuromi/148106/148106_20191127.pdf

設定来、2015年くらいまでは凄まじい勢いで純資産を増やしていることが分かります。

ですが、その後は右肩下がりに資産が減っています。つまり、多くの投資家が解約し、資金を引きあげているのです。

これは、このファンドのパフォーマンスが奮わなかったことに起因するでしょう。

2013年から2015年にかけて、約10,000円から25,000円へと一気に上がり、その後、2016年にかけて17,000円に下がるというジェットコースター具合です。その後は結果的に横ばいですが、細かく上下しているため、投資家は日々の値動きが気になって仕方がありません。

この値動きの投資信託で、「中長期的な資産形成をしよう」というのは無理があります。

やはり過去の実績から見ても、ボラティリティが高い商品と言えるでしょう。

テーマ型投信で注意しなければならないポイント

改めて、以下の図の、総資産額の推移に注目して下さい。

「グローバル・ヘルスケア&バイオ・ファンド」は設定したものの、しばらくは資産が集まりませんでしたが、2015年上旬頃から一気に純資産総額を増やしています。

これは、その少し前の2014年頃に基準価格が一気に上がった影響を受けてでしょう。約1年で3,000億円以上を集め、純資産総額が4,000億円を超えています。

私の知人にも、2014年の終わり頃に、証券会社の販売員に「今バイオ銘柄が非常に熱いです。」と営業トークを受けてこれを買ったという人がいました。

しかし、その後基準価格は奮わず、1年のうちに最大で30%以上ものマイナスになっています。

つまり、バイオ・ヘルスケア関連の株価が上がったのを見てから、「これは熱い」と判断して参入した人の多くが損をしているのです。

そして、その後ずるずると運用する中で、純資産が着実に減っていったのは先述の通りです。

「グローバル・ヘルスケア&バイオ・ファンド」のように、特定の業界に集中的に投資して運用する投資信託を「テーマ型投信」と呼ぶことがあります。

バイオ・ヘルスケアだけに限らず、ロボット関連、電気自動車関連、人工知能(AI)、5G(第5世代移動通信システム)などテーマには様々なものがあります。

ですが、ほとんどのテーマは「注目の業界」や「新しい技術」など、これからの成長や躍進が期待される業界です。

確かに、今後大きく成長し、利益を得ることができるものが含まれているかもしれませんが、重要なのは、本当に成長する業界を自分の目で見極めて、他の人よりも早く、価格が上がる前から投資しなければならないということです。

既に価格が上がり始めているもの(世の中がその価値を認めているもの)に対して、「これからさらに伸びそう」などと言っていたのでは遅過ぎます。

ですが、ほとんどの場合、人気ファンドとして話題になったり、証券会社などでオススメされるようになるのは、基準価格が上がり始めた後なのです。

なぜかと言うと、金融商品を扱う側としては、実際に値が上がっている時の方が売りやすいためです。

「これから上がります。」と夢物語のように語るよりも、「こんなに上がっています!もっと上がりますよ!」という方が説得力があるからです。

ですが、そういった「既に値上がりしている商品」は、すでにその商品の価値以上に値段がついてしまっているものが大半です。

結果として、人気が出ているから買ってみたは良いものの、ズルズルと価格が下がってしまい損をするということが往々にして起こります。

金融の世界には、「靴屋が株の話をし始めたら暴落する」という言い伝えがあります。

大して金融の知識がない人まで認知するほど盛り上がった金融商品(銘柄)は、既に割高になるまで価格が高騰しており、そこから下落していく可能性が高いのです。近年では、仮想通貨が良い例だと思います。

皆さんは、証券会社や銀行の営業マンの都合の良いトークにだまされないよう、充分に気をつけて下さい。

そして、もう1つのポイントは、今後の成長を期待するようなテーマ型ファンドの多くは、収益性などの見込みが難しく、非常にリスクの高い投資になってしまうということです。

バイオ関連銘柄は、そもそも業界自体がボラティリティの高いもでした。

AI業界はどうでしょう。AIが今後どのように活用されるのかわかる人がどれほどいるでしょうか。また、それによってどの企業が利益を得るのでしょう。

5Gによって世の中にどのような変化が訪れるのでしょう。通信業界はほんとうに儲かるのでしょうか。

テーマ型ファンドには

- 上がり始めてから買ったのでは遅い

- 将来を期待する業界に投資するのはリスクが高い(見極めが難しい)

という注意点があります。

流行や営業トークに振り回されることのないよう、十分に気をつけてください。