日系の証券会社、外資系の投資銀行と渡り歩いてきてつくづく思うのは、「本当におすすめできる投資信託」が非常に限られているということです。

金融庁の出したデータによれば半数以上の投資信託は損を出しており、そして9割の投資信託は市場平均に負けています。つまり、適当な投資信託を持つくらいなら何も考えずに日経平均連動のETFでも保有しておいた方が良いのです。

とは言え、市場を大きく上回る成績を残す投資信託や、人知れず高い収益を出し続けるファンドが存在するのも事実です。そしてリテラシーの高い金融関係者や、一部の富裕層はそういった投資先に重点的に資産を投下しています。

今回は、金融のプロ達に選ばれている、本当におすすめできる投資先を3つ紹介したいと思います。また、それらのファンドがなぜ資産運用に向いているのか、その理由も詳しく解説していきたいと思います。

おすすめは直販型(私募タイプ)

今回紹介する3つのファンドはどれも直販型なのですが、なぜこのような「直販型投資信託」が一般的な「公募」の投資信託よりも良いものになるのかというと、それは商品を絞っているという点にあります。

銀行や証券会社等に商品を卸して広く売ろうとする、いわゆる大手の系列の投資信託では、色々な種類の投資信託を大量生産する傾向があります。

そして、多くの商品から何かしらの投資信託を客に選ばせ、その商品が儲からなければ、「マーケットが不調だった」というような外部要因にするのです。

これは、投資家のことを考えていない典型的な姿勢でしょう。

投資家からすれば、選べる投資信託が多いことは重要ではありません。極端な話、確実に儲かる投資先が1つあればよいのです。ですが、一般的な投資信託は、数多く商品を生産し、投資家が自分自身で儲かるものを考えなければいけません。

これは、そもそも「儲かるように運用して欲しい」という根本的な発送と完全にズレています。

「投資のことは難しいから任せたい」と考えていたのに、気がつけば肝心なところを自分自身で選ばなくてはいけなくなってしまっています。

この点において、直販型の投資信託は、商品を多くても2,3本に絞っています。

つまり、その商品の運用成績が悪くなり投資家が資金を引き上げてしまえば、彼らは会社として窮地に立たさせれるのです。よって、商品の作り込みや、運用に対する姿勢が大手のアセマネ会社とは全く違ってきます。

結果、高いパフォーマンス(運用成果)に繋がり、投資先として優れているのです。

おすすめファンド3選

セゾン投信

セゾン投信は、いわゆる「直販型」と呼ばれている投資信託で、証券会社や銀行といった窓口で購入できるものではありません。

セゾン投信は、長期的で安定した運用をコンセプトに掲げ全世界の株式へと投資するファンドを2本運営しています。

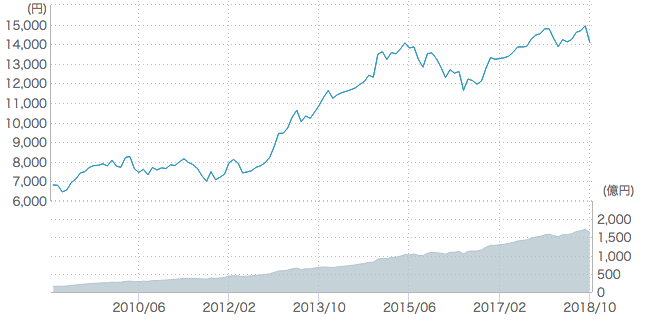

より代表的なファンドである、「セゾン・バンガード・グローバルバランスファンド」の、直近10年の基準価額推移は以下の通りです。

※青線が基準価格、グレーのグラフは純資産総額を示しています。

参考:セゾン・バンガード・グローバルバランスF[96311073] : 投資信託 : チャート : 日経会社情報DIGITAL : 日経電子版

https://www.nikkei.com/nkd/fund/chart/?fcode=96311073&type=6month

ある程度マクロの動きに左右されてしまうものの、大原則として株式市場全体は成長していきますから、その恩恵を受ける形での運用をしたいのであればおすすめできます。

ただし、相当量の投資先へと分散投資をしているので、大きく儲けるという運用手法として活用するのは難しいと考えた方が良いでしょう。

分散投資と聞くとリスクヘッジの方法として良いものかのような印象を受けますが、過度な分散投資は収益機会を奪うことに他なりません。

良い投資先に集中投資することで高い利回りは実現します。

セゾン投信は、「年に数パーセントの利回りを、これから30年続けたい」というようなニーズに合致していると言えます。

ひふみ投信

ひふみ投信は、国内の直販型投信としては最大規模のファンドです。

人気の理由はズバリ、利回りの高さにあります。まずは直近10年の基準価額の推移を見てみましょう。

出典:ひふみ投信[9C31108A] : 投資信託 : チャート : 日経会社情報DIGITAL : 日経電子版

https://www.nikkei.com/nkd/fund/chart/?fcode=9C31108A

10年前にひふみ投信に預けておけば、資産を約4倍に増やすことができました。

ひふみ投信は、投資の世界では知らない人はいないという、藤野英人氏がファンドマネージャを担っています。

その戦略は、中小企業を中心としたグロース株投資で、直販型の利点を生かした柔軟なものとなっており、ときにアグレッシブな投資も行います。

成長を見せた2010年から2017年にかけては、中小型のグロース株を中心に、経営に携わるアクティビスト的な側面も見せます。直販型の利点を生かした柔軟な運用をしており、ときにアグレッシブな投資も行います。

ひふみ投信について現在最も関心が高まっているのが、「今後、これまでのような成長を見せるのかどうか」という点でしょう。

ここ10年の成績は目覚ましいものがありますが、実は2018年に入り急にパフォーマンスがスローダウンしています。もはやマイナスにまで転じる勢いです。

これは、あまりにもファンドの規模が急速に成長してしまったことで、ひふみ投信(藤野氏)がこれまで得意としてきた中小企業への投資が難しくなったことが原因だと考えられます。

アクティブ型のファンドというのはインデックス型のファンドと違い、投資先の企業を分析しないといけないため、数百、数千社に投資するといった芸当はできません。

そのため、ファンドの規模(純資産総額)が大きくなると、投資対象となる企業も時価総額の大きい企業へとシフトせざるをえない性質があるのです。

そのフェーズが、ひふみ投信の場合、この数年で訪れたのです。

実際、ひふみ投信のポートフォリオ(構成銘柄)は3~4年前と大きく異なっています。

2018年末現在の組み入れ銘柄を見てみると、Amazon、VISA、Microsoft、リクルートホールディングスといった国内外の超大手企業が並びます。

ひふみ投信に対して悲観的な考えを持っている投資家は、この「ファンド規模の問題」から今後思うような投資ができず運用が悪化していくと考えています。

ですが、私自身は、そこまで悲観的には考えていません。

それは藤野氏ほどの並外れたトレーダーであれば、ファンドがこの規模になったあとの戦略も明確に描いているはずだと考えているからです。

ここから数年は、まさにひふみ投信、そして藤野氏の腕の見せ所と言えるでしょう。期待を持って見守っていきたいと思います。まだまだ、これから投資するに値するファンドでしょう。

フロンティアキャピタル

最後に、最もおすすめできる投資先として紹介したいのは、フロンティアキャピタル(Frontier Capital)です。正確にはヘッジファンドの一つですが、形式としては直販の投資信託と似たような性質を持っています。

ヘッジファンドと投資信託は、同じように投資家から資金を集め、特定の商品へ投資していく「ファンド」なのですが、ヘッジファンドの方がより投資に大して高いハードルが存在します。

ヘッジファンドは、完全に私募であり大々的な広告がないためそもそも発見が困難なことと、最低金額が500万円以上といった出資に対する金額が高く設定されていることです。

一般的には、関係者のリファラル(人づて)による紹介での募集が中心になります。

さて、フロンティアキャピタルは主に海外株を投資対象とし、エッジの効いた運用を行っています。

期待が持てる最大の理由は、ファンドマネージャーのセンスであり、まだ外資の流れ込んでいない割安で放置された新興国の株式へと集中的に資金を投じている点にあります。

まだ運用を開始して1年弱と実績の面では若いファンドではありますが、創業期のひふみ投信を見ているような期待感があります。

ミドルリスクハイリターンのファンドなので、資金に余裕がある方(500万~1,000万円以上の資金を保有している方)は、一度話を聞いてみると良いでしょう。"ツテ"がない場合は、ホームページなどから直接問い合わせればOKです。

ヘッジファンドに話を聞く際は、以下の点を重点的に確認することをおすすめします。

- ファンドの投資戦略

- ファンドマネージャーの人柄、人物像

- 最低出資金額

- 契約内容(手数料、ロックアップ期間など)

以上、金融のプロから見て本当におすすめできる投資商品を紹介しました。ぜひ参考にしてみてください。