目次

投資信託が初心者におすすめされる3つの理由

投資を考えたときに、真っ先に候補に挙がるものに「投資信託」があります。

特に初心者に人気があり、実際に運用している人もたくさんいますが、なぜ初心者はこぞって投資信託で運用するのでしょうか。

投資信託で運用している人の多くが、証券会社におすすめ(営業)されたり、投信個別のPR(目論見書の内容)に感化されたりしているようですが、なぜ投信は多くの投資家に人気なのでしょう?

ここでは、投資信託が、特に「投資初心者」にオススメされる3つの理由を解説していきます。

少額から手軽にスタートできる

投資信託が初心者に愛される最大の理由は、そのハードルの低さです。1,000円もあれば始めることができますし、ネット証券で口座開設するのも簡単です。

手数料も安いですし、サービスも充実しているので、スマホやPCがあれば誰でも簡単に投資をスタートすることができます。取引されている銘柄も多く、株式が約3,600銘柄なのに対し、投資信託は5,000本以上の商品が取引されています。

積立投資などを活用して、コツコツと資産を増やしていくこともできます。

プロに任せて手間いらず(と、言われている...)

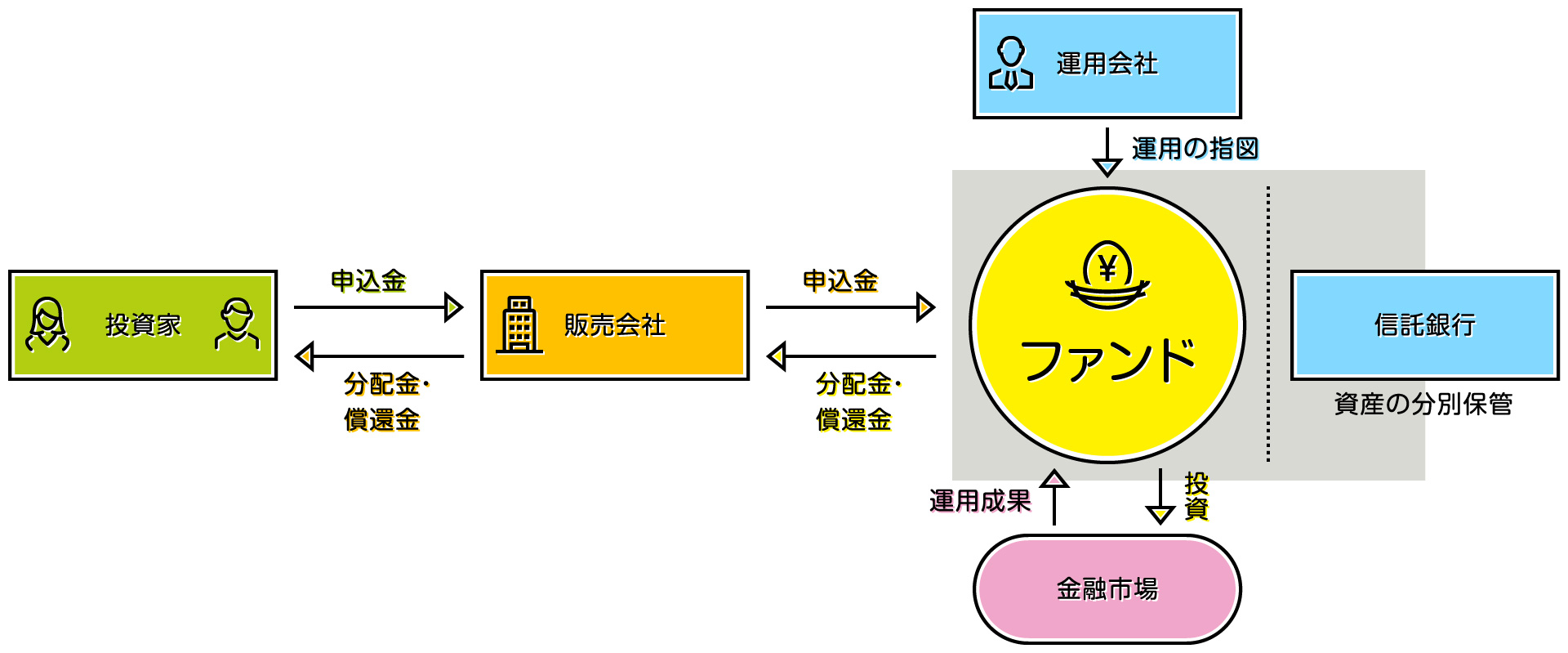

投資信託は、運用会社の指示の元、集めた資金をまとめて運用します。

その運用の結果によって、純資産が増えたり減ったりし、それに応じて出資者(購入者)は、各種手数料を引いた後のリターンを得ます。

出典:投資信託の仕組み - 投資信託協会

https://www.toushin.or.jp/investmenttrust/about/scheme/

「投資をする専門の金融機関である運用会社に資産を預け、運用を任せることができて安心」と考える人が多いようです。

※この運用会社が本当に「プロ」と呼べるものなのかについて、後ほど詳しく解説します。

分散投資でリスク回避

投資信託を購入すると、その先で国内外の様々な商品に投資し運用されます。どんなもので運用するのかは商品ごとに細かく定義されており、『目論見書』で確認することができます。

投資先は様々ですが、国内株式だけに限らず、海外株式、国内外の債券、不動産に到るまで多様な選択肢があります。

一つの投資信託(ファンド)を購入すると、これらを組み合わせた運用が実施されるため、単一の株式などに投資する場合と比べて分散投資の効果が期待できます。

分散投資がリスク回避に繋がると考える初心者が投資信託に殺到するようです。

投資信託の裏話 - メリットの裏に隠された真実 -

このように初心者がはじめやすいメリットが色々と挙げられる投資信託ですが、あまりよく知られていない注意点もあります。

耳障りの良い話ばかりが先行しがちですが、本当に投資に有利に働くとは限りません。実際に、投資信託で損をしている人もたくさんいます。

ここでは特に

- プロにお任せ

- 分散投資

の2点について、本当に投資家にとってメリットになりえるのか掘り下げて考えていきたいと思います。

本当に任せて安心のプロなのか?

投資信託は「プロに任せられる」と言われていますが、実際に運用するのは、投資銀行や証券会社などの一職員、つまり会社員です。

「運用会社の指示」などと聞くと、「投資の専門機関である金融のプロが運用してくれる」ようなイメージをもってしまいますが、実際には想像するようなエリート運用がされるわけではありません。

もちろん、他業界の人と比べれば、金融業界に勤めている彼らの方が知識も理解も深いでしょうが、「プロ」と呼べるかというと疑問が残ります。

そもそも、投資信託は、投資銀行によって作られ(設定され)、それが証券会社に卸されます。そして、証券会社で、証券として取引され集められた資金を、受託会社(の職員)が、運用会社である投資銀行の指示のもと、運用するのです。

そこにトレーダーの実力が発揮される余地は大きくありません。

いわゆる有名な投資家(トレーダー)のように、独自の目線で銘柄の選定をしたり、投資先の企業との交渉したり取引があるわけでもありません。

結局は、目論見書にある通り、投資銀行の指示のもと、売買を繰り返しているにすぎません。「プロ」などと言われていますが、特別なスキルや能力、知識等が必要とされる取引がされるわけではありません。

「プロの投資家」と言うと、世界的なファンドを率いるような名高いトレーダーやファンドマネージャを思い浮かべるでしょうが、投資信託においては、彼らと同じような運用成果を期待はできません。

投信の分散投資に価値はあるか

投資信託のもう一つの問題点に「分散投資」があります。

投資を始めたばかりの初心者は「分散投資=リスクヘッジ=良いもの」と考えてしまいがちですが、実はそうとも限りません。

確かに、分散投資をすることで確実にリスクは低減されます。

1つの銘柄にしか投資していないと、その銘柄の値動きの影響をモロに受けることになりますが、複数の銘柄に投資することで、個別の銘柄の値動きの影響を小さくすることができます。

そのことに間違いはありませんが、やみくもに分散投資をすればよいというものでもありません。分散投資は、リスクもですが、リターンも小さくなってしまいます。実際、投資信託の運用成績は芳しくありません。

2018年のデータによると、投資信託で運用している人のうち、半数近い約46%の人間が損をしています。

この数字だけを見ると、半数以上の人が投資で利益を上げており、悪くない成績にも思えるかもしれませんが、ここ数年の株式市場は大きな上昇傾向にあるという前提も考慮すると、この実績は大問題です。

リーマンショック以降、日経平均は8,000円弱から最大で24,000円まで3倍にも成長していますし、アメリカ(S&P500)も、$750から$3,000弱まで4倍近くまで膨れ上がっています。

このように成長している情勢において、勝率が5割にしかならないのでは話になりません。金融庁も、5,000本以上ある投資信託のうち、投資に値するものは1%にも満たないと示しています。

この結果、積立 NISA の対象となりうる投信は、インデックス投信とアクティブ型投信あわせて約 50 本と、公募株式投信 5406 本の1%以下となりました。〜(中略)〜

我が国の残高上位 30 本の株式投信の中で、この基準を満たしているのは29 位に一本あるだけです。

分散投資は確かに値動きの幅を小さくする効果がありますが、それ自体に価値があるわけではありません。「分散投資になるから、投資信託には価値がある」と考えてしまうのは大きな間違いです。

正しい運用の方法について

このように、課題も多い投資信託に変わって、よりオススメできる運用の手段に「ファンド」があります。

投資信託も「ファンド」と呼ばれることがありますが、ここでオススメしたいのは「ヘッジファンド」や「PEファンド」と呼ばれるような、投資の世界の最前線にいる"真の"ファンドです。

そもそも「ファンド」とは、ヘッジファンドのように、投資/運用を目的として投資家から資金を調達する組織・サービス全般のことを指します。

元々は特に富裕層や高所得者を対象としていたため、ハードルも高く、誰にでも開かれたものではありませんでした。

それを一般の投資家にも広げるために作られたのが、投資信託という仕組みです。

たくさんの投資家から少額ずつ資金を調達する形にすることで間口は広くなりましたが、その過程で、運用の質が下がり、運用側の目的がすり替わってしまったのです。

※投資信託は、運用にビジネスの本質がない「手数料ビジネス」と揶揄されることもあります。詳しくは以下の記事で解説しています。

十分な資金がある方は、ファンド本来の機能である運用を重視した「ヘッジファンド」や「PEファンド」と呼ばれるファンドを活用することをオススメします。

彼らこそがまさに投資のプロであり、投資の成否を重要視する資産運用の専門のサービスです。

ファンドに預け入れることで、「本当に」投資のプロであるファンドマネージャが運用を請け負い、適切に運用してくれます。

ヘッジファンドには、出資のハードルが高いという問題点があります。「私募」であるファンドは、少数の投資家から募集(資金調達)をするため、最低でも数百万~1,000万円程度の資金が必要となります。

また、原則として口コミや紹介での募集のため、特別な接点のない人は会社のHP等から直接問い合わせる必要があります。

日本ではまだあまり馴染みのないファンドですが、一般の募集も受け付けていて、以下のページでおすすめファンドを紹介しています。興味のある人はぜひ参考にしてみてください。