目次

野村インド株投資とは

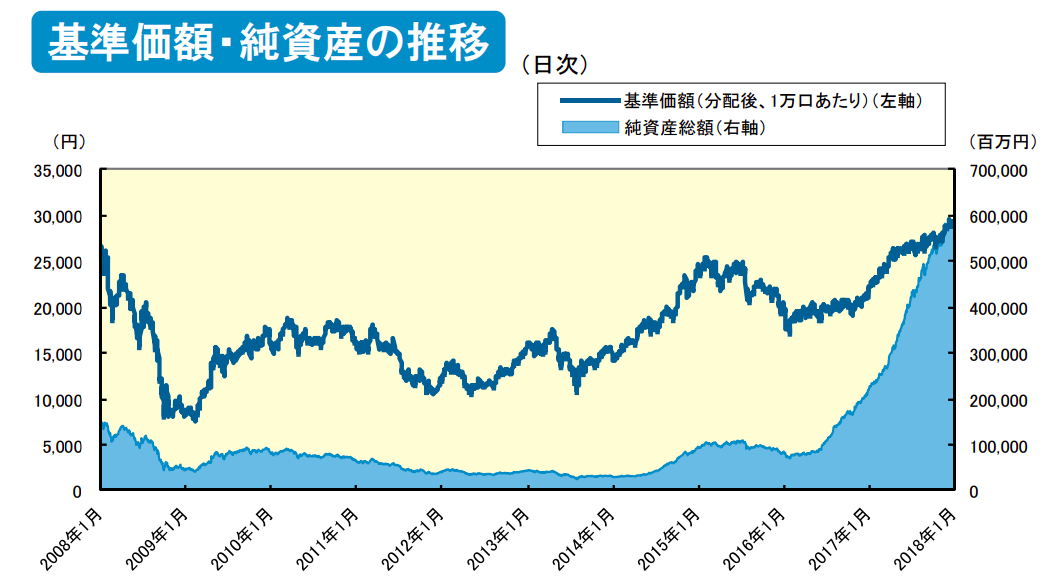

野村インド株投資が最近大きく純資産総額を伸ばしています。

2005年の設定以来ずっと横ばいを続けていた純資産総額が、2017年1月以降大きく成長し、2018年8月時点で5,000億円を突破しています(下のグラフの薄い水色のエリアが純資産総額の推移です)。

出典:野村インド株投資【投資信託説明書(交付目論見書)】 https://www.nomura-am.co.jp/fund/pros_gen/Y1140341.pdf

10年以上も伸び悩んできた(資産がなかなか集まらなかった)ファンドが、たった1年でここまで急激に人気ファンドとなったのはなぜなのでしょうか?

野村インド株投資の基本情報や交付目論見書の内容から、改めてファンドの魅力度を評価し、今後も投資する価値があるのかを考えてみたいと思います。

野村インド株投資の基本情報

- 商品名:野村インド株投資

- 主要投資対象:インド企業の株式 ※DR(預託証書)を含む

- 商品分類:追加型/海外/株式

- 信託期間:2005年6月22日〜2020年7月13日

- ベンチマーク:MSCIインド・インデックス(税引後配当込み・円換算ベース)購入時手数料:3.24%(税抜き3.0%)以内

- 信託財産留保額:基準価格の0.5%

- 運用管理費用(信託報酬):年2.16%(税抜き2.0%)

- 為替ヘッジ:なし

- 委託会社:野村アセットマネジメント株式会社

参考:野村インド株投資【投資信託説明書(交付目論見書)】 https://www.nomura-am.co.jp/fund/pros_gen/Y1140341.pdf

野村インド株投資の価値は

急激に成長をとげ、パフォーマンスも右肩上がりの野村インド株投資ですが、これから投資を考えている人にとっても本当におすすめできる魅力的なファンドなのでしょうか?

野村インド株投資がどれほど魅力的なのかを考えるにあたって、以下の4つのポイントを順に確認していきたいと思います。

・投資戦略/手法

・パフォーマンス(実績)

・手数料(コスト)

投資戦略/手法

野村インド株投資の投資戦略は、ズバリ「インド(の成長)に投資する!」という非常にシンプルなものになります。

投資目論見書を見ると、投資方針として以下のように記されています。

株式への投資にあたっては、インド企業の株式を中心に収益性、成長性、安定性およびバリュエーション等を総合的に勘案して選択した銘柄に投資します。

ファンダメンタルを重視したアクティブ運用を行なうことでベンチマーク(MSCIインド・インデックス(税引後配当込み・円換算ベース)※)を上回る投資成果を目指します。

※「MSCIインド・インデックス(税引後配当込み・円換算ベース)」は、MSCI India Index(税引後配当込み・現地通貨ベース)をもとに、委託会社が円換算したものです。

MSCIインド・インデックスとは、アメリカのMSCI社が提供する、ベンチマークとして最も有名な外国株式インデックスの一つです。つまり、「市場の成長を基準に、それを上回る成果を残す」という運用方針です。

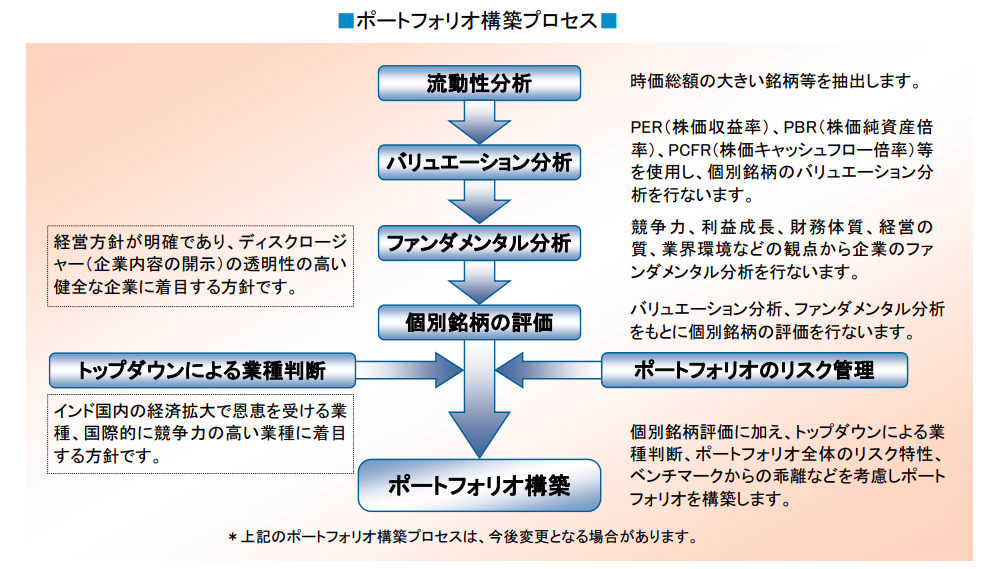

ポートフォリオ構築のプロセスを見ても、個別銘柄の評価からボトムアップ的に選定が進められていることがわかります。

出典:野村インド株投資【投資信託説明書(交付目論見書)】 https://www.nomura-am.co.jp/fund/pros_gen/Y1140341.pdf

(一応、最後に業種判断もしていますが)特定の産業等に投資するのではなく、インドという成長著しい市場の中で、より投資価値の高い株式を選定し、そこに投資するのだという方針が伺えます。

次にポートフォリオを見てみましょう。

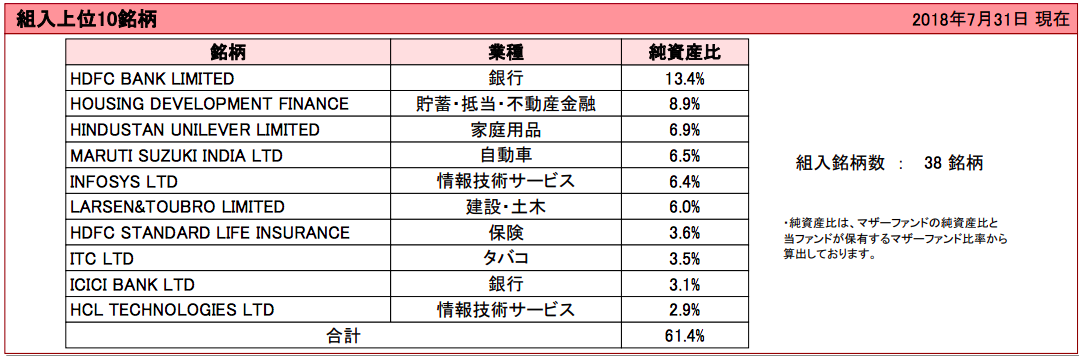

出典:野村インド株投資 マンスリーレポート 2018年7月31日 https://www.nomura-am.co.jp/fund/monthly1/M1140341.pdf

やはり、特定の業種・産業にこだわることなく、銀行/不動産/自動車/建設・土木/家庭用品/ITサービスなど様々な業種に分散して投資していることがわかります。

一方で、上位10銘柄でポートフォリオの61.4%を占めていることから、インド市場全体に漠然と投資するのではなく、その中でも選りすぐりの企業を選定しているという、投資信託としては比較的「集中投資」していると言えるバランスになっています。

インド市場全体(の成長)に投資しつつ、その中でもベンチーマーク以上の実績を上げるのだというファンドの方針が見て取れます。

パフォーマンス(実績)

投資対象も絞っており、積極的にベンチマーク以上の成果を狙うアクティブファンドであることがわかりましたが、実際パフォーマンス(運用成績)はどうなっているのでしょうか?

出典:野村インド株投資 マンスリーレポート 2018年7月31日 https://www.nomura-am.co.jp/fund/monthly1/M1140341.pdf

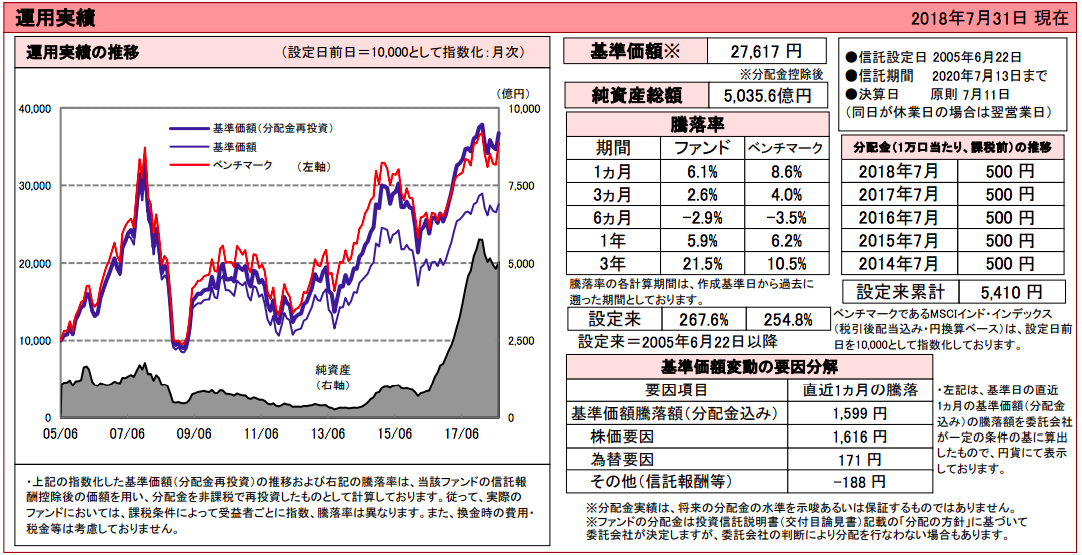

最新のレポートを見ると、設定来の約13年で+267.6%(約3.7倍)となっています。年利に直しても+10%以上の成果であり、十分に素晴らしい結果と言えるでしょう。

インド市場全体が大きく成長しているということも背景として考えられますが、分配金再投資の基準価格であれば設定したベンチマークを上回っています。

これは、ポートフォリオの構築に際し、ボトムアップ的に企業の流動性分析やバリュエーション分析、ファンダメンタルズ分析をしっかりとやっている成果だと考えることもできます。

つまり、ファンドマネージャがしっかりと企業一つ一つを丁寧に分析できており、銘柄選定に信頼がおけるとも判断できます。ファンドとして十分な結果を残せていると評価してよいでしょう。

手数料

最後に気になるのはやはり手数料でしょうか。交付目論見書によると、野村インド株投資の手数料は以下の通りです。

- 購入時手数料:3.24%(税抜き3.0%)以内

- 信託財産留保額:基準価格の0.5%

- 運用管理費用(信託報酬):年2.16%(税抜き2.0%)

参考:野村インド株投資【投資信託説明書(交付目論見書)】 https://www.nomura-am.co.jp/fund/pros_gen/Y1140341.pdf

購入時に3%、信託報酬として年2%が必要になるため、購入してから1年で5%もの手数料を払わなければいけないということになります。

これは一般的な投資信託と比較して極めて高い水準です。平たく言ってしまうと、手数料はかなり高いです。

ですが、手数料が高いことは本当によくないことでしょうか?

もちろん、他の全ての要素(パフォーマンスなど)が同じなのであれば、コストが小さいに越したことはありません。しかし、手数料の高さだけでファンドを一概に評価してもいけません。

このファンドは年平均10%もの成果を出しているので、今後もこの成果が続くとして試算してみましょう。

初年度は5%のコストがかかりますが、2年目以降は2%です。つまり、初年度のリターンは5%、2年目以降は年8%のリターンが見込めるということになります。

仮にコストが10分の1(購入手数料0.3%、信託報酬0.2%)、リターンが半分(年5%)のファンドがあったとしましょう。こちらのファンドの初年度のリターンは4.5%、2年目以降は年4.8%です。

この2つのファンドを比較した時に、得られるリターンが大きいのは前者であることは明らかです。ちなみに、このペースで10年運用すると、前者が2倍以上になるのに対し、後者は1.6倍にしかなりません(十分すごいですが...)。

裏を返せば、(程度にはよるものの)10倍のコストを払っても、リターンを2倍にしてくれるのであれば御の字であることがわかります。

確かに、野村インド株投資の手数料は、一般的な投資信託と比較して割高ですが、それ以上の実績(成果)をあげています。

目先の手数料に惑わされることなく、きちんと投資家としてのリターンをもって判断するべきでしょう。

野村インド株投資は投資する価値があるのか

ここまでで、野村インド株投資は

・インド市場全体の成長に投資している

・ベンチマークを上回る実績を残しており、ファンドマネージャの分析力も評価

・手数料は割高だが、それ以上の成果(パフォーマンス)が期待できる

ということがわかりました。

つまり、「インドに投資したい!」と漠然と考えている人にとって、このファンドは十分おすすめできるでしょう。急速に純資産総額を伸ばし、5,000億円を突破していますが、信託金の限度額は1兆円なので、まだまだ応募することができます。

手数料が高い点は懸念されますが、今後インド投資が活発になり、似たようなファンドでよりコストの小さいものが見つかれば、そちらに乗り換えても良いかもしれません。

ただし、ここまでは、あくまでも「インド市場が今後も成長する」という前提に沿った話です。最後に、インド市場そのものについても考えていきたいと思います。

インドの投資魅力度は?

インドは言わずと知れた世界最大規模の人口(13億人超、中国に次いで世界2位)を誇る、アジア主要国の一つです。

出典:インド|外務省 https://www.mofa.go.jp/mofaj/area/india/index.html

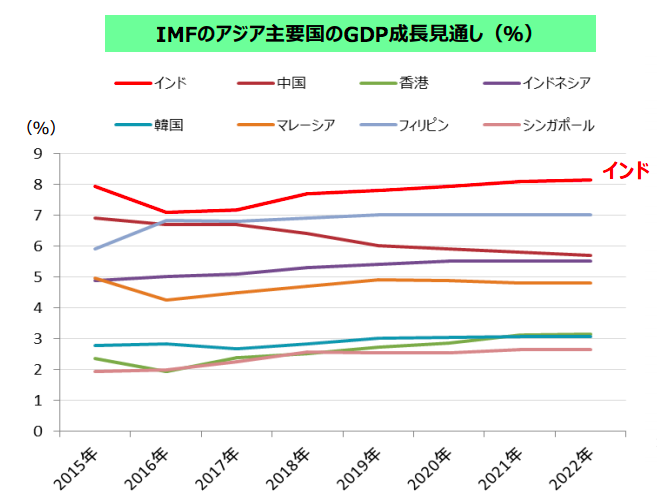

IMF(International Monetary Fund、国際通貨基金)によって、GDP成長率が7%+と予測されるまさに世界的な成長市場の一つです。

出典:成長著しいインド株式市場|大和証券 http://www.daiwa.jp/products/equity/foreign_equity_India.pdf

物品・サービス勢法案(Goods&Services Tax, GTS)が2017年7月より導入されるなど、経済改革も進んでおり、今後外貨の獲得によってさらなる発展が期待できます。

一方で、原油の8割を輸入に依存しており、原油価格の高騰などの影響を大きく受ける他、天候(モンスーンなど)が農作物に与える影響がそのまま国内の食糧問題に発展しかねないといったリスクも懸念されており、外部要因に左右されやすい市場であるとも捉えることができます。

中国やパキスタンとの国境問題はあるものの、北朝鮮や中東と比較して、地政学リスクは小さく、安定しているとも言われています。

このように成長期待とリスクの入り乱れるインド市場ですが、世界的には概ね期待の方がまさっており、たくさんの外貨が投資されているのが現状です。

一部のリスク(原油の高騰、モンスーン)に注意しつつも、今後の発展が大いに期待できる市場と考えて良いでしょう。

まとめ

インド株式はまだまだ新興市場であり、成長が期待できる反面、何かの機会に急激に下落するリスクも十分に孕んでいます(実際2007~2008年のリーマンショックの時期に約4分の1になるほどの大暴落を経験しています)。

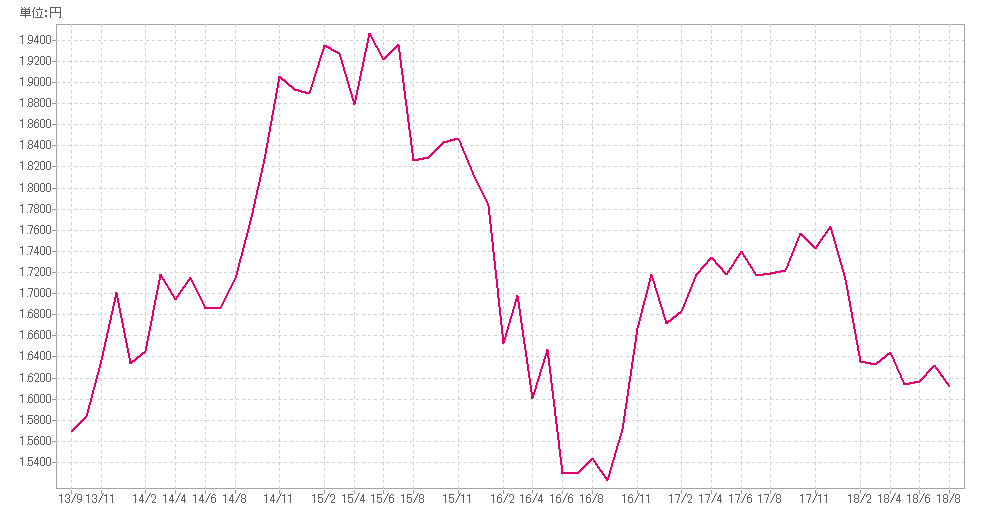

また、為替ヘッジをしていないため、為替リスクには十分に注意しなければいけません。特にルピーのレートは1年で20%以上もの乱高下を見せたこともあり、株式投資の成果では吸収しきれない損失を被る可能性も否定できないでしょう。

出典:マーケット情報チャート インドルピー/円 : 三井住友銀行

https://fund.smbc.co.jp/smbc/qsearch.exe?F=mkt_forex_detail&KEY1=XINRJPY/008_D&CTYPE=4

これらの点に注意しつつ、成長市場に投資する「稼ぎ頭」として、ポートフォリオの一部に組み込んでみても良いかもしれません。その価値は十分にあるでしょう。

当サイトでは、これ以外にも様々なファンド(投資信託)の分析・評価をしています。その中から厳選したおすすめファンドもまとめているので興味のある人はぜひ参考にしてみてください。