目次

ひふみ投信とは

投資を考えている人であれば、一度は「ひふみ投信」の名を耳にしたことがあるでしょう。

ひふみ投信とはレオス・キャピタルワークスが直接販売する"直販投信(投資信託)"です。同社が展開する「ひふみプラス」「ひふみ年金」と合わせて、純資産総額は7,700億円を突破しており、日本国内最大規模のファンドとなっています。 ※2018年8月15日現在

順調に資産を集めている理由はどこにあるのでしょうか?

これから投資を考えている人が気になる、ひふみ投信の評判や口コミから、本当に投資する価値(魅力)があるかを徹底検証してみたいと思います。

ひふみ投信の基本情報

- 商品名:ひふみ投信

- 商品分類:追加型/内外/株式

- 信託期間:2003年4月16日〜無期限

- 購入時手数料:なし

- 信託財産留保額:なし

- 運用管理費用(信託報酬):年率1.0584%(税抜年率0.980%)

- 信託金の限度額: 2兆円

- 委託会社:レオス・キャピタルワークス株式会社

参考:ひふみ投信 投資信託説明書(交付目論見書) https://www.rheos.jp/toushin/pdf/ht_prospectus_kofu_20180623.pdf

ひふみ投信を評価する

ひふみ投信を検証するにあたって、何を考えていけばよいのでしょう?

ひふみ投信に限らず、投資信託を考えるときには、以下の点などを確認してみると良いです。他にも気になる銘柄がある人は参考にしてみてください。

- (投資信託の)特徴

- ポートフォリオ/投資銘柄

- 純資産総額

- パフォーマンス(利回り)

- 手数料(コスト)

- ファンドマネージャ/運用担当者

ひふみ投信の特徴

ひふみ投信は、以下のように特徴をまとめています。

出典:ひふみの特徴 | ひふみ投信 | レオス・キャピタルワークス株式会社 https://www.rheos.jp/toushin/123.html

ポイントは

- 日本の成長企業に投資

- 守りながら増やす運用

- 顔が見える運用

の3点です。

中でも「守りながら増やす」という特徴は非常に重要です。

一般の投資家であれば、たとえ含み損でさえ、損が出てしまうと精神的なダメージを受けます。それに対し、資産を守りつつ(減らさないようにしつつ)運用を進めていくという方針は、多くの個人投資家にとって精神的な安定をもたらすでしょう。

また、この「守り(減らさない)」という方針は、以下のような企業分析の手段によって支えられています。

出典:ひふみの特徴 | ひふみ投信 | レオス・キャピタルワークス株式会社 https://www.rheos.jp/toushin/123.html

事業や経営方針などといった定性情報やと財務などの定量情報の両面から分析し、また運用担当者が直接足を運んで情報収集までも行っているそうです。

企業を理解するのに必要な情報を多面的に、また独自に収集しているあたりに、ひふみ投信の特徴が表れているかと思います。

また、この「運用者の顔が見える」というのも、他の投資信託にはない特徴です。一般の投資信託は、信託会社こそ明らかになっているものの、実際に誰が運用しているかはほとんどわかりません。

その点、ひふみ投信は一人一人がHPで紹介されています。特にCIO(最高投資責任者)を務める、藤野英人氏については、後ほど詳しく解説したいと思います。

ポートフォリオ/投資銘柄

このようにして、(顔のわかる)運用担当者が調査・分析し、選び出された投資先ですが、具体的にどのような銘柄が選ばれているのか確認していきましょう。

投資信託説明書(交付目論見書)によると、組み入れ銘柄の上位は以下の通りです。※2018年4月27日時点

参考:ひふみ投信 投資信託説明書(交付目論見書) https://www.rheos.jp/toushin/pdf/ht_prospectus_kofu_20180623.pdf

業種を問わず、国内外の企業が入り乱れていますが、ほとんどがいわゆる「大型株」と呼ばれるものになっています。市場別比率を見ても、東証一部が全体の81.7%(国内株式の94.5%)を占めています。

組入比率の上位には海外株が多くありますが、ポートフォリオ全体で見ると、海外株式は全体の約10%となっています。

出典:運用レポート(ひふみのあゆみ) 2018年7月度 https://www.rheos.jp/toushin/pdf/toshin-hp-report20180807_H87.pdf

話を上位10銘柄に戻しましょう。これらがひふみの目指す「守りながら増やす」という方針に沿った割安なものなのか、便宜的にPER/PBRの値を確認してみましょう。※2018年8月15日時点

- VISA INC-CLASS A:PER 50.27 / PBR 8.92

- AMAZON.COM INC :PER 303.74 / PBR 33.53

- 東京センチュリー:PER 11.91 / PBR 1.58

- MICROSOFT CORP:PER 50.96 / PBR 10.17

- 光通信:PER 27.76 / PBR 4.09

- 協和エクシオ:PER 14.98 / PBR 1.60

- コスモス薬品:PER 26.47 / PBR 4.29

- ダイフク:PER 19.85 / PBR 3.41

- ショーボンドホールディングス:PER 26.56 / PBR 2.72

- 日本電産:PER 30.93 / PBR 4.71

投資比率に応じて加重平均を取ると、上位10銘柄の平均は PER 59.37 / PBR 7.87となります。

2018年7月時点の、全世界及び各市場のPER / PBRの平均は

・全世界:PER 17.5 / PBR 2.3

・先進国:PER 18.0 / PBR 2.4

・アメリカ:PER 23.1 / PBR 3.5

・日本:PER 12.8 / PBR 1.4

です。これらの値と比較しても、ひふみ投信の組入銘柄が非常に割高であることが伺えます。

つまり「守りながら増やす」としつつも、現在では「増やす方」に特に比重が置かれているのかもしれません。組入銘柄を見ても、世界的に有名な大企業が名を連ね、収益性に期待が持てるランナップとも捉えることができます。

一方で、割高株は、市場が冷え込んだり、少しの懸念事項が露見されることによって、一気に投資家が消極的になり、急落するリスクが高いとも考えられます。

ひふみ投信独自の調査・分析に基づく評価はわかりませんが、少なくともPER/PBRから評価すると、割高で守りに徹しているとは判断できません。

純資産総額

次に純資産総額を見てみましょう。

ひふみ投信の純資産総額は、2018年7月時点で、約1,445億円にも達しています。

出典:運用レポート(ひふみのあゆみ) 2018年7月度 https://www.rheos.jp/toushin/pdf/toshin-hp-report20180807_H87.pdf

これだけでも資産が急増していることがわかりますが、肝心のマザーファンドはというと、ひふみプラスと合わせて、なんと7,843.9億円もの資金を集めています。まさに1兆円ファンドに迫らんとする勢いです。

純資産総額が増えるということは、それだけ投資家の人気を集めているということであり、一見すると投資の選択肢も増えて好ましいことのように思えます(少なくともファンド側は利益が増えるため喜んでいるはずです)。

しかし、ファンドの規模は、ある一定以上を超えると、反対にパフォーマンスが下がるとも言われています。一般には1,000億円を超えたあたりから、中小型株だけでの運用が難しくなり、大型株での運用が余儀なくされると言われています。

また、ひふみ投信のCIOである藤野英人氏自身も、インタビューで以下のように語っています。

過去に3,000億円以上の純資産残高を集めた日本株アクティブ投信は、その後にことごとく苦戦を強いられてきたのも確かです。増えたお金にこれまで同様の運用スタイルで真面目に対応しようとすると行き詰まってしまうかもしれません。私自身も、「カンブリア宮殿」出演後に純資産残高が急増したのを目の当たりにして、「どうやって対応すべきか……」と腕組みしました。

藤野氏自身も、3,000億円という規模を基準に運用が難しくなることを懸念しており、自身のファンド「ひふみ投信」についても課題を感じているようです。一般的な基準が、1,000億円や3,000億円と言われていることを考えると、7,000億円を超えるひふみ投信は明らかに肥大していると言わざるを得ません。

今後も人気が続き、純資産総額が増え続けると、今まで通りのパフォーマンスが期待できなくなるかもしれません。

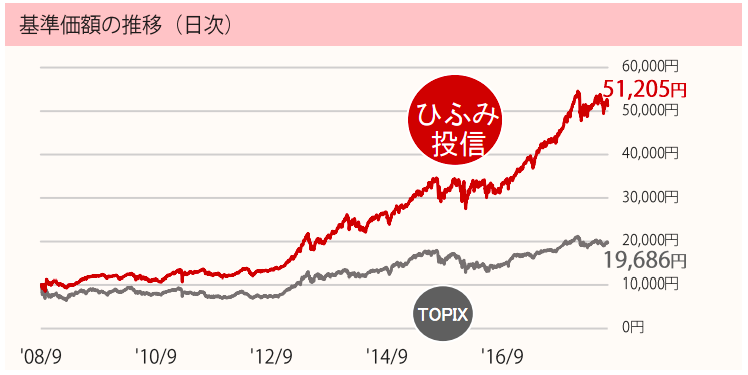

パフォーマンス(利回り)

このように急成長を続けてきた、ひふみ投信ですが、肝心のパフォーマンス(利回り)の実績はどうなっているのでしょう?

出典:運用レポート(ひふみのあゆみ) 2018年7月度 https://www.rheos.jp/toushin/pdf/toshin-hp-report20180807_H87.pdf

設定以来、ほとんど右肩上がりと言って良い成長を見せ、約10年(2008年9月〜2018年7月)で412%となっています。これは年平均で約18%という凄まじい運用成果です。

直近6ヶ月は-3.3%と苦境に立たされていますが、1年で見れば19.1%と順調な成績です。

ただ、この推移をよく見ると2016年9月頃を境に、パフォーマンスに差があることがわかります。それ以前はTOPIXに対し1.5~2倍程度の成果でしたが、それ以降は2.5倍程度までパフォーマンスを伸ばしています。

一見すると、喜ばしいことのように思えますが、これは安定の中小株から、収益性の高い大型株に移行した結果かもしれません。2016年は、ちょうどマザーファンドの純資産総額が3,000億円を超えた頃です。

もしかすると、この頃を境に運用の質が変わっているのかもしれません。市場が好調な時期は良いですが、何かをきっかけに急落する可能性があるポートフォリオになってるかもしれない点は留意しておいた方がいいかもしれません。

手数料(コスト)

手数料は先述のように、以下の通りです。

- 購入時手数料:なし

- 信託財産留保額:なし

- 運用管理費用(信託報酬):年率1.0584%(税抜年率0.980%)

直販であるひふみ投信の手数料は決して高くありません。銀行や証券会社に中抜きされることもありませんし、規模も十分なので、委託会社であるレオス・キャピタルワークスも十分な収益をあげていることでしょう。

手数料については、ここでは多くを言及しません。投資において重要なのは、コストではなくパフォーマンスです。ひふみ投信は先述の通り、十二分なパフォーマンスを残しているので、細かく他と比較する必要もないでしょう。

特に、ひふみ投信のように、アクティブに収益を上げることを目指すファンドの場合は、他のファンドと一概に比較することもできません。投資の内容や、成果と合わせて考える必要があるため、手数料の数字で必要以上に一喜一憂しすぎないことをお勧めします。

ETFのように、インデックスに準ずるパッシブ運用をするファンド(投資信託)であれば、同じようなファンドも複数見つかるため、似たものを比較するときだけ、手数料は意識すれば十分です。

ファンドマネージャ/運用担当者

最後に、ファンド選びの際に最も重要とも言える、ファンドマネージャ(CIO, 最高投資責任者)を考えてみましょう。ひふみ投信の優れている点の一つに、運用担当者の顔が見えるという点があります。

ファンドへの投資は、まさにファンドマネージャ(運用担当者)にお金を預けることに等しいものがあります。自分の資産を誰に預けているのかをしっかりと把握しておきたいところです。

ひふみ投信はカリスマトレーダーとして有名な藤野英人氏がCIO(最高投資責任者)を務めます。

代表取締役社長

最高投資責任者

藤野 英人 Fujino Hideto

ふじの ひでと。野村投資顧問(現:野村アセットマネジメント)、ジャーディンフレミング(現:JPモルガン・アセット・マネジメント)、ゴールドマン・サックス・アセット・マネジメントを経て2003年レオス・キャピタルワークス創業。CIO(最高投資責任者)に就任。2009年取締役就任後、2015年10月より現職。

中小型・成長株の運用経験が長く、ファンドマネージャーとして豊富なキャリアを持つ。東証アカデミーフェロー。

経歴は申し分なく、国内最高峰のトレーダーの一人であることには変わりありませんが、同社HPで「中小型・成長株の運用経験が長く〜」と紹介されている点が気になります。

ひふみ投信(及び、ひふみマザーファンド)は急激に規模を拡大させ、ポートフォリオが大型株中心に移行しつつあります。つまり、本来藤野氏が得意とする中小型株での運用では事足りなくなってきてしまっているのです。

もちろん、優秀なトレーダーである藤野氏が大型株で運用できないわけではないとは思いますが、今後のパフォーマンスがこれまでと同様に好調を維持できるのかは疑問が残ります。

まとめ(ひふみ投信の評価)

ここまで見てきたひふみ投信のポイントをまとめると以下のようになります。

- 大型株を中心としたポートフォリオ

- 組み入れ銘柄は割高で、急落のリスクもある

- 純資産総額が肥大化し、今後の見通しは不透明

- 藤野氏の手腕とファンド現状がチグハグな状態

- 過去の実績は年平均18%

そもそもひふみ投信は、特定の業界や地域などに特化しておらず、「成長企業に投資し、守りながら増やす」という運用方針そのものにかけるファンドです。

「今後はロボットやAI産業が伸びる!」「インド市場の成長が凄まじい!」などといった経済的な分析は必要なく、まさに藤野氏に投資するファンドと言えるでしょう。

特に、今後は大型株での運用が中心になってくる可能性が高いので、これまでの藤野氏ではなく、未来の藤野氏に投資するということになります。これからのひふみ投信に投資するかどうかを考えるときには、この点に留意するようにしましょう。

ただし、長期投資向きである点には変わりがないと想像できます。数日〜数ヶ月といった短期間の値動きに一喜一憂する事なく、長い目で運用する意思と視点を持っている人に適しているでしょう。