目次

老後に備えて資産運用を考える

「老後に2,000万円必要」などという金融庁のレポートが話題になっていますが、これに対してどのように準備を進めていますか?

「60歳までしっかりと勤めあげれば、退職金と年金でなんとかなる」という時代は過ぎ去ったことを誰もが理解しています。

ですが、いきなり「2,000万円」と言われるとビックリしてしまいますよね。

今回のニュースもきちんと調べると「老後には2,000万円が必要になる」という内容ではないことがわかります。金融庁の出しているレポートを見ると

× 老後には2,000万円必要。年金をアテにせず自分で用意しましょう

○ 老後には1億円前後必要。年金や退職金では不足するので2,000万円は自分で貯えておく必要がある

という内容です。

寿命は伸びていますし、金融庁のレポートでも「老後=65~95歳の30年間」となっています。

この30年間で約1億円(年間300~400万円)の支出が必要になるわけですが、終身雇用制度が当たり前ではなくなってきた昨今では、退職金もアテにできません。

まだ支給されている年金ですが、20年後、30年後には、今よりもさらに支給額が減る可能性だって否定できません。

つまり、今の若い世代(30代や40代)が老後に備えて用意しておかなければならない資金は2,000万円では足りないかもしれないのです。

老後に備えて数千万円単位の貯えを用意するのはそう簡単ではありません。普通に会社に勤め、給料の一部を貯蓄に回しているだけでは足りないかもしれません。

そこで効果を発揮するのが「資産運用」です。

株や投資信託を買っていたり、不動産を持っている人も増えてきていますが、アメリカやヨーロッパと比較して、日本ではまだまだ資産運用を敬遠している人が多くいます。

資産運用には、生活を豊かにする大きな2つのメリットがあります。「収入の増加」と「不労所得」の2つについて考えてみましょう。

資産運用の2つの効果

収入が増える=貯蓄が増える

上手く資産運用することができれば、本業以外の副収入を得ることができます。当然、収入を増やすことができれば、貯蓄に充てる金額も大きくすることができます。

仮に1,000万円の資金を元手に、年5%の利回りで運用できたとしましょう。1,000万円×5%=50万円 なので、毎年の収入が50万円上乗せされることになります。

つまり、普段の生活(支出)をまったく変えなければ、毎年50万円余分に貯蓄できるということです。

仮に20年(45歳から65歳まで)続けることができれば1,000万円、30年(35歳から65歳まで)続けることができれば1,500万円貯蓄できるのです。

収入のアップは、そのまま貯蓄のアップに繋がります。

副業する人も増えてきていますが、時間的な制約や、会社にも制限があったりと、ほとんどの人にとってはまだまだ現実的ではありません。

資産運用という形で、無理なく効果的に収入をアップさせる方が圧倒的に有意義でしょう。

引退後にも安定した収入が見込める

資産運用には引退(定年退職)がありません。

方法にもよりますが、ほとんどコスト(時間や労力)をかけることなく、仕事をリタイアした後も半永久的に収入を得ることもできます。(株やFXなどはかなり手間がかかるため続けるのも大変ですが...)

仕事をリタイアする頃に、仮に5,000万円の貯蓄があり、年利10%で運用できるようになっていたとしましょう。すると、仕事をリタイアしてもなお、毎年500万円の収入が見込めることになります。

仮に、年500万円以下の支出で生活できるのであれば、元本となる5,000万円を減らすことなく運用し続けることができるため、理論上は半永久的に生活を続けていくことができるのです。

安定した資産運用の仕組みを身に付けることができれば、安心して老後を迎えることができます。

資産運用のポイント

とはいえ、いきなり資産運用を始めようと思ったときに何から手をつけてよいかわからない人も少なくないでしょう。

「とりあえず始めながらいい方法を考えよう」

「進めながら少しずつ損をしない方法に調整しよう」

などと考えている人は絶対に失敗(損を)します。

資産運用で重要なのは計画性です。

自分には「どんな運用が必要なのか」「どんな運用をしたいのか」を前もって整理しておくことで、正しく資産運用することができます。

お金にまつわるもので、計画的に進めず上手くいくものなどほとんどありません。

1ヶ月、1年の収入と支出を把握し、どれくらい稼いで、何にどれくらい使うのかを把握できない人(なんとなく使って残りは貯金などと考えている人)で、きちんと貯蓄できている人などほとんど聞いたことがありません。

計画があるからこそ、いくらの家を買って、月々ローンをいくら返済するのかなどを考えることができます。

ですが、運用の話になると、途端に計画性を無くし、「なるべく多く増やしたい」「自分のできる限りのリターンが欲しい」などとあやふやな考えをするようになります。

確かに、資産が増やせるならば大いに越したことはありませんが、リターンを追求すればその分リスクも高くなります。また、求めるリターンのレベル(利回り)によって、適切な運用の方法は変わります。

ちなみに一般的な個人投資家が狙って良いリターンは年3~5%程度と言われています。きちんと「複利」で運用することができるなら、不必要に高いリターンは必要ありません。

長期での運用を考えた時には、低くても安定した利回りを追求した方が、最終的には大きなリターンに繋がります。ある1年で2倍(+100%)にしても、翌年半分(-50%)にしてはなんの意味もありません。

ちなみにですが、仮に+10%と-10%を繰り返すと、資産はどんどん減っていきます(1,000万円→1,100万円→990万円と推移しますね)。

この数字を見ても、資産を増やすことがいかに難しいかがわかるかと思います。

「こんなもんか」「1年で2倍、3倍にしている人もいるのに」と思った人もいるかもしれません。

たしかに、短期で見るとそのような高いリターンを得る人もいます。ですが、そのリターンを続けられる人はいません。

世界的な格付け機関であり、金融業界を代表する企業の1つであるモーニングスター社のデータベースにおいても、「15年間、年15%以上」のリターンを生んでいるファンドは全体の0.4%しかありません。

投資のプロであり、資産運用の最上位機関であるヘッジファンドでさえこの有様なのです。

ちなみに、「投資の神」とも呼ばれるウォーレン・バフェット氏ですが、50年で資産を5,000倍!!にもしているものの、年利に換算すると約19%です。

「年利20%!」などとうたっている人が、仮に安定してそのリターンを得られるのであれば、その人は金融の歴史に名を刻むことになるでしょう。

ちなみに、仮に年5%の利回りだったとしても、20年安定して運用することができれば、資産は倍以上にもなります。30年運用すれば4倍です。

10%の利回りで30年運用すると、17.45倍、1,000万円を元手にすれば、1億7,450万円です。老後資金も十二分に賄えてしまいます。

| 年利 | 1年 | 3年 | 5年 | 10年 | 20年 | 30年 |

| 1% | 1.01 | 1.03 | 1.05 | 1.10 | 1.22 | 1.35 |

| 3% | 1.03 | 1.09 | 1.16 | 1.34 | 1.81 | 2.43 |

| 5% | 1.05 | 1.16 | 1.28 | 1.63 | 2.65 | 4.32 |

| 7% | 1.07 | 1.23 | 1.40 | 1.97 | 3.87 | 7.61 |

| 10% | 1.10 | 1.33 | 1.61 | 2.59 | 6.73 | 17.45 |

| 15% | 1.15 | 1.52 | 2.01 | 4.05 | 16.37 | 66.21 |

上の表を見てもわかる通り、「年20%!」などという高い利回りは一切必要ないことがわかります。

これほどまでに「複利の効果」は大きく、長期で安定した利回りを記録することが、資産運用においてはもっとも難しく、もっとも重要なのです。

1,000万円を元手に運用することを考えた場合、5%で30年運用すれば4,000万円以上にもなるので、老後への足しだと考えれば十分でしょう。

運用時の注意点

銀行や証券会社はアテにならない

資産運用となると、「とりあえず銀行や証券会社に相談してみようかな」と考えたくなります。

テレビなどでもよくCMをしていますし、銀行も証券会社も力を入れており、最近はサービスの種類も増えてきています。

しかし、安易に銀行や証券会社に相談するのはおすすめできません。

理由は明白で、彼らは運用の成果に責任を持たないためです。

銀行や証券会社は、資産運用を勧め、自社の口座から株や投資信託を購入してもらうことで手数料を得ます。

いわゆる「販売会社」と呼ばれる彼らは、投資銀行や運用会社が作り、運用している証券を取り扱っている「卸し」に過ぎないので、運用の成果に対する責任もありません。

お金をたくさん運用に回してもらうことが目的なので、私たち出資者(投資家)が資産を増やそうと減らそうと関係ないのです。

つまり、本当に優良なものを紹介してくれるとも限りません。真に価値のあるものよりも、パッと見の雰囲気が良い流行り/人気の商品を紹介してくるでしょう。

もっと言えば、放っておいても増えるような質の良いものはそのまま保有され続けてしまう可能性があります。そうなってしまうと、売買手数料が取れないため銀行や証券会社は儲かりません。

「なんとなく増えているような、でも満足はできないような、他にもっと良いものがないか探したくなるような、でも大きく損はしていないので運用自体は諦めない程度」のものを延々と推薦し続けてくるでしょう。

そうやって、何度も売ったり買ったりを繰り返させて、運用を続けさせつつ手数料をむしり取ってきます。

株や投資信託には要注意

運用の方法についてもよく考える必要があります。投資のプロ(ファンドや機関投資家)の多くは株や債券で運用しますし、実際に「投資=株」と言っても良いほど王道の手段です。

株で運用する際のテクニック本なども数多く出ていますし、個人でも簡単に"取引"を始めることは出きます。

しかし、株式投資は決して簡単ではありませんし、なにより膨大な時間と労力が必要になります。

「なんとなく」で株を買って持っているだけなら、誰でもすぐに始められますが、本気で資産運用をして、長い時間安定したリターンを出し続けるのには、実は株式投資は向いていません。

それこそ、運用を仕事にしている機関投資家や、ヘッジファンドのファンドマネージャのような人でない限り不可能と言ってもよいでしょう。

また、投資信託も同様におすすめできません。

「株より簡単」などと勘違いしている人もいるかもしれませんが、投資信託はいくつかの株をひとまとめにしたパッケージ商品に過ぎないので、結局はどの商品を買うかを吟味(分析・検討)する、知識や専門性、時間と労力も必要になります。

いずれにせよ、自分自身が積極的に調べたり、調査・分析しなければならないような方法は長期の資産運用には適していません。

おすすめの運用方法とは

資産運用の方法は、株や投資信託、FX、不動産ばかりではありません。最近は様々な方法がより一般的になってきています。

例えばAIを駆使した「ロボアドバイザー」のようなサービスもありますが、やはりここは歴史と伝統のあるヘッジファンドでの運用をおすすめしたいと思います。

ヘッジファンドは、資産運用を専門に行う組織・サービスです。

投資家から出資を募り、集めた資金を投資のプロであるファンドマネージャがひとまとめにして運用します。

信託報酬だけでなく、「成果報酬」制度を採用しており、運用の成果がファンドの収益に連動する仕組みになっています。

つまり、きちんと運用して出資者である私たちにリターンを返せなければ、ファンド側も儲からないのです。自身の個人的な資金も含めて運用しているファンドマネージャも多く、運用の成果に責任があり、まさに一蓮托生と言えるでしょう。

私たち一般の人と比べて圧倒的に資産運用が重要になってくる富裕層や資産家がこぞってヘッジファンドに運用を依頼するのは、ファンドの運用が確実で、安定した高い利回りが期待できるためです。

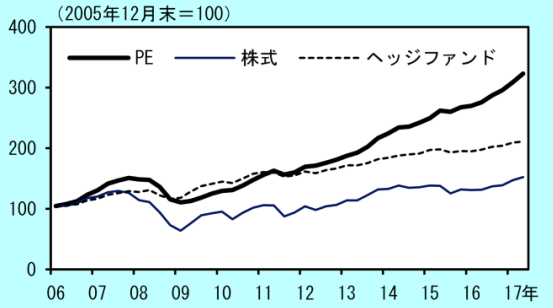

本気で資産形成をしている富裕層からの信頼も厚いヘッジファンドは、その運用実績も高く、ヘッジファンドは平均して年5~10程度の利回りを記録すると言われています。

手数料を引かれたとしても、5~7%程度が投資家に還元されれば、資産形成としては十分なパフォーマンスです。

出展:日銀レビュー 最近のプライベート・エクイティ・ファンドの増勢について(2018年4月)

https://www.boj.or.jp/research/wps_rev/rev_2018/data/rev18j01.pdf

パフォーマンスが良いとはいえ、先述の通り15%を超えるようなものはごく一部です。非現実的な高望みをしてリスキーなものに手を出さないよう注意は必要です。

元々は、機関投資家や海外の富裕層のみを対象にしていましたが、近年では一般からも募集しているものも増えてきています。

とはいえ、「私募」であり、銀行や証券会社を介することなく、ファンドと投資が直接契約を結びます。「誰でも」ということはなく、募集に制限がある関係上、投資家一人一人からまとまった資金を募る必要があるため、最低でも1,000万円単位での資金が必要になります。

ヘッジファンドの中でも、特に長期目線の安定した運用を志しているファンドなどは、資産形成に適しています。以下のページでおすすめファンドも紹介しているので、ぜひ参考にしてみてください。

![トマ・ピケティの[r>g]理論から考える現代日本における資産運用の必要性とは](https://investment-trust.jp/wp-content/uploads/2019/03/nihontoshi-150x150.jpg)