目次

令和は資産運用が求められる時代

定番化する資産運用

日本でも、投資・資産運用をする人たちが増えてきています。

かつては、終身雇用でしっかりと働いて、そのあとは年金を貰えば十分に生活することはできたため、個人レベルで投資をしている人はそこまで多くはありませんでした。

「投資=お金持ちのすること」というイメージも強く、日本人のお金に関する考え方は「お金=貯めるもの」というのが一般的でした。

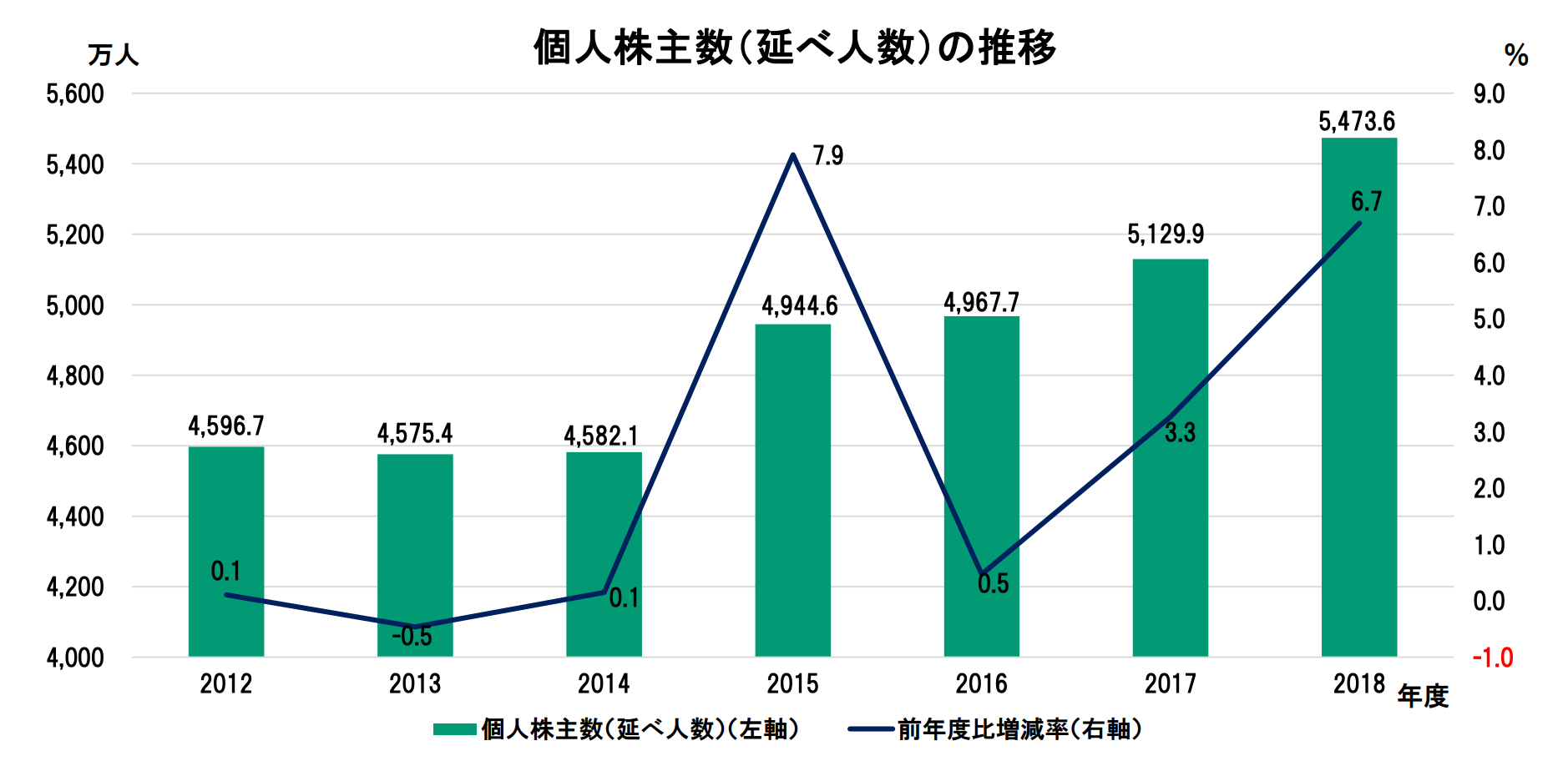

しかし、近年は個人レベルで投資をする人の数が着実に増えてきています。日本証券業協会の調査によると、2018年度の個人株主は述べ5,400万人を超えています。

出展:個人株主の動向について|日本証券業協会

http://www.jsda.or.jp/shiryoshitsu/toukei/files/kojinkabunusidouou.pdf

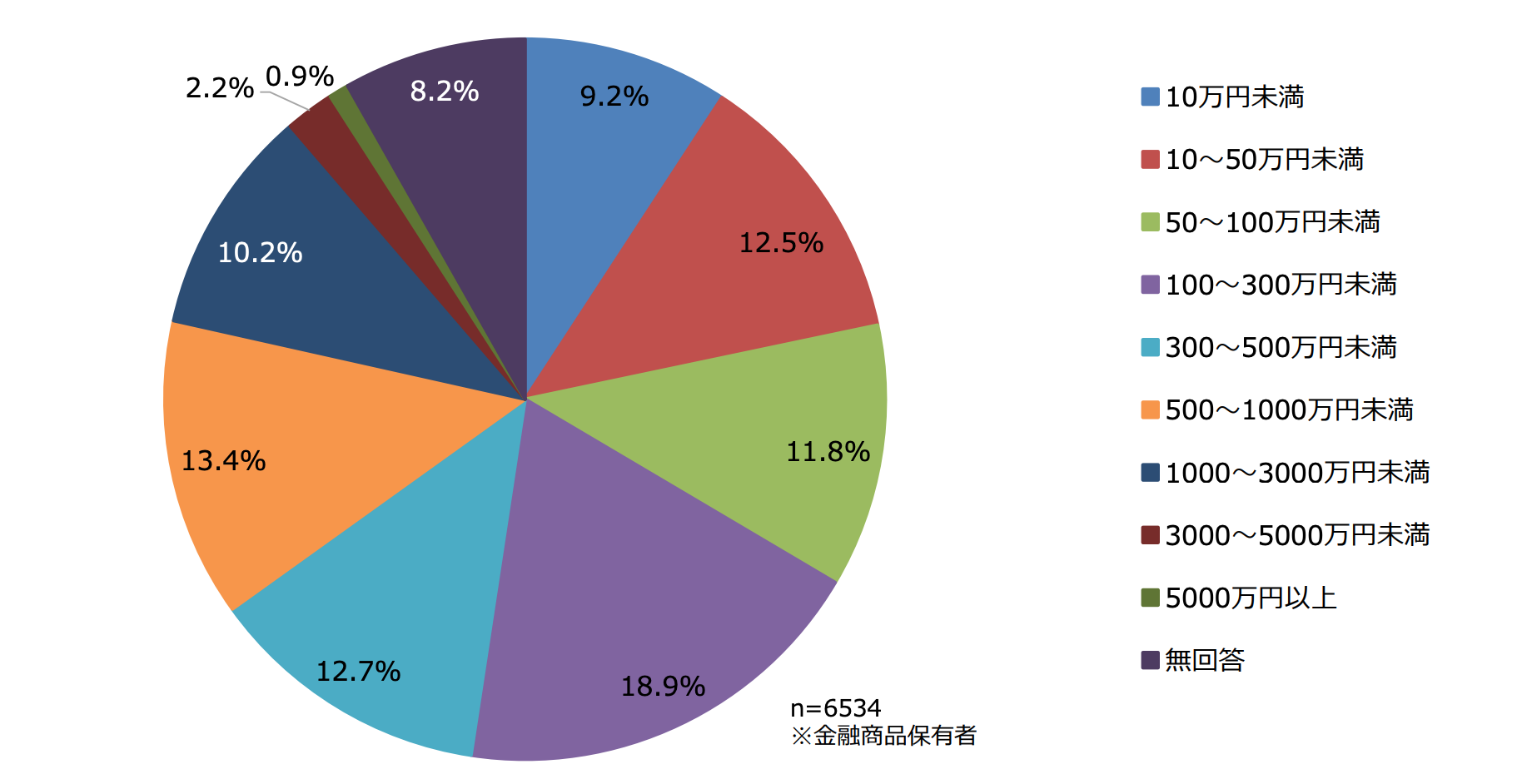

また、株式を保有している人は全体の約13%、投資信託を保有している人は9%ですが、調査対象が20歳以上の男女7,000人のため、対象には大学生などの若者も含まれています。つまり、40代、50代に対象を絞れば、その割合はますます高くなることが予想できます。

また、投資に充てる金額の割合も増えてきています。最も割合が高いのは100~300万円ですが、500万円以上を投資に充てている人も全体の4分の1以上を占めています。

参考:証券投資に関する全国調査 (調査結果概要)

http://www.jsda.or.jp/shiryoshitsu/toukei/data/files/h30/H30gaiyou20181219.pdf

投資・運用に興味を持つ理由は様々ですが、「老後への備え」というのが一番のようです。

消費税の増税など、お金に関するトピックは後も絶ちませんし、金融庁も大々的に「老後に備えて2,000万円を蓄える必要がある」と発表するなど、個人レベルでの資産形成はもはや国も求めるところなのです。

なぜ資産運用が重要なのか

老後・将来に備えた蓄えをするだけであれば、「一生懸命働いて稼ぐ!貯める!」という人もいるでしょう。

確かに、働くことも大事ですが、副業やフリーでの働き方が一般的になっている現代では、会社勤め以外にも収入を持つことは重要です。終身雇用だけが全てではなくなってきましたし、転職などでキャリアチェンジする人も増えてきています。

そんな中でも、資産運用であれば、会社などに縛られることなく何にも依存せずに安定した収入を長く続けることができます。お金を稼ぐ方法には

- 自分が働くこと

- 自分の持っているもの(お金)に働いてもらうこと

の2つがあります。前者は多くの人が実践していますが、後者を実践していない人はまだまだ多くはありません。

ですが、いわゆる「富裕層」や「資産家」と呼ばれている人で運用をしていない人はほとんどいません。彼らは、労働と合わせて運用することがいかに重要であるかをきちんと理解していますし、理解しているからこそ富裕層になっているとも言えます。

実際に、世界中の富を考えたときに、世の中で得られる収入は、労働で得られるものよりも運用によって得られるものの方が大きいのです(このことは、経済学者であるトマ・ピケティの著書『21世紀の資本論』の中で「r>g」という数式とともに非常に注目されました)。

やはり、これからの時代において資産運用の重要性はますます高まっていくことが予想されます。これは私たちのような一般人やサラリーマンにこそ求められていることかもしれません。

投資別メリット・デメリットまとめ - 定番から最新まで -

ここからは、資産運用の具体的な方法について考えてみたいと思います。株や投資信託といった定番の商品から、最近流行りのサービスまでそれぞれについて特徴やメリット・デメリットを考えていきたいと思います。

株

やはり、「投資」と言われて最初に思いつくものの一つは「株式投資」でしょう。王道の投資方法であり、投資の代名詞のようなところもあります。

ネット証券の普及などで、誰でも簡単に株の売買をできるようになり、ミニ株のようなオプションもあって少額から始めることもできるようになりました。

確かに、株式投資を"始める"ハードルは下がっていますが、株式投資の本質が簡単になったわけではないことに注意しなければいけません。

株式投資をするならば、企業や業界の研究・分析は欠かせません。ファンダメンタルズ分析として、財務や事業に対する知識や理解が求められますし、テクニカル分析的な指標の読み解きも必要になります。

分析にも取引にも時間も手間も求められます。

やはり、株式投資で本気で資産運用をしたいのであれば、株式投資で生計を立てるくらいの気概や準備が必要になります。

少額で少しだけ試してみるのを止めはしません。例えば1,000万円運用する人が、勉強がてら30万円だけ自分で株をやってみるというのは意味のあることでしょう。しかし、生半可な気持ちで手を出すことはおすすめしません。

- おすすめできる人:本気で株式投資で生計を立てるつもりの人。プロを自負できるレベルのトレーダー

- おすすめできない人:"とりあえず"で投資を始めたい人

投資信託

株の次にメジャーな投資の手段が「投資信託」でしょう。投資信託も、株と同様に証券会社経由で売買することができます。少額から簡単に運用ができるところも似ています。

投資信託は、ときに「プロによる運用の代行」「適切に組み込まれたパッケージ」などとうたわれることもありますが、実際には投信ごとに設定されたテーマに沿って運用されるだけのものにすぎません。

組み込まれている銘柄も、例えば、IT系の投信であれば、AppleやAmazon、最近ではアリババなどの超有名な大型株ばかりになっているのが現状です。

特別に専門性の高いポートフォリオが組み込まれている訳でもありませんし、結局はその投信がどんな銘柄に投資しているのかを分析して、どの投信に投資するのかを自分で調べて考えなければいけません。

また、手数料についても考えてみましょう。一般的には低い・安いと言われていますが、実質的にほとんど価値のないサービスに払うものほど無駄なものはありません。

加えて、投資信託の多くは、「ファミリーファンド形式」といって、マザーファンド(大本となるファンド)を経由して、多段階で投資しているものがほとんどです。つまり、一見すると安く見える手数料ですが、目に見えないところで二重三重に取られているのです。

結論として、「運用の質」「投資の手間」「実質の手数料」のどれを考えても、投資信託はどなたにもおすすめできません(実際に、投資や運用を仕事にしているような人たちで投信を選んでいる人はほぼいません)。

不動産

資産家が持っているもののイメージには「不動産」もあるでしょう。不動産は家賃収入による「インカムゲイン」と、転売による「キャピタルゲイン」の両方が期待できる、資産運用の大定番です。

家賃収入という名の「不労所得」や、不動産オーナーとしてのステータスなど、多くの人が憧れる不動産投資ですが、最近流行りのマンションオーナーなどは、正直おすすめできません。

家賃収入などと簡単に言いますが、管理コストやローンの返済なども考慮するとほとんど収入にはなりません。いわゆる「不動産屋さん」は、数多くの物件を持っているために収入が確保できているのと、そもそも長い年月をかけて優良な物件を保有しているからこそ(既にローンを完済している物件があるからこそ)、ビジネスとして成り立っているのです。

仮に、これから不動産投資で「利益」や「収入」が欲しいのであれば、不動産業界の最前線にいて、まだどこにも世に出ていないような優良物件を丸ごと(一棟)取得するような形で投資する必要があります。

本当に優良な(=儲かる)物件は、市場に出回ることもなく、有識者の間で取引されてしまいます。収入目的で安易に手を出すことはおすすめできません。

少子化が進み、人口が減少している今、バブルのように誰でも土地転がしで大儲けできる(キャピタルゲインが期待できる)時代でもありません。

一方で、不動産投資には、他の投資にはない「資産」としての魅力があります。収入にはならなくとも、仮に家賃でローンが返済できれば、「物件」という資産が形として残ります。言うまでもなく、不動産には住むことができるのです。

また、不動産のオーナーになれば、節税のために活用することもできます。

不動産投資には、目先の収益だけではないメリットがあります。その点までを考慮して、資産のポートフォリオとして組み込んでいる資産家の人は決して少なくありません。

ただ、お金持ちの人たちが不動産オーナーだからだといって、安易に飛びつくと痛い目をみることになります。

- おすすめできる人:マンション一棟買いするような最先端の投資を検討している人。ポートフォリオの一つとして不動産を持ちたい人。

- おすすめできない人:ワンルームマンションオーナー。家賃収入で不労所得が欲しい人。

FX

FXは、外貨取引で利益を狙う投資の方法です。各国の通貨の為替変動を利用して利益を得ます。FX最大の特徴は、大きな「レバレッジ」を効かせた投資ができることです。

例えば、元本が100万円であっても、10倍のレバレッジをかけて1,000万円の運用をすることができます。

1,000万円を全て運用し、1%の利益が出れば、1,000万×1% =10万円の収入になります。ですが、そもそもこれは100万円の資金を元本に運用しているため、実質的には10万円÷100万円=10%の利回りになるのです。

このように、レバレッジを利用してリスクをとった運用をできるのがFX最大の特徴です。これによって大きな利益を狙うこともできます。

ですが、当然のことながら、リスクを上げた分だけ「ハイリスク・ハイリターン」になってしまうのは避けられません。素人が安易に手を出して、一瞬で大金を溶かしてしまったケースも散見されます。

為替は、金融の世界で最も"読み"が難しいものの一つであり、FXで運用する人の多くは、チャートに張り付いて日々の細かな値動きの中で勝ちを積み重ねていくような方法で運用しています。

ある投資家は、1,000万円を元手に10倍のレバレッジをかけて1億円を常に運用しています。1%為替が振れれば(例えば、ドル円が100円から99円に)100万円の利益になります。

このようにして毎日100万円単位の利益と損失を繰り返して運用していくのがFXでの投資術です。もちろん、毎日確実に利益が積み上がるわけではないので、損をする日もあるでしょう。+150万円と-100万円を毎日繰り返すような生活になるのです。

それを1ヶ月繰り返して100万円の利益が残れば大勝利です。

当然のことながら、1日で何百万円もの損失が出る日もあるでしょう。でも、そのような状況にも動揺することなく、強い精神力で安定した売買を続けることが求められます。

FXが向いているのは、損失をも恐れないようなギャンブラーか、投資の世界に没頭できる人だけです。ほとんどの人にとって、特に資産形成には向いていません。

- おすすめできる人:巨額の資金を運用できる人。投資に時間が割ける人。メンタルの強いギャンブラー

- おすすめできない人:安定した運用をしたい人

仮想通貨

一時期流行った「仮想通貨」についても考えてみましょう。仮想通貨とは、その名の通り現実の世界にはない、ネットワーク上でのみ取引される新しい通貨の一つです。

通常「通貨」は特定の国によって、その信頼性や価値が担保されていますが、仮想通貨はどこの国にも属することなく「ブロックチェーン」という技術によってその取引が保証されています。

つまり、ITの発達によって生まれた新しい通貨なのです。

仮想通貨は、2010年頃に流通が始まりましたが、当然のことながら、当時はその通貨を持っていても、どこで使えるということもなく、ほとんど価値がありませんでした。

しかし、少しずつ流通が広まり、また電子決済などが普及するにつれてその価値が高まり、今では大きな価値を生んでいます。

2018年頃に最も流行が過熱し、2009年の発行当時「1BTC=0.1円」だったビットコインは2018年12月に「1BTC= 2,000,000円(200万円)」を超えるにまで高騰しています。

仮想通貨が流行する前から早々に目をつけて投資していた人たちが一気に利益を得て、億万長者になった人たちも数多く見受けられました。

その後、流出トラブルや、過熱しすぎた反動などで一度暴落しましたが、今はまた一部の投資家によって少しずつ価格を戻しています。

このように乱高下してきた仮想通貨ですが、最大のポイントはその本質的な価値が非常にわかりにくい点にあります。これは、良し悪しの問題ではありません。単に新しい技術のため、世の中がその価値を正しく判断できないのです。

ブロックチェーンがどれほどの経済的な価値を持っているのか、ビットコインの正当な価格は果たしていくらなのか、答えが出るのはまだ先になるでしょう。

仮想通貨に投資するのであれば、その技術的・経済的な価値をきちんと理解できるだけの知識が必要になります。「なんとなく」「流行に乗って」投資したいと考えているのであれば、手を引くのが無難でしょう。

あるいは、未来の技術・概念に"賭ける"意気込みで投資するのであれば止めはしません。

- おすすめできる人:仮想通貨の本質的な価値を理解している人。再びの高騰に"賭け"たい人

- おすすめできない人:仮想通貨トレンドに乗りたい人。ブロックチェーンに詳しくない人

保険

実は、「保険」も資産運用の一つの手段です。自身のお金の形を変えることは全て「運用」に値します。

保険で運用する場合に有効なのは「生命保険」でしょう。支払った保険料が積み立てられ、保険会社によって少しずつ運用されていきます。

運用の内容は、保険会社やそのプランによって様々ですが、基本的には長期間で安定した運用を主体としたもの(全世界株式連動や先進国株式連動など)が一般的です。

しかし、あくまでも保険の主体は「保険」にあります。運用によって利益を得られることもあるかもしれませんが、30年で1.X倍など、年利換算で1%程度の利回りが関の山です。

もちろん保険としての機能があり、保険に加入することを否定するつもりはありません。また、運良くそこそこの利回りが出るかもしれません。

ですが、保険はあくまでも「保険」のために入るものです。資産を"形成"すると呼べるほどの利回りは期待できません。生命保険にかけることが資産運用の主軸になることはまずないでしょう。

定期預金

定期預金も立派な資産運用です。

すぐに換金(引き出すことが)でき、また元本が保証されているという、立派な特徴があります。非常に小さい利息を得ることもできます。

資産の全てを収益性のある形に変えてしまう人はいないとは思いますが、自分の資産のポートフォリオの内、どの程度を、この元本保証の預金にしておくか、きちんと考えている人もまた多くはありません。

他の金融商品(株、不動産、保険など)と合わせて、適切に組み入れることが重要です。

ロボアドバイザー(AI)

最近流行のAIによるサービス「ロボアドバイザー」をご存知でしょうか。AIを駆使して、資産運用を完全に自動化するサービスです。

手数料も比較的安く、少額から積み立てることもできるため、初心者向けのサービスです。

AIというと、なにやら凄そうなサービスに思えますが、実際にはポートフォリオをリバランスする程度のものがほとんどです。

自分の求めるリスクとリターンのバランスに応じて、あらかじめどんなポートフォリオ(先進国70%、新興国30%など)で運用するかを決定し、あとはそのルールに則ってバランスが崩れないようにAIが取引をします。

そのため、長期で大きな資産を形成できるようなサービスだと考えるのは難しいでしょう。新しいサービスのため、今後改良・発展することはあるかもしれませんが、現時点では、便利ツールの一つ程度に考えるのが無難なところです。

"とりあえず"で資産運用を始めてみたい人には悪くないかもしれませんが、長期での資産形成には適していません。

ヘッジファンド

ヘッジファンドは、投資のプロであるファンドマネージャ率いる運用チームに資産運用を一任するサービスです。富裕層の間で一般的なものでしたが、最近は比較的一般の人でも投資できる中小型のファンドも増えてきています。

ヘッジファンドは、投資のプロが運用するため、安定して高い利回りが期待でき、長期での資産形成に適しています。既にある程度の資産を築いている資産家・富裕層の間で長く支持されているのもそのためです。

また、運用を一任できるため手間暇が求められないのもメリットになります。

しかし、原則「私募」であり、少数の投資家を募るヘッジファンドでは、最低出資金を高めに設定しているところも少なくありません。最低でも1,000万円程度の資金を運用することが求められます。

また、より質の高いサービスを提供する分、ある程度の手数料も必要になります。

年10~15%のパフォーマンスが期待できるとも言われますが、手数料を引いた後に投資家に還元されるリターンは7~10%程度です(それでも十分ですが)。

直接はヘッジファンドに及ばなくとも、自分自身で年10%のパフォーマンスが狙える自信のある人は自分で運用してもよいかもしれません。ただし、手間暇をかけるのか、ラクに運用できるのか、も考慮して判断することをオススメします。

- おすすめできる人:まとまった資産がある人。長期・安定運用で資産形成したい人。運用に手間暇をかけられない人

- おすすめできない人:自分自身で同等以上の運用ができる人。少額から運用を始めたい人。

おすすめの運用方法はコレだ!

少額からまず始めてみたいなら

少額から運用をスタートしたい人が"とりあえず"で運用を始めるときに「投資信託」に手を出すのはおすすめできません。

先述の通り、投資信託は運用の質も悪く、手数料も不透明で投資に適していないのです。特に長期での運用など以ての外です。

同様にリスクの大きなFXもおすすめできません。

少額から運用したい人は、まずは保険の見直しなどから始めるのが良いでしょう。

そして、知識を蓄え、投資に触れるために株式投資を始めてみることをおすすめします。まずは自分の好きな会社の株を買ってみてもよいかもしれません。株主優待で選んでみてもいいでしょう。

ただし、いきなり大きな金額を投資するのではなく、あくまでも投資に慣れるために、取引を始めることを意識しましょう。仮に損をしても、投資の「勉強料」として納得できる程度が目安でしょうか。

そして、実際に投資の世界がどのようなものなのかを体験した上で、どんな知識が求められるのか、どの程度の時間や労力が必要なのかを考え、自分で運用するのか、プロに任せるようなサービスを活用するのかを検討することをおすすめします。

もちろんその際には、「NISA(少額投資非課税制度)」や「iDeCo(確定拠出年金)」などの制度やサービスもしっかりと活用しましょう。

少しでもコストを抑え、リターンを最大化できる方法を模索することも重要です。金融の世界は複雑で難しいですが、制度や仕組みをきちんと理解することが先決です。

自分自身の力で生計を立てたいなら

自分自身で投資を実践したく、また自分の能力に自信があり、投資に割く時間も労力も十分にあるのであれば、やはり王道の「株式投資」が最有力です。

投資信託などを活用すると余計な手数料を取られてしまうため、無駄が生じます。また、不動産などのように仲介を必要とする投資では、本当に有力な情報は業界の人間に先に取られてしまいます。

ですが、株式投資は、どんなプロも個人投資家も同じ土俵で戦うことができるのです。むしろ不公平な情報(内部情報など)による取引はインサイダーとして取り締まられてしまいます。

投資銀行や、機関投資家、投資のプロと真っ向勝負しなければならないのは大変ですが、最もフェアな戦いができるのが株式投資です。

自分の力に自信のある人はチャレンジしてみても面白いかもしれません。

長期で安定した運用をしたいなら

長期でしっかりと資産形成したいなら、「ヘッジファンド」を活用するのが最もおすすめできます。運用を一任するという手軽さもありながら、安定した利回りが期待できます。

手数料を引かれた後のリターンが年8%だったとしても、20年運用すれば資産は4~5倍にはなります。1,000万円を元手に運用すれば、4,000万~5,000万円になるので老後への蓄えとしては十分になります。

まだまだ情報も少なく、最低出資金のハードルなどもありますが、優良な個人向けのヘッジファンドも増えてきています。以下のページにもいくつかおすすめを紹介しているので、ぜひ参考にしてみてください。